Krypto-Lending hat ein Problem: Die Kreditsicherung

Krypto-Kredite, gemeinhin als Krypto-Lending bekannt, sind der mit Abstand größte Sektor im Bereich dezentraler Finanzen. Das Wachstum geht weiter. Doch Krypto-Lending hat ein großes Problem. Die Kreditsicherung macht das Geschäft für Großkunden uninteressant.

Krypto-Lending hat immer noch großes Potenzial

Die Idee der Kreditvergabe ohne Banken oder zentrale Verfügungsgewalt, ohne Identifikation und ohne unnötigen Papierkram setzte sich im Sturm durch. Protokolle wie Aave und Compound machten das Prinzip populär.

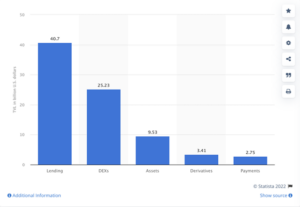

Laut Statista befinden sich aktuell Gelder in Höhe von mehr als 40 Milliarden im gesamten Krypto-Lending-Markt. Krypto-Lending verfügt im Vergleich zur traditionellen Geldleihe über einige Vorteile. Die bereits genannten Eigenschaften erhöhen den Komfort für beide Seiten deutlich.

Im Zentrum der Leihe steht ein Protokoll, das dem Kreditgeber sehr viel Arbeit abnimmt. Der Kreditgeber, der in diesem Fall keine Bank, sondern ein Privatinvestor ist, speist das Protokoll mit Geld. Das Gleiche tut auch der Kreditnehmer. Denn statt einer Identifizierung und der persönlichen Durchleuchtung muss lediglich eine Kreditsicherung hinterlegt sein. Somit lässt sich ein Betrug oder fehlende Deckung vonseiten des Kreditnehmers ausschließen.

Einerseits können so auch Gelder von Personen ausgeliehen werden, die andernfalls als kreditunwürdig gelten. Andererseits muss vorab eine Kreditsicherung hinterlegt werden, welche die Höhe des Kredits übersteigt, um die Kreditgeber vor möglicher Volatilität zu schützen und für sie Gewinne zu erzielen. Meist liegt diese Sicherung bei einem Wert von 120 Prozent des Kredits.

Das Problem der Kreditsicherung

Im Idealfall profitieren alle beteiligten Parteien. Statt die heißgeliebte Kryptowährung in Fiatgeld umtauschen zu müssen, kann eine Person einen Kredit aufnehmen und ihre eigenen Kryptos als Sicherheit hinterlegen.

Natürlich bekommt er den Kredit auch in Form von Krypto ausgezahlt, welche er dann in Fiat umtauschen könnte. Zahlt er seinen Kredit rechtzeitig wieder ab, wird ihm jedoch die Sicherung ausgezahlt, die dann im Optimalfall an Wert zugelegt hat.

Die Vorteile, die dieses Prinzip bietet, hinterlassen aber auch einen entscheidenden Nachteil. Personen oder Institutionen, die Kredite benötigen, haben selten das nötige Geld, um eine Kreditsicherung zu hinterlegen, die den Kredit übersteigt.

Demnach handelt es sich weniger um eine tatsächliche Vergabe von Krediten, sondern viel mehr um das bekannte Prinzip des Pfandhauses. Für eine erbrachte Sicherung bekommt der Kunde einen niedrigeren Wert ausgezahlt. Läuft etwas außerplanmäßig, kommt die Sicherung für den verlorenen Kredit auf.

Krypto-Lending ist daher meistens mit Spekulation verbunden. Die mögliche Kundschaft ist also ziemlich eingeschränkt. Soll eine neue Klientel erschlossen werden, bedarf es neuer Geschäftspraktiken.

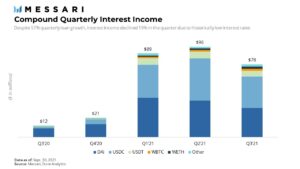

Einem Bericht von Messari zufolge, explodierte das Krypto-Lending enorm, wodurch die ausgezahlten Zinsen in absoluten Zahlen in die Höhe schossen. Seit dem dritten Quartal 2021 sind diese Zahlen jedoch rückläufig.

Umso mehr Kreditgeber involviert sind, umso geringer sind auch die Zinsen. Aktuell möchten mehr Nutzer Geld ausleihen als Geld anlegen. Während das Interesse an Krediten um 57 Prozent stieg, nahm das Volumen des angelegten Geldes um nur 48 Prozent zu.

Die meisten Anleger hinterlegten Wrapped Ethereum (wETH) und die Stablecoins USDC und DAI. Die Kluft zwischen den beiden Gruppen sank allerdings. Messari geht davon aus, dass es in einigen Monaten mehr Kreditgeber als Kreditnehmer geben wird. Die vom Kreditnehmer gezahlten Zinsen würden demnach signifikant sinken und könnten zu einem Kollaps des Lendings führen.

Krypto-Lending ohne Collateral

Der englische Ausdruck Collateral bezeichnet in der Krypto-Szene die Kreditsicherung. Ein Krypto-Lending ohne Collateral könnte neue Kundschaften anziehen und so gleichzeitig die Nachfrage nach den Krypto-Leihen erhöhen. Der von Messari als möglich betrachtete Zusammenbruch bliebe dann reine Fiktion.

Fraglich ist, wie ein solches System in die Realität umgesetzt werden kann, ohne die grundlegenden Prinzipien der dezentralisierten Finanz zu verraten. Der Avantgardist Aave hat dafür eine Idee. Aave nennt das Prinzip Credit Delegation.

Demnach stellt ein Nutzer einem Kreditnehmer die nötige Sicherheit bereit. Statt eines automatisierten Protokolls spielen persönliche Absprachen und Vertrauen in diesem Fall eine Rolle.

Der Kreditnehmer leiht sich zusätzlich zum Kredit also auch die Kreditsicherung aus, auf die auch in diesem Szenario nicht verzichtet wird.

Den Nutzer, welcher die Sicherheit bereitstellt, nennt Aave Delegator. Er stimmt den Vertrag dann persönlich mit dem Kreditnehmer ab. Alle weiteren Details können entweder per Smart Contract festgehalten werden oder finden eine juristische Lösung.

Der Delegator verdient neben den Kreditgebern an diesem Geschäft ebenfalls Geld.

Statt der üblichen Automatisierung erfordert diese Idee persönliche Verhandlung und Vertrauen. Das Risiko ist entsprechend hoch. Auch Aave setzt sich durch diese Geschäftsidee möglicherweise großem Ärger aus.

Der kanadische Ökonom Campbell Harvey widmete dieser Idee ein eigenes Video, in dem er das Prinzip im Detail erklärt. Außerdem erwähnt er noch einen anderen Gedanken: Kredite mit festem Zinssatz.

Krypto-Lending mit festem Zinssatz

Der Zinssatz, welcher vom Kreditnehmer gezahlt werden muss und die Investition des Kreditgebers überhaupt erst verursacht, schwankt je nach der Liquidität der verliehenen Währung.

Hohe und variable Zinssätze machen Kredite für viele potenzielle Kunden uninteressant. So gibt es inzwischen den Ansatz, auf Zinsen vollends zu verzichten und im Gegensatz dazu eine festgelegte Gebühr vom Kreditnehmer zu verlangen.

Eine Plattform, welche die Idee bereits umsetzt, nennt sich Liquity. Liquity verlangt darüber hinaus nur einen Collateral von 110 Prozent. Im Vergleich zur Konkurrenz ist das ein geringer Wert. Auch Compound führt seit Juni 2021 das Produkt Compound Treasury, bei dem der festgelegte Zinssatz von vier Prozent gilt.