DeFi braucht Wrapped Token – Akzeptanz steigt!

Mit einem wrapped Token wird der Token einer Kryptowährung „verpackt“, um ihn auf einer anderen Blockchain abbilden zu können. So lässt sich unter anderem Bitcoin auf Ethereum darstellen.

Derzeit können Blockchains gar nicht oder nur sehr eingeschränkt miteinander kommunizieren, da ihr jeweiliger Aufbau auf das eigene Ökosystem ausgerichtet ist. Es mangelt an Interoperabilität und Flexibilität.

Wrapped Token sind eine Methode der Transformation im Bereich der dezentralen Finanzindustrie DeFi und werden dort für den Plattform-übergreifenden Handel von Assets zunehmend wichtiger.

Akzeptanz steigt wegen DeFi-Markt

Die verfügbaren wrapped Token haben sich bereits in vielen Anwendungsfällen bewährt und dadurch mehr Vertrauen in der Branche gewonnen.

Doch noch immer gibt es eine große Skepsis unter Benutzern von Kryptowährungen gegenüber den wrapped Token. Am häufigsten gehandelt wird der WBTC, also der wrapped Token von Bitcoin.

Wrapped Token sind an den Wert eines anderen Assets in der Regel 1:1 gebunden. Es befindet sich nur in diesem Falle auf einer anderen Blockchain als der wrapped Token selbst.

Viele dezentrale Apps benötigen für ihre volle Funktion die Konformität von Ether und dem ERC20-Token.

Das ist ein großes Problem für Entwickler und Benutzer von dApps, da ETH vor dem ERC20-Standard entwickelt wurde und es an Konformität mangelt.

Wrapped Token sind also eine Möglichkeit, die fehlende Schnittstelle zu überbrücken und werden daher auch häufig als Brücke bezeichnet.

Was ist ein wrapped Token?

Wrapped Token sind Kryptowährungen, die 1:1 mit dem Wert einer anderen Kryptowährung gekoppelt sind. Beispielweise hat ein wrapped Ethereum (wETH) den Wert von einem Ethereum (ETH).

Viele Kryptowährungen sind an eine Blockchain gebunden, und können nur auf dieser benutzt werden. Damit man den Wert auf eine andere Blockchain übertragen kann, muss ein Token wrapped (verpackt) werden.

Mithilfe dieser Funktion kann zum Beispiel, Bitcoin auf jeder anderen Blockchain existieren. Damit der Token wieder zurück zu seiner Ursprungsform zurückkehrt, muss er unwrapped werden. So wird aus einem wBTC wieder ein BTC.

Wrapped Token werden auch benötigt, wenn man mit Smart Contracts kommunizieren will, denn in seiner Reinform können bestimmte Kryptowährungen nicht mit den neueren Protokollen interagieren.

Warum braucht DeFi wrapped Token?

Notwendig wurde seine Entwicklung dadurch, dass das Bitcoin-Protokoll nicht mit den neuen Entwicklungen im Zusammenhang mit der dezentralen Finanzierung, DeFi, Schritt halten konnte.

Die ursprünglichen Gedanken hinter DeFi waren die Erstellung und Verwendung von Finanzinstrumenten entlang der Blockchain. Der Aufbau der Bitcoin Blockchain macht es jedoch unmöglich, DeFi Projekte darauf abzubilden und auszuführen.

Ethereum hingegen ist ein intelligentes Ökosystem für Smart Contracts und damit die kompatible Basis für diese DeFi Projekte. Zu ihnen gehören dApps und andere dezentrale Anwendungen, bei der Ethereum die primäre Wahl ist.

Ihr Nachteil besteht allerdings darin, dass die Assets auf Ethereum begrenzt sind und nur für ERC20-Token entwickelt wurden. Damit ist ihrem allgemeinen Wachstum eine klare Grenze gesetzt.

Warum wrapped man einen Token?

Die meisten dezentralen Krypto-Börsen bieten nur ETH-Token und keine BTC-Token für Handelsgeschäfte an. Wrapped Token können diese Lücke schließen und mehr Liquidität an den dezentralen Handelsplätzen bereitstellen.

Auch anderen Leistungen auf den dezentralen Börsen, wie Fonds oder Kredite profitieren von der erhöhten Liquidität, die ein BTC-Token bringen kann. Mit dem Wrapped Bitcoin Token lassen sich Smart Contracts für Bitcoin erstellen.

Ein Ökosystem aus „eingewickelten“ Token würde es einfach machen, jede andere Kryptowährung darzustellen, wie Bitcoin auf Ethereum und es damit um alle Fähigkeiten der Ethereum Blockchain erweitern.

Die Zukunft wäre geprägt von einem deutlich leichteren Austausch verschiedenster Kryptowährungen und Krypto-Assets. Nodes würden sich dann aber ausschließlich auf Ethereum entwickeln.

Wie funktioniert ein wrapped Token?

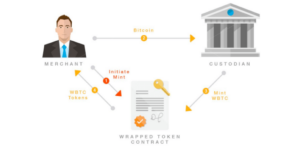

Jede Depotbank erhält im Falle von WBTC einen Schlüssel zum Prägen neuer wrapped Token und der dauerhaften Entnahme von Coins aus dem zirkulierenden Angebot.

Depotbanken tauschen Vermögenswerte gegen wrapped Token mit Händlern. Entweder geschieht dies durch das Prägen neuer Token oder der Lieferung respektive Entfernung bestehender Token.

Von den Depotbanken wird erwartet, dass sie eine Wallet für alle Händler besitzen. Diese Wallet ist nur in der Lage, wrapped Token an auf der Blockchain genehmigte und gespeicherte (whitelisted) Händler zu senden.

Sie verwendet Mehrfachsignaturen mit allen anderen kontrollierten Depotbanken.

Beim Prägen geht es um das Erstellen von neuen wrapped Token. Beim Burning um das Reduzieren oder die Lieferung von wrapped Token.

Wer ist beim Handel mit wrapped Token involviert?

Händler sind die Institutionen oder Parteien, für die die Depotbanken die wrapped Token prägen oder entnehmen. Sie spielen eine Schlüsselrolle bei der Verteilung von wrapped Token.

Die Händler behalten in der Regel einen Teil der wrapped Token als Puffer, um sie mit anderen Benutzern tauschen zu können.

Benutzer sind Inhaber von wrapped Token und können diese übertragen. Dabei gelten die gleichen Regeln wie bei der Übertragung von ERC20-Token im Ethereum Ökosystem. Sie fordern wrapped Token bei einem Händler an.

Dieser führt die notwendigen KYC Verfahren durch und erhält eine eindeutige Identifikation vom Benutzer.

Anschließend führen der Benutzer und der Händler automatisch einen sogenannten Atomic Swap durch.

Alle Depotbanken und Händler sind DAOs und treffen per Abstimmung Entscheidungen darüber, wie sich ein Unternehmen entwickeln soll.

DAOs, das sind dezentralisierte autonome Organisationen, die in die Finanzierungsrunde eintreten, sobald die Rahmenbedingungen festgelegt sind. Ihre Geschäftsordnung ist in einem Code festgelegt.

Sie entscheiden beispielsweise über die Entfernung von Depotbanken oder Händlern und sind der Inhaber der Schlüssel für den Multi-Sig-Vertrag.

Ablauf der Prägung von wrapped Token

Diese digitalen Verträge sind in den meisten modernen Blockchains bereits in Form von notwendigen Funktionen enthalten. Inhaber des Multi-Sig-Vertrages sind die jeweiligen DAOs der wrapped Token.

Das Verfahren der Prägung ist in der Regel innerhalb von 48 Stunden durch die Depotbank abgeschlossen.

Sie stellt das entsprechende Framework zur Verfügung, welches jedoch von einem Händler „initiiert“ werden muss.

Dieser zweistufige Prozess kommt beim Prägen genauso wie beim Burning zustande und reduziert die Transaktionszeiten für die einzelnen Aufträge erheblich.

Beim Prägen ist jedoch zu beachten, dass der Benutzer nicht in den Prozess involviert ist. Es handelt sich dabei um eine Reihe von Transaktionen zwischen dem Händler und der Depotbank.

Beim Atomic Swap findet ein dezentraler Austausch digitaler Assets zwischen Benutzern einer Plattform oder einem Benutzer und dem Händler statt. Dabei sind jedoch die Kryptowährungen verschiedene und liegen auf unterschiedlichen Blockchains. Atomic Swaps werden auch als Atomic Cross-Chain Trading bezeichnet.

- Erhöhte Liquidität auf der Handelsplattform

- Reduzierung von Transaktionsgebühren

- Transaktionen, Verträge und Prüfungen öffentlich sichtbar

- Standardisierung anderer Kryptowährungen im ERC20-Format

- Verhältnis 1:1 zum Ursprungscoin

- Verwendung in jedem Ethereum Smart Contract möglich

- Und daher auch in jeder dezentralen App

- Framework bietet Teilnehmern die Möglichkeit verschiedene Rollen zu übernehmen

- Anwendungen lassen Markt wachsen

- Reichhaltiges Angebot von Token für DeFi

- Steigerung von Vertrauen in die DeFi Branche

- Die Vertrauenswürdigkeit der Anbieter derzeit noch nicht durchweg gegeben

- Viele wrapped Token sind von der Anbieter-Plattform abhängig, was einer Dezentralisierung entgegenwirkt

- Minting Prozess kann relativ kostspielig sein

- Umwandlung erfolgt in der Regel über ein zentrales Programm, daher hohe Manipulationsgefahr

- Einsatz in Cross-Chain Transaktionen nur über Treuhänder wie Depotbank oder Händler möglich

Wrapped Bitcoin (WBTC)

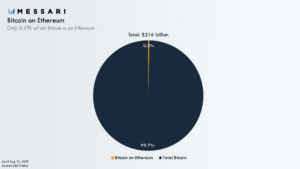

Der wrapped Token mit dem größten Handelsvolumen ist natürlich die Tokenisierung des Bitcoin. Einen ausführlichen Artikel zum wrapped Bitcoin Token WBTC haben wir bereits veröffentlicht und kann hier nachgelesen werden.

Eine kurze Zusammenfassung:

- Vollständig durch Reserven in Form von BTC und 1:1 gesichert

- Kann für dApps und Smart Contracts verwendet werden

- Prüfung durch unabhängige Instanzen alle 3 Monate

- Geringere Volatilität, wird daher auch als Stablecoin bezeichnet

- Unterliegt den AML- und KYC-Richtlinien

- Eine Depotbank derzeit

Was ist wrapped Ether (WETH)?

Wrapped Ether sind Token, die mit dem ERC20-Standard konform sind. Sie lassen sich daher für Assets verwenden, die nativ auf Ethereum basieren und schließen damit eine technologische Lücke.

Bisher war dies nicht möglich, denn ERC20 wurde nach ETH entwickelt und es mangelt beiden Assets an Kommunikationsfähigkeit, also Interoperabilität. WETH sind 1:1 von Ether gesichert und erhöht die Funktionalität im Ethereum Ökosystem.

Dezentrale Apps benötigen für ihre Funktion häufig die Umwandlung von ETH in WETH. Die Erstellung von WETH erfolgt durch das Senden von ETH an einen Smart Contract.

Anschließend kann der wrapped Ether wieder genau an denselben Smart Contract zurückgeschickt werden, um „verbrannt“ oder „unwrapped“ zu werden. Auch hier ist das Verhältnis 1:1 zu ETH.

Was ist der Unterschied von ETH zu wETH?

Da Ether selbst nicht kompatibel mit dem ERC20-Token ist, kann es nicht dezentral gegen andere ERC20-Token getauscht werden, ohne dass ein Mittelsmann notwendig ist. Das widerspricht aber dem Grundgedanken der Dezentralität.

Anstatt zwei Schnittstellen (eine für Ether und eine für ERC20-Token) innerhalb desselben intelligenten Vertrags zu implementieren, was zu unnötigen Komplexitäten führte, entschieden sich die Entwickler, Ether zu „verpacken“, um ihn auf den ERC20-Standard zu aktualisieren.

Mit WETH lässt sich unter demselben technischen Standard der direkte und dezentrale Peer-to-Peer-Handel zwischen ETH und ERC20-Token abwickeln.

Das „Einwickeln“ von Ether ermöglicht den direkten und nahtlosen Austausch zwischen Ether- und ERC20-Token, ohne dass eine vertrauenswürdige dritte Instanz erforderlich ist und keine unnötigen Risiken von Fehlern aufgrund komplexer Implementierungen auftreten.

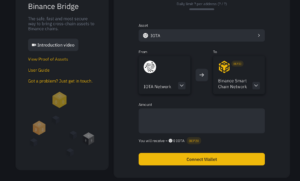

Wrapped IOTA on Binance Smart Chain

Seit Anfang 2021 gibt es auch einen wrapped Token bei der IOTA Foundation. Damit können wrapped MIOTA auf der Binance Smart Chain verwendet werden, um an DeFi-Anwendungen im Binance-Netzwerk teilzunehmen.

Die Integration in die Binance Smart Chain soll der erste Schritt der Zusammenarbeit sein und zunächst die Liquidität erhöhen. Die Foundation arbeitet aber eigenen Aussagen nach auch daran, weitere Vermögenswerte auf dem IOTA-Netzwerk agieren zu lassen.

Was ist Asset Wrapping?

Beim Asset Wrapping, auch als dezentrales Wrapping bezeichnet, werden beispielsweise MIOTA Token 1:1 auf der Binance Smart Chain abgebildet.

Im Falle von IOTA funktioniert dies über die Binance Bridge, ein Swapping Service der Krypto-Börse Binance.

Die entsprechenden Metadaten befinden sich im ersten Netzwerkpaket und enthalten unter anderem das Erstellungsdatum des wrapped Token.

Wrapping beschreibt nichts im physischen Sinne, sondern ist ein beschreibender Begriff für die Schaffung von Kompatibilität mit einer bestimmten Netzwerkstruktur.

Die Technologie für Asset Wrapping basiert auf dem stärker werdenden Wunsch der Benutzer nach Dezentralität bei Handelsplätzen für Krypto-Assets.

Denn immer mehr wandern von zentralen Handelsplätzen zu dezentralen Börse, den DEX, ab. DEX basieren auf dem ERC20-Token und für den mangelte es bisher an der Kompatibilität.

Mit dem Asset Wrapping ist es nun möglich, Handel auf einer DEX wie Uniswap zu treiben. Aber mit der Technologie sind auch viele weitere Anwendungsfälle rund um dezentrale Finanzierungen möglich.

Dazu gehören unter anderem die Kreditvergabe, die Kreditaufnahme und die Bereitstellung von Liquidität.

Benutzer erhalten Zugang zu verschiedenen Diensten, die in der Ethereum Blockchain verfügbar sind. Das „Verpacken“ der Token kann sowohl durch eine zentralisierte als auch durch eine dezentralisierte Methode erfolgen.

WBTC ist ein Beispiel für einen zentralisierten Ansatz. Denn hier agiert Bitgo als Mittelsmann und Treuhänder im Rahmen einer lizenzierten Depotbank.

Bei der dezentralen Methode übernehmen Smart Contracts das Verpacken der ursprünglichen Assets.

Der Vorteil bei den zentralisierten Anbietern ist allerdings die bessere Sicherheit und der höhere Rechtsschutz für Benutzer durch die Depotbank.

Gerade durch den steigenden Anteil von institutionellen Anlegern und Privatkunden kann es sinnvoll sein, bei den wrapped Token auf den Schutz der Benutzer und die Einhaltung gesetzlicher Bestimmungen zu achten.

Was ist Cross-Chain Liquidity?

Derzeit sind über 5.000 Kryptowährungen am Markt verfügbar. Die meisten davon sind jedoch nur auf ihr eigenes Ökosystem beschränkt und arbeiten getrennt voneinander.

Diese geschlossene Infrastruktur stellt für technologische Weiterentwicklungen im Bereich DeFi aber große Hindernisse dar.

Die mangelnde Interoperabilität steht jedoch dem weiteren Aufstieg von DeFi entgegen.

Kettenübergreifende Transaktionen sind immer noch sehr kritisch betrachtet und einige wenige Protokolle stellen eine Lösung in Form von Brücken dar.

Kritisch zu betrachten ist auch immer, dass das eigentliche Ziel der Anbieter die Steigerung der eigenen Liquidität ist.

Es ist vorrangig die riesige Liquidität von Bitcoin, die dem Markt nicht nur Freude bereitet. Zahlen wie die durchschnittliche Summe von 40 Milliarden US-Dollar in 30 Tagen sind keine Seltenheit und zeigen, wie stark Bitcoin gehandelt wird.

Je größer der Anteil der wrapped Token, umso mehr fließt davon ins Ethereum Ökosystem. Native VM wie die von Ren sind dafür entwickelt worden.

Sie sollen Vermögenswerte wie Bitcoin und Bitcoin Cash für die dezentrale Finanzierung bereitstellen, in dem Benutzer echte Bitcoin an einen auf Ethereum basierenden Smart Contract senden.

Fazit zu wrapped Token

Für das „Verpacken“ von Token fallen natürlich Gebühren an. Diese Kosten trägt der Benutzer.

Für die Anbieter von Services für wrapped Token ist dies nicht nur wegen der Transaktionsgebühren ein gutes Geschäft.

Denn auch die Depotbank verdient gut, wenn der Händler Token prägt oder verbrennt.

Und auch für die Sidechain fallen Gebühren an, die sich alle Institutionen teilen, die auf der Sidechain Nodes ausführen. Die Verträge basieren auf einem Vertrauensverhältnis zwischen Depotbanken und den Händlern.

Hier ist der Benutzer nicht einbezogen und auf das Vertrauen der Institutionen angewiesen. Die privaten Daten der Benutzer sind beim Händler und auch hier unterliegt er dem Vertrauen darauf, dass dieser sie sicher verwahrt.

Die höchste Liquidität im Ethereum Ökosystem gelangt durch wrapped Bitcoin Token dort hinein, und nicht durch ETH.

Damit ist zwar ein technischer Vorteil für die Entwickler von dApps gegeben, doch die Dominanz der Marktmacht von Bitcoin dürfte weiter steigen.

Von Vorteil ist dagegen das Konzept von WBTC mit Blick auf die derzeitigen Kurswerte der Kryptowährung. Denn durch die hohe Dynamik am Markt möchten derzeit nur wenige Händler mit BTC handeln und bevorzugen ETH.

Mit wrapped BTC können primär HODLer ihre Reserven langfristig vor weiteren Verlusten sichern und passiv Belohnungen verdienen, ohne dass sie ihre wertvollen digitalen Assets verkaufen müssen.

Mit wrapped Token werden sicherlich noch weitere Blockchains versuchen, in den aufstrebenden DeFi Sektor einzudringen. Auch wenn die Technologie ziemlich solide ist, so sind doch Risiken zu berücksichtigen.

Das Hauptproblem zeigt sich bei vertrauensbasierten Plattformen, denn hier besteht das Restrisiko, dass diese nicht sicher sind. Die Zentralisierung hat in ihrer Natur immer die Gefahr einer Machtkonzentration.

Benutzer können von der Technologie derzeit hauptsächlich dadurch profitieren, dass sie ihre Assets weiterhin als Vermögenswert behalten und gleichzeitig DeFi Apps verwenden.

FAQ

Was ist ein wrapped BNB?

Wrapped BNB ist eine Abwandlung zu BNB. WBNB wird genutzt, um mit anderen Blockchains oder Smart Contracts kommunizieren zu können. Hierbei wird der BNB verpackt und zum WBNB umgewandelt. BNB hat diese Funktion nicht, deswegen werden Coins gewrapped. Der Wert von WBNB ist gleich zum Wert von BNB.

Wie kann ich WETH in ETH umwandeln?

Um WETH in ETH umwandeln zu können, kannst Du Metamask nutzen. Sobald dein WETH sich auf Metamask befindet, kannst du die Swap-Funktion nutzen. Wie Du ein Metamask Wallet erstellen kannst, findest Du in unserer Metamask Anleitung.