DeFi-Versicherungen – Teil 1: Nexus Mutual

DeFi-Versicherungen für Decentralized Finance?

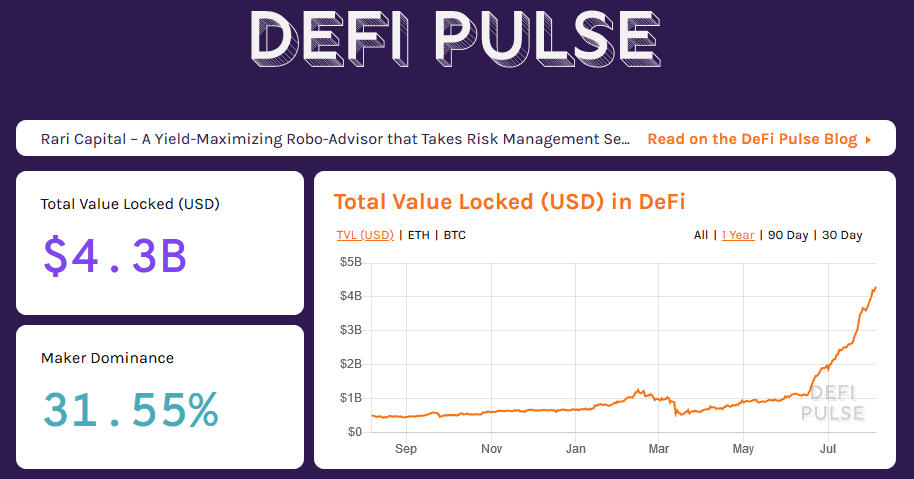

2020 ist bislang das Jahr schlechthin für DeFi. Insbesondere der DeFi-Bereich auf Ethereum wächst und wächst. Sowohl im Juni als auch im Juli 2020 erreichte der Total Value Locked (TVL) neue Rekordwerte.

Einen regelrechten Schub erhielt DeFi Ende Juni 2020 durch Compound mit der Ausschüttung von COMP. Der Governance Token COMP wird als Belohnung für die Benutzung der Compound Lending-Plattform an die Nutzer verteilt.

Seitdem prägen Schlagwörter wie „Liquidity Mining“ und „Yield Farming“ die DeFi-Schlagzeilen und diese DeFi-Agrarrevolution steht wahrscheinlich erst am Anfang.

Immer mehr DeFi-Plattformen starten mit ähnlichen Konzepten, siehe YFI Token. Jedoch ist auch immer häufiger die Rede von einem Hype und einer neuen Blase.

DeFi erhält zusätzlich Auftrieb durch die aktuell schlechten wirtschaftlichen Aussichten, gepaart mit einer lang andauernden Nullzinsphase.

Es scheint nur eine Frage der Zeit, bis der Total Value Locked die 5 Milliarden US-Dollar Marke überschreiten wird.

Den größten Anteil am DeFi-Wachstum haben Lending-Plattformen wie Compound, Aave und MakerDAO, gefolgt von der Derivate-Plattform Synthetix und dezentralen Handelsplattformen (DEXs) wie Balancer.

Quelle: DeFi Pulse, 04.08.2020

Die Renditen bei DeFi sind sehr attraktiv. Doch ist es nicht eine Binsenweisheit, dass bei höheren Renditen auch das Risiko steigt?

Es scheint, als ob Nutzer die Risiken bei DeFi oft ausblenden. Die Befürworter von Kryptowährungen und DeFi schwören auf die Verlässlichkeit des „Codes“ und immer mehr Nutzer schenken einer DeFi DApp mehr Vertrauen als einer Bank.

Dies mag sicherlich begründet sein! Dennoch sollte man Risiken und mögliche Probleme bei DeFi-Projekten nicht unterschätzen.

DeFi-Risiken

Die Risiken bei DeFi lassen sich wie folgt unterteilen:

- Technisches Risiko: Hacker könnten bislang unbekannte Bugs oder Programmierfehler in Smart Contracts finden und ausnutzen. Die Nutzung von DeFi DApps erfordert in der Regel das Hinterlegen von ETH oder ERC-20 Token als Sicherheit (TVL). Je höher der Total Value Locked eines Smart Contracts, desto höher die potenzielle Beute.

- Liquiditätsrisiko: DeFi-Plattformen wie Compound oder MakerDAO könnte die Liquidität ausgehen.

- Admin Key Risiko: Unbefugte könnten den Master Private Key für das Protokoll kompromittieren.

- Nutzungsrisiko: Falsche Handhabung von DApps kann zu finanziellem Verlust führen. Insbesondere verpasste Änderungen bei der Governance können negative Folgen haben.

- Externes Risiko: Unvorhergesehene externe Ereignisse (Black Swan Event) können unterschiedliche negative Einflüsse haben.

- Systemrisiko: Auch wenn die Wahrscheinlichkeit sehr gering sein mag, so gibt es keine Garantie, dass die Blockchain-Technologie mit Smart Contracts ausreichend sicher ist und sich in Zukunft durchsetzen wird. Zudem existiert ein Base-Layer-Risiko bei Ethereum. Die aktuelle Transaktionsgeschwindigkeit mit Proof-of-Work ist nicht optimal und treibt die Gebühren (Gas) in die Höhe. Die Umstellung auf Proof-of-Stake (Ethereum 2.0) wird wiederum neue Herausforderungen für DeFi mit sich bringen.

- Allgemeines finanzielles Risiko: Alle oben genannten Risiken können zu finanziellen Verlusten führen. Allgemein besteht das finanzielle Risiko darin, dass der wirtschaftliche Anreiz aus unterschiedlichen Gründen verloren gehen kann und erwartete Renditen ausbleiben.

Versicherung als Risiko Management Tool

Das häufigste Risiko liegt bis dato in der Angreifbarkeit von Ethereum Smart Contracts. Angefangen beim legendären DAO Hack im Jahr 2016 haben die Ereignisse von DeFi Hacks in 2020 zugenommen.

Trotz professioneller Audits und Bug Bounties ist das Risiko eines Hacks immanent. Nicht selten stellt die Kombinierbarkeit von mehreren DeFi DApps das Hauptproblem dieses technischen Risikos dar.

In der Regel werden alle Protokolle genau geprüft, doch im Zusammenspiel mehrerer DApps können Schlupflöcher gefunden und ausgenutzt werden.

Vor diesem Hintergrund wird das Bedürfnis nach Absicherung größer. Bevor man hohe Beträge in DeFi investiert, lohnt sich eine Risikoanalyse.

Häufig ist auch von Risikomanagement die Rede und hier kommen Versicherungen ins Spiel. In nahezu allen Bereichen spielen Versicherungen eine große Rolle. Warum nicht auch bei DeFi!

Im Folgenden werden zwei unterschiedliche DeFi-Versicherungen näher vorgestellt, die unterschiedlich funktionieren und Schutz gegen unterschiedliche Risiken bieten: Nexus Mutual (Teil 1) und Opyn (Teil 2).

Was verbirgt sich hinter Nexus Mutual

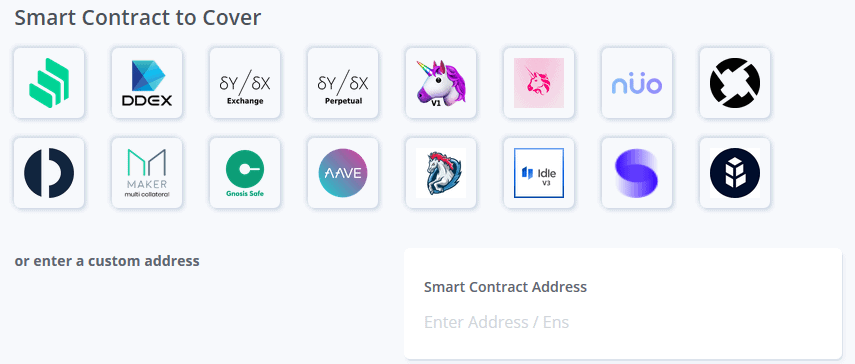

Nexus Mutual ist eine dezentrale Versicherung auf der Ethereum Blockchain. Aktuell bietet sie ausschließlich Schutz gegen den Missbrauch von Smart Contracts.

Gemeint ist eine Absicherung gegen finanzielle Verluste aufgrund unbeabsichtigter Verwendung des Codes eines Smart Contracts. In der Regel sind dies Hacks bzw. das Ausnutzen von Bugs.

Dieser Schutz gilt für Smart Contracts auf Ethereum, unabhängig davon, ob man als Versicherungsnehmer selbst Vermögen im jeweiligen Smart Contract hinterlegt hat. Nexus Mutual bietet Schutz für die gängigsten DeFi Smart Contracts auf Ethereum.

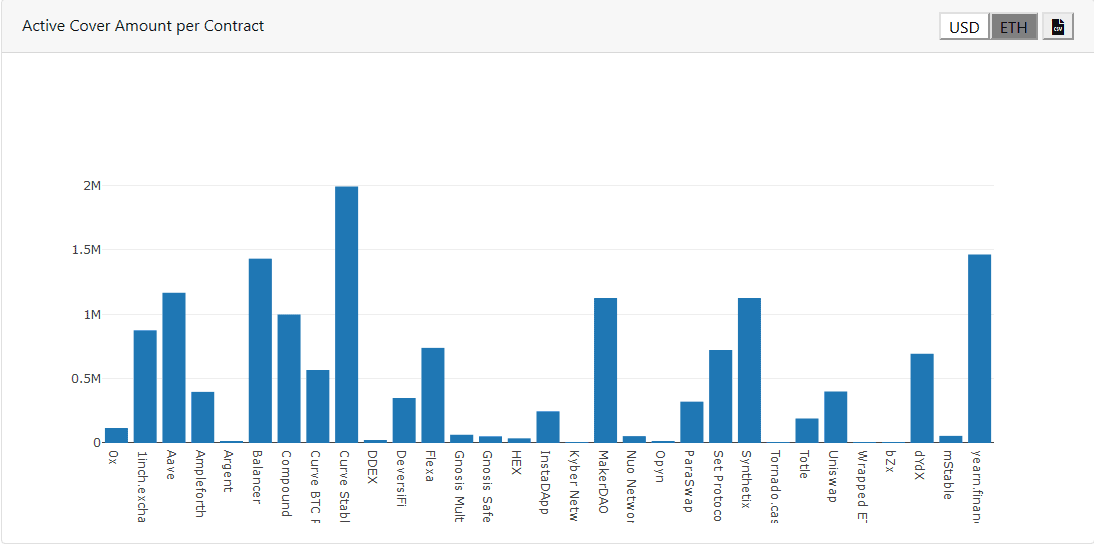

Quelle: Nexus Mutual

Übersetzt bedeutet Nexus Mutual so viel wie „gegenseitige Verbindung“, und dieser Name ist Programm. Nexus Mutual ist zwar ein in UK eingetragenes Unternehmen, aber keine Versicherung im klassischen Sinne.

Ob der Versicherungsfall eintritt und es zu einer Auszahlung kommt oder nicht, liegt im Ermessen aller Nexus Mutual Mitglieder.

Discretionary Mutual

Diese Art der Versicherungsstruktur nennt sich „Discretionary Mutual“ und bedeutet wortwörtlich Ermessensspielraum auf Gegenseitigkeit.

Die Struktur zeichnet sich dadurch aus, dass die Mitglieder im Besitz der Versicherungsmittel (Kapitalstock) sind. Ähnlich wie bei Crowdfunding bündeln Teilnehmer zusammen Kapital und teilen das Risiko, um Renditen aus Deckungsüberschüssen zu erhalten.

Nach der Gründung im Jahr 2017 startete Nexus Mutual im Mai 2019 auf dem Ethereum Mainnet. Der Gründer Hugh Karp hat lange Jahre Erfahrung in der Versicherungsbranche und sah in der Blockchain-Technologie das Potenzial, zur ursprünglichen Idee einer Versicherung zurückzukehren.

Eine Abkehr von zentralen Versicherungsfirmen mit hohen Verwaltungskosten, hin zu einer dezentralen Gemeinschaft, die gemeinsam Risiken trägt, aber auch gemeinsam profitiert.

Wie die Smart Contract Versicherung funktioniert

Um eine Versicherung zu erwerben, muss auf Nexus Mutual der jeweilige Smart Contract, der Versicherungszeitraum und der Versicherungsbetrag ausgewählt werden.

Der Schutz ist nur für solche Smart Contracts möglich, für die sich eine ausreichende Anzahl von Risikobewertern (Risk Assessors) verbürgt.

Der Versicherungsbetrag ist der ausgezahlte Betrag falls der Versicherungsfall eintritt. Die Entscheidung, ob der Versicherungsfall eintritt, obliegt den Schadensbewertern (Claims Assessors).

Nur wenn die Mehrheit während eines Schadenbewertungsprozesses dafür stimmt, wird der Versicherungsbetrag ausgezahlt.

Um das Konzept von Nexus Mutual besser zu verstehen, lohnt sich ein detaillierter Blick auf die Hauptbestandteile:

- NXM Token

- Bonding Curve

- Mindestkapitalanforderung MCR

- Kapitalüberschuss MCR %

- NXM-Preis

- Risikobewertung

- Schadensbewertung

NXM Token-Modell

Nexus Mutual verfügt über einen eigenen Token namens NXM. Der NXM Token muss beim Kauf einer Smart Contract Versicherung benutzt werden.

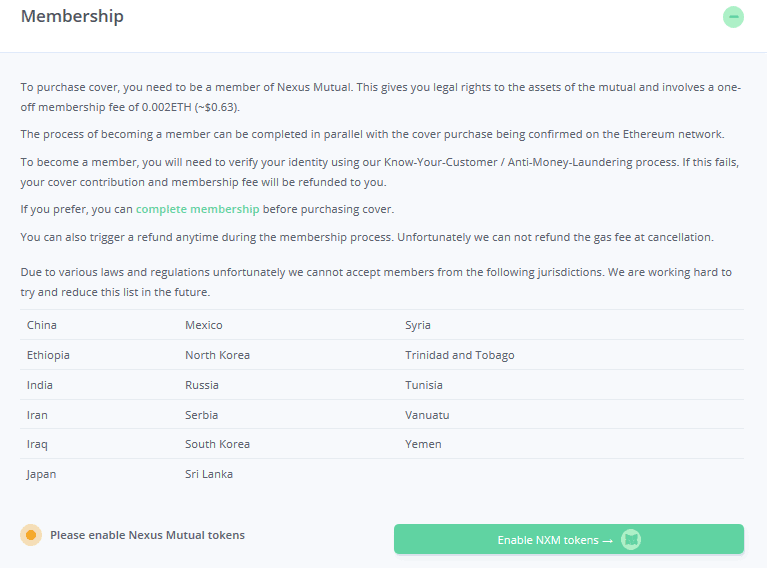

NXM ist nur auf Nexus Mutual gegen ETH oder DAI erhältlich. Dies setzt eine Anmeldung als Mitglied bei Nexus Mutual voraus, was einen KYC-Prozess beinhaltet. Aktuell sind Staatsbürger bestimmter Länder davon ausgeschlossen.

Mit dem Erwerb des NXM Token erhält man automatisch Mitgliedschaftsrechte und den Anspruch auf einen Anteil des Kapitalstocks von Nexus Mutual.

Zudem hat der NXM Token eine wichtige Funktion bei Risikobewertung und Schadensbewertung. Der NXM Token berechtigt auch zur Teilnahme an Governance mit entsprechenden Stimmrechten.

https://twitter.com/BatmanDeFi/status/1280567028324188160

Bonding Curve

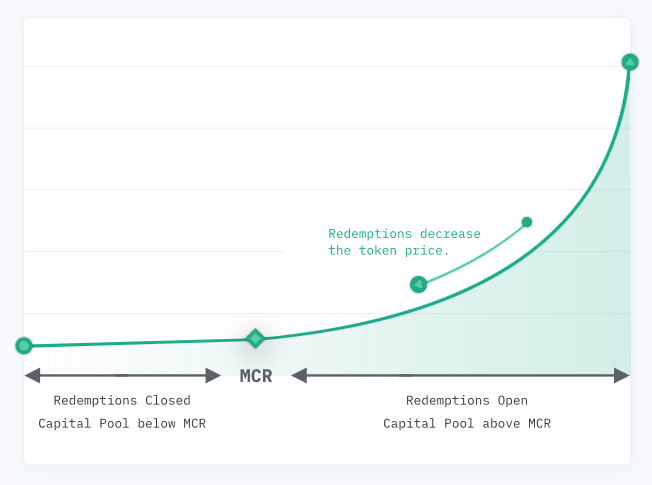

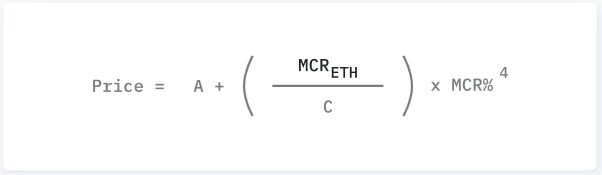

Im Gegensatz zu anderen Token wird der Preis von NXM nicht am Markt bestimmt, sondern über eine sogenannte Bindungskurve (Bonding Curve) ermittelt.

Quelle: Nexus Mutual

Der Preis von NXM steigt, je mehr Versicherungen gekauft werden. Der Preis fällt, wenn Versicherungsfristen auslaufen oder es zum Versicherungsfall kommt.

Anfangs ist der Preis entsprechend niedrig. Dies soll unter anderem auch frühe Investoren anlocken, die in NXM investieren, um ausreichend Kapital aufzubauen.

Theoretisch kann der Preis unendlich hoch steigen und es gibt keine festgelegte Maximalanzahl von NXM Token. Mit zunehmendem Kapitalstock steigt auch der Wert von NXM.

Minimaler Kapitalstock – MCR

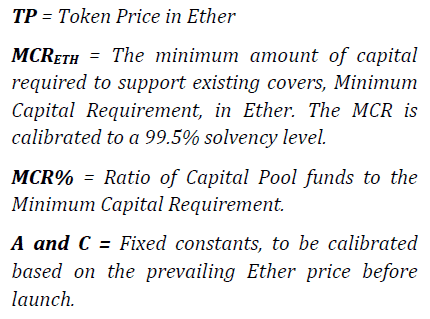

Dieser „gemeinschaftliche“ Kapitalstock von Nexus Mutual dient primär der Auszahlung, falls der Versicherungsfall eintritt. Um zu gewährleisten, dass alle möglichen Versicherungsfälle in voller Gänze gedeckt sind, muss jederzeit ein Minimum an Kapital vorhanden sein.

Dieses Minimum (Minimum Capital Requirement = MCR) hängt von Anzahl, Volumen sowie von Laufzeiten der gekauften Versicherungen ab und verändert sich dadurch dynamisch. Eine standardisierte Formel legt fest, wie hoch MCR sein muss.

Kapitalüberschuss – MCR %

Der Anteil des Kapitalstocks, welcher das Minimum übersteigt, wird als MCR % (Minimum Capital Requirement %) bezeichnet. MCR % wird als Kapitalüberschuss durch den Gesamtbetrag des Kapitalstocks im Verhältnis zu MCR bestimmt.

Im NXM Token-Modell ist MCR % einer der kurzfristigen Preistreiber, während MCR ein Indikator für langfristiges Wachstum und konkrete Nutzung von Nexus Mutual ist.

NXM-Preis

Der Preis von NXM wird somit im Wesentlichen durch MCR und MCR % bestimmt. Wenn MCR % niedrig ist, ist auch der Preis von NXM niedrig, was einen Anreiz bildet in Nexus Mutual zu investieren.

Wenn im Gegensatz MCR % hoch sein sollte, steigt auch der Preis von NXM, was zum Anreiz führt, NXM zu verkaufen. Solange MCR nicht unterschritten wird, ist NXM gegen ETH eintauschbar.

Quelle: Nexus Mutual

Risikobewertung – Risk Assessment

Wie hoch das Risiko eines Smart Contract Hacks ist, bestimmen die Nexus Mutual Mitglieder selbst. Es können nur Smart Contracts versichert werden, die genügend Bürgen haben.

Diese Bürgen, die sogenannten Risikobewerter, verbürgen sich dafür, dass ein bestimmter Smart Contract sicher ist. Dabei kennen sie sich entweder selbst hervorragend mit Solidity Smart Contracts aus oder vertrauen jemandem, der den jeweiligen Smart Contract auditiert hat.

Das Bürgen findet in Form von Staking statt und wird mit NXM Token belohnt. Je mehr NXM beim Staking auf einen Smart Contract „gesetzt“ werden, desto mehr NXM Staking Rewards werden ausgeschüttet.

Falls es jedoch zu einem Hack kommt, werden die im Staking eingeschlossenen NXM Token gesperrt und verbraucht.

Anfangs erforderte das Staking von NXM detailliertes Spezialwissen. Um mehr Mitglieder für das Staking zu gewinnen, ist es vereinfacht worden.

Mit dem neuen „Pooled Staking“ ist es möglich, für mehrere Smart Contracts gleichzeitig zu bürgen.

Schadensbewertung – Claims Assessment

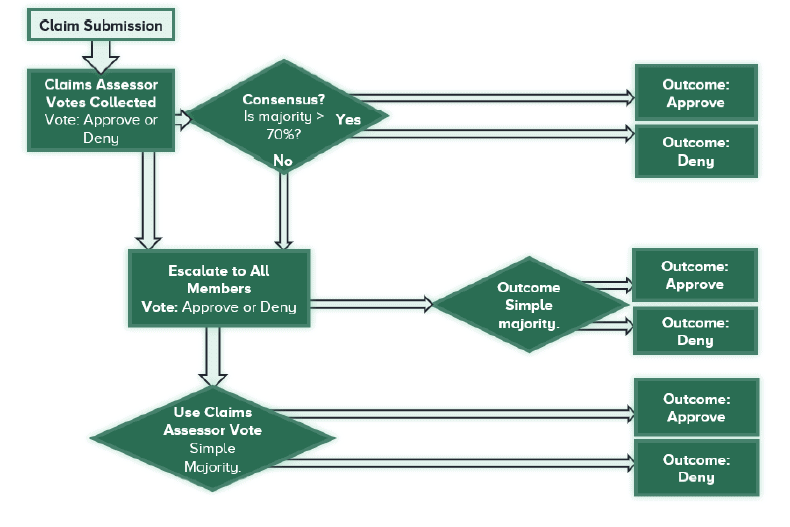

Die Mitglieder von Nexus Mutual entscheiden auch selbst darüber, ob der Versicherungsfall eintritt oder nicht. Wenn ein Schadensfall gemeldet wird, müssen die Mitglieder ihre NXM Token einsetzen und an einer Abstimmung zur Schadensbewertung teilnehmen.

Bei einer beschlussfähigen Mehrheit werden diejenigen Mitglieder mit NXM Token belohnt, die mit der Zweidrittelmehrheit gestimmt haben.

Umgekehrt werden die eingesetzten NXM Token von denjenigen gesperrt, die mit der Minderheit abgestimmt haben. In der Regel soll es innerhalb von 48 Stunden zu einem klaren Ergebnis kommen.

Wenn innerhalb von 48 Stunden keine beschlussfähige Mehrheit zustande kommt, steht der Abstimmungsprozess für alle Mitglieder offen, unabhängig davon, ob sie NXM Token eingesetzt haben.

Dieser Vorgang dauert erneut maximal weitere 48 Stunden, und eine einfache Mehrheit ist erforderlich, um den Anspruch zu genehmigen oder abzulehnen.

Quelle: Nexus Mutual

Während die durchschnittliche Zeit der Auszahlung bei herkömmlichen Versicherungen ungefähr 1 Monat ist, sind maximal 96 Stunden im Vergleich sehr wenig.

Zusammenfassung – Das können Mitglieder von Nexus Mutual tun:

- Kauf einer Smart Contract Versicherung mit NXM Token

- Erwerb von Anteilen an Nexus Mutual durch das Halten von NXM Token

- Risikobewertung durch Teilnahme am NXM Staking, um für Smart Contracts zu bürgen – Belohnung mit NXM

- Schadensbewertung durch Einsatz von NXM – Belohnung mit NXM

- Teilnahme an Governance: Vorschläge vorlegen oder an Abstimmungen teilnehmen

Nexus Mutual in der Praxis

Das Konzept von Nexus Mutual klingt auf den ersten Blick vielversprechend. Doch wie sieht es in der Praxis aus? Wie einfach ist es, eine Versicherung zu kaufen?

Gibt es bereits Fälle, in denen es zur Auszahlung kam und wie sieht der NXM Token in der Praxis aus?

Wie kauft man DeFi-Versicherungen bei Nexus Mutual?

Zunächst sollte man sich darüber im Klaren sein, welche DeFi DApps man nutzen möchte und welches Risiko dabei besteht. Nexus Mutual bietet nur Schutz für einzelne Smart Contracts.

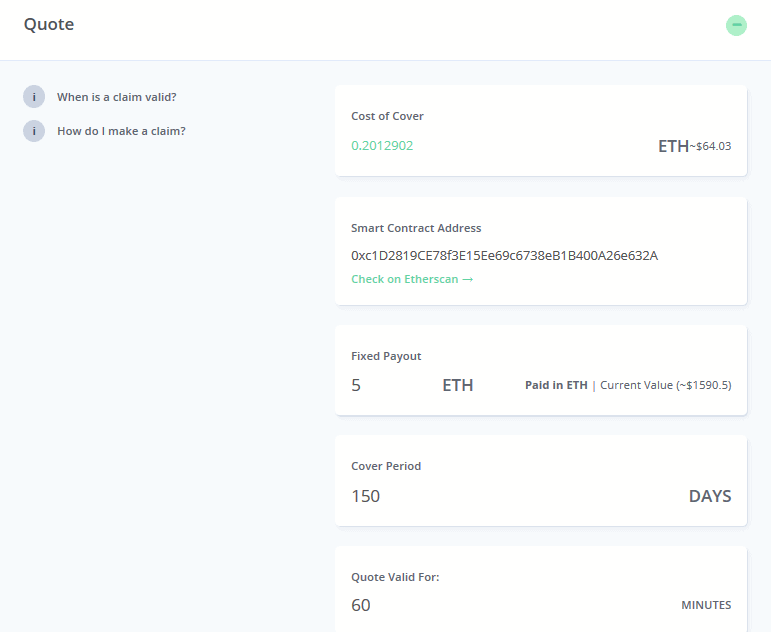

Eine Protokoll-übergreifende Nutzung kann nicht versichert werden. Der Kauf ist nur auf Nexus Mutual möglich. Dort auf „Get a Quote“ klicken, sich mit einer Wallet wie MetaMask verbinden und anschließend folgende drei Schritte ausführen:

- Auswahl Smart Contract

- Angabe Versicherungsbetrag

- Angabe Laufzeit

Danach erhält man ein Preisangebot (Quote).

Der Preis hängt von der Laufzeit und der Höhe des Versicherungsbetrags ab. Außerdem spielen Total Value Locked und das Volumen der Transaktionen der DApp eine Rolle.

Es ist auch der Gesamtwert entscheidend, mit dem sich die Risikobewerter beim NXM Staking für den Smart Contract verbürgen.

Quelle: Nexus Mutual, Beispiel: Quote für Smart Contract Address von Aave, 30.07.2020

Solche Angebote wie in der Abbildung können beliebig oft generiert werden, auch ohne Wallet-Verbindung und ohne Mitgliedschaft. Doch für den finalen Kaufabschluss ist eine Mitgliedschaft erforderlich.

Quelle: Nexus Mutual, 28.07.2020

Die Mitgliedschaft kostet aktuell 0,002 ETH und erfordert eine KYC-Anmeldung. Im Bild ist zu sehen, welche Staaten aktuell ausgeschlossen sind. ETH kaufen kannst Du auf einer der vielen seriösen Krypto-Börsen.

NXM Token Entwicklung

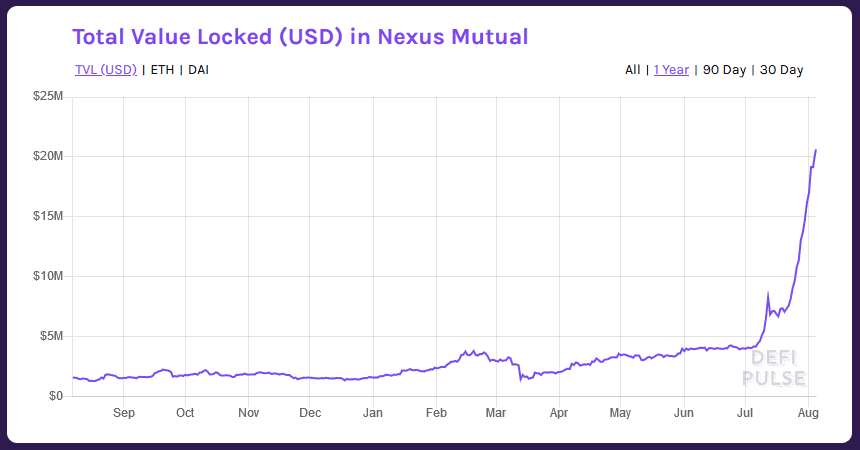

Der Preis von NXM lag die letzten 12 Monate konstant unter 5 US-Dollar. Im Juli 2020 sprang der Preis auf über 20 US-Dollar. Aktuell liegt der Preis bei ca. 11 US-Dollar.

Der Kurssprung geht mit dem generellen DeFi TVL-Anstieg einher. Der Ansturm bei Liquidity Mining und Yield Farming hat dazu beigetragen, dass in kurzer Zeit auch deutlich mehr Versicherungen bei Nexus Mutual gekauft wurden.

Sämtliche Statistiken auf Nexus Mutual Tracker bestätigen dies. Die Kurven von NXM-Preis, NXM-Angebot und NXM-Marktkapitalisierung zeigen gleichermaßen nach oben. Auch im Ranking auf DeFi Pulse konnte Nexus Mutual deutlich an Boden gut machen.

Inzwischen ist NXM als wrapped NXM (wNXM) auf DEXs ohne KYC handelbar. Jedoch ist es aktuell nur möglich wNXM gegen NXM als Mitglied auf Nexus Mutual einzutauschen.

Some of our community members have created wNXM. Which is 1 for 1 redeemable against genuine NXM.

There is now a Balancer pool and wNXM is available via @1inchExchange and @paraswap

— Nexus Mutual 🐢 (@NexusMutual) July 17, 2020

Nexus Mutual Tracker

Nexus Mutual Tracker bietet Transparenz über die wichtigsten Kennzahlen von Nexus Mutual.

Dort finden sich aktuelle Statistiken über die Anzahl der Versicherungen, die Verteilung auf welche Smart Contracts, die Entwicklung des Kapitalstocks (MCR und MCR %), NXM-Daten sowie Daten zum Staking.

Quelle: Nexus Mutual Tracker, 30.07.2020

Gab es bereits Auszahlungen?

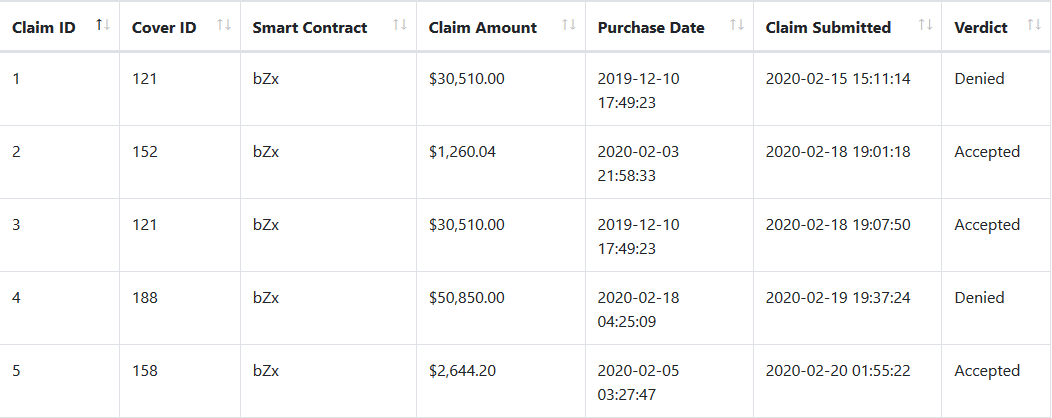

Auf Nexus Mutual Tracker findet sich auch eine Übersicht der angemeldeten Auszahlungsansprüche und die jeweiligen Abstimmungsergebnisse.

Bis heute gibt es nur einen Smart Contract Missbrauch, der zu einer Auszahlung geführt hat. Dies war der bZx Flashloan Vorfall im Februar 2020.

Dieses Ereignis hat zu Irritationen geführt, ob ein solcher Fall wirklich versichert ist. Erst nachdem immer mehr Informationen zugänglich gewesen sind, wurde der Versicherungsfall schließlich bestätigt.

Von 5 Mitgliedern, die eine Deckung für den Smart Contract von bZx gekauft hatten, wurden 3 Anträge angenommen. Diese drei Antragsteller erhielten ihre Auszahlungen unmittelbar nach der Abstimmung der Risikobewerter.

Quelle: Nexus Mutual Tracker

Vorteile von Nexus Mutual

- Bislang einzig verfügbarer Versicherungsschutz gegen Smart Contract Hacks

- NXM Token-Modell mit Bonding Curve hat enormes Zukunftspotenzial

- Viele Rechte und Belohnungsanreize für Halter von NXM Token

- Kauf ist schnell und unkompliziert mit Wallet möglich

- Mitglieder entscheiden, ob Versicherungsfall eintritt

- Schnelle Abstimmung und schnelle Auszahlung

- Hohe Transparenz auf Nexus Mutual Tracker

Nachteile

- Nicht 100 % dezentral – registriertes Unternehmen mit Eingriffsmöglichkeiten

- Kauf erfordert Mitgliedschaft mit KYC-Anmeldung

- Aktuell nur Smart Contract Versicherung möglich

- Nur einzelne DApps versicherbar

- Schutz nur für verbürgte Smart Contracts

- Kein Versicherungsschutz für eigenen Nexus Mutual Smart Contract und keine Rückversicherung

- Hohe Komplexität des Gesamtkonzepts bindet viele Ressourcen

Fazit: Erst bei einem Härtefall kann sich das Konzept von Nexus Mutual beweisen

Es ist davon auszugehen, dass DeFi weiter wachsen wird. Vor diesem Hintergrund hat Nexus Mutual eine ausgezeichnete Position als First Mover, denn bislang gibt es nahezu keine Konkurrenz.

Der Total Value Locked von Nexus Mutual (ca. 20 Mio. US-Dollar) in Relation zum gesamten DeFi Total Value Locked (ca. 4,3 Mrd. US-Dollar) zeigt das enorme Wachstumspotenzial auf. Nur knapp 0,4 % von DeFi ist gewissermaßen versichert.

Quelle: DeFi Pulse, 04.08.2020

Nexus Mutual möchte nach eigenen Angaben das Versicherungsangebot erweitern. DeFi-Versicherungen könnten nur der Wegbereiter für einen großen Blockchain-Versicherungsmarkt sein.

Momentan sprechen viele Argumente für Nexus Mutual. Langjähriger Versicherungsexperte als Gründer, Ermessensspielraum und Risikoverteilung bei den Mitgliedern und ein interessantes Token-Modell.

Doch um sich wirklich nachhaltig zu behaupten, muss Nexus Mutual erst einen „Sturm“ überstehen.

Ein solcher Sturm ist vermutlich unausweichlich. DeFi kann nur wachsen und dabei reifen, wenn die Schwachstellen eliminiert werden.

Daher ist der nächste Hack eines Smart Contracts wohl nur eine Frage der Zeit. Nur wenn Nexus Mutual bei einem wirklich großen Schaden in der Lage ist, wie vorgesehen, zu funktionieren, wird das Vertrauen nachhaltig wachsen.

Und genau hier spielt das Gegenseitigkeitskonzept eine entscheidende Rolle. Die Mitglieder haben ein Interesse daran, ehrlich abzustimmen, damit auch zukünftig Nutzer DeFi-Versicherungen kaufen.

Doch die noch vorhandenen zentralen Eingriffsmöglichkeiten, insbesondere die KYC-Mitgliedschaft für Nutzer könnten sich mittel- bis langfristig als Nachteil erweisen.

DeFi strebt nach mehr Dezentralität und daher sind konkurrierende Ansätze zum Beispiel mittels einer Hard Fork nicht ausgeschlossen.