DeFi-Versicherungen Teil 2: Opyn

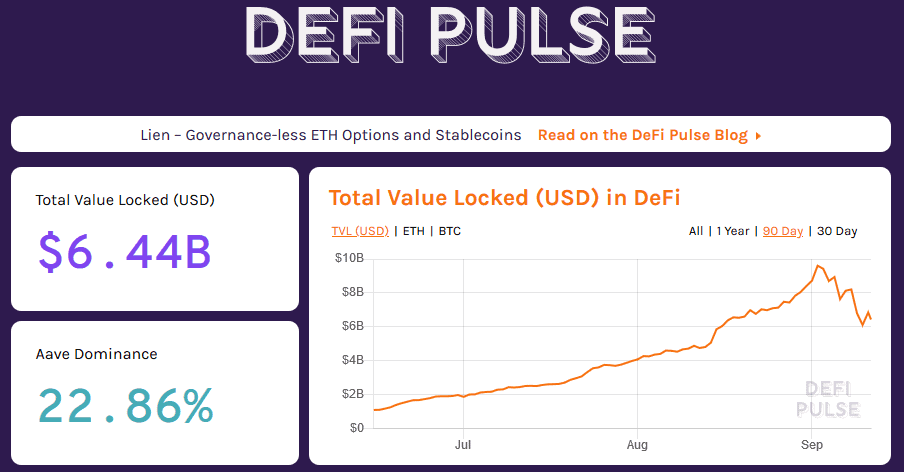

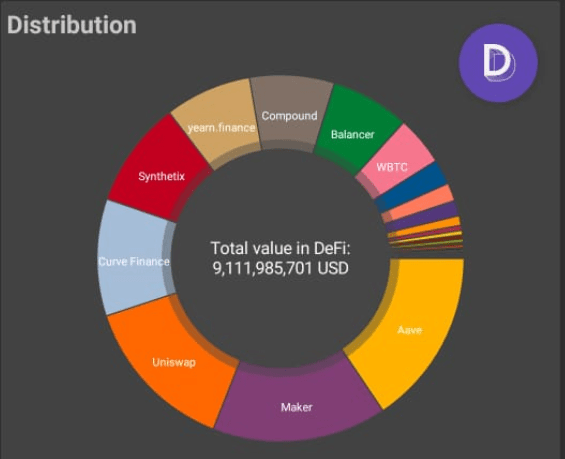

Der DeFi-Markt erfreut sich im Jahr 2020 großer Beliebtheit. Das Wachstum ist beeindruckend schnell. Innerhalb der letzten 4 Monate hat sich der Total Value Locked von ca. 900 Millionen US-Dollar auf ca. 9 Milliarden US-Dollar verzehnfacht.

Dabei ist DeFi noch nicht im Mainstream angekommen. Im Gegenteil, DeFi steckt noch in den Kinderschuhen.

Quelle: DeFi Pulse, 01.09.2020

Dieses rasante Wachstum sollte jedoch auch kritisch betrachtet werden. Nicht wenige sprechen von einem Hype oder einer Blase, die auch Betrüger und Hacker auf den Plan gerufen hat.

Mit dem steilen Anstieg haben auch die Risiken zugenommen. Die unterschiedlichen DeFi-Risiken wurden in Teil 1 aufgeführt.

DeFi hat in den letzten Monaten durch Yield Farming und Liquidity Mining einen enormen Schub erfahren. Dabei hat das Risikobewusstsein der Nutzer zugenommen, was sich in vermehrter Nutzung der beiden größten DeFi-Versicherungen widerspiegelt.

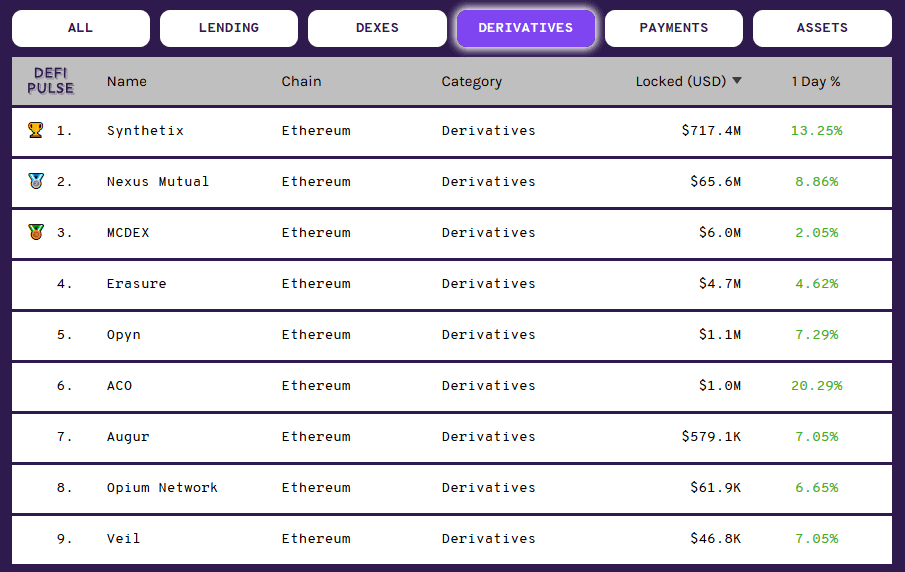

Diese beiden Marktführer sind Nexus Mutual und Opyn. Auch wenn die beiden Protokolle zur Absicherung von DeFi-Risiken dienen, so haben sie unterschiedliche Anwendungsfälle. Jedes Protokoll hat individuelle Stärken und Schwächen.

Nexus Mutual benötigt einen Kapitalstock für Ausschüttungen und ist von hoher Zentralität geprägt. Opyn-Versicherungen sind besicherte Optionen, die auf dezentralen Börsen gehandelt werden können.

In diesem zweiten Teil wird Opyn näher unter die Lupe genommen und anschließend mit Nexus Mutual (Teil 1) verglichen.

Was ist Opyn?

Opyn ist ein DeFi-Protokoll (Convexity Protocol) auf der Ethereum Blockchain, welches mithilfe von Finanzderivaten, nämlich Optionen, Absicherung gegen unterschiedliche DeFi-Risiken bietet. Diese Risiken umfassen neben technischen Risiken, auch finanzielle Risiken, Admin Key Risiken und Liquiditätsrisiken.

Opyn-Optionen sind sogenannte oToken (ERC-20 Standard) und stellen tokenisierte Versionen von anderen ERC-20 Vermögenswerten dar.

Auf der Opyn-Plattform können oToken durch das Hinterlegen von Sicherheiten (Collateral) generiert werden. Das Convexity-Protokoll bietet auch eine direkte Schnittstelle zum Optionshandel auf einem zweiseitigen Marktplatz (Two-Sided Market).

Während Optionskäufer sich vor Risiken absichern möchten, besteht der Anreiz für Optionsverkäufer darin, Prämien zu verdienen. Opyn funktioniert weitestgehend dezentral und erfordert keine Verwahrung und kein Vertrauen in eine zentrale Stelle.

Was sind Optionen?

Optionen gehören zu den gängigsten Finanzderivaten.

Ein Finanzderivat ist ein Finanzprodukt, dessen Wert von einem anderen zugrunde liegenden Vermögenswert (Basiswert) abgeleitet wird.

Der Handel mit Derivaten erlaubt es, an der Entwicklung eines Vermögenswertes teilzuhaben, ohne diesen selbst zu besitzen.

Dabei dienen Finanzderivate entweder der Spekulation auf die Richtungsbewegung eines Basiswerts oder der Absicherung gegen die Volatilität des Basiswerts.

Bei Optionen steht häufig die Absicherung gegen Preisschwankungen im Vordergrund.

Es gibt zwei Versionen von Optionen: Call-Optionen und Put-Optionen. Eine Call-Option ist das Recht, aber keine Verpflichtung, einen Vermögenswert innerhalb eines bestimmten Zeitraums zu einem bestimmten Bezugspreis zu kaufen.

Eine Put-Option ist dagegen das Recht, aber keine Verpflichtung, einen Vermögenswert innerhalb eines bestimmten Zeitraums zu einem bestimmten Bezugspreis zu verkaufen.

Für jeden Käufer einer Option muss es einen Verkäufer geben. Der Käufer zahlt dem Verkäufer der Option einen Aufschlag, um dieses Recht zu erhalten.

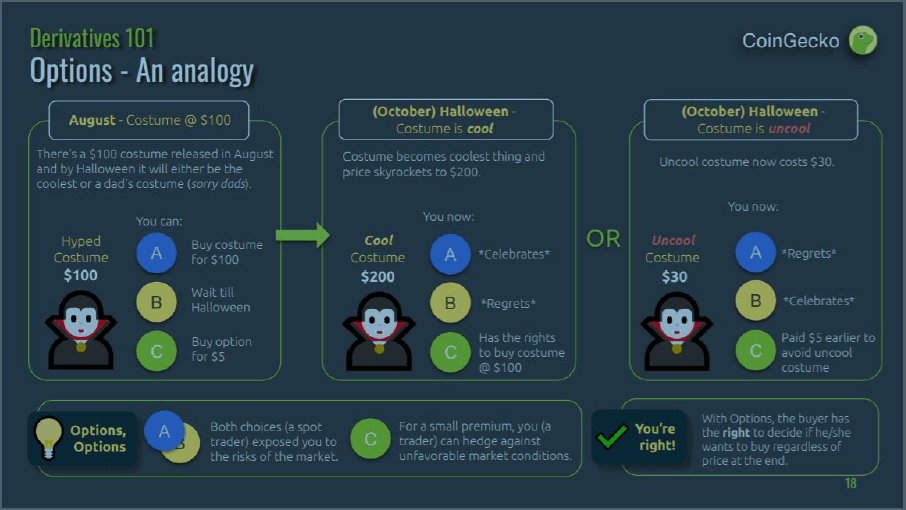

Folgende Abbildung zeigt die Analogie einer Call-Option für ein Halloween-Kostüm, welche das Prinzip einer Option veranschaulicht:

Quelle: https://landing.coingecko.com/how-to-defi/

Beim Optionshandel unterscheidet man zwischen amerikanischen und europäischen Optionen. Der Unterschied besteht darin, dass der Käufer bei einer amerikanischen Option die Option jederzeit vor dem Ablaufdatum ausüben kann. Bei einer europäischen Option hingegen kann der Käufer sie nur am Stichtag ausüben.

Wie funktionieren Opyn-Optionen

Das Opyn-Protokoll ist im Februar 2020 mit amerikanischen Put-Optionen für Einlagen in DAI und USDC auf der Lending-Plattform Compound gestartet.

Seitdem können sich Benutzer gegen finanzielle Risiken (z. B. Black Swan Event) auf Compound absichern, indem sie Put-Optionen für USDC– und DAI-Einlagen erwerben.

Auf dem Aktienmarkt dienen Put-Optionen in der Regel der Absicherung. Eine Put-Option gibt dem Aktienkäufer das Recht, eine festgelegte Aktie zu einem bestimmten Preis vor einem festgelegten Datum zu verkaufen.

Mit diesem Recht macht sich der Anleger unabhängig vom aktuellen Kurs der Aktie.

Nach demselben Prinzip ermöglicht das Convexity-Protokoll von Opyn den Handel mit Put-Optionen in Form von oToken für hinterlegtes Vermögen in DAI und USDC auf der Compound-Plattform.

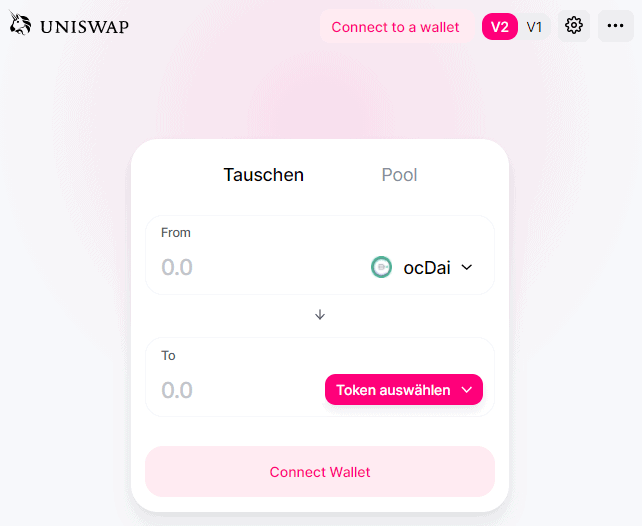

Bei Compound erhält jemand, der DAI verleiht, im Gegenzug cDAI. Bei Opyn kann ein Nutzer nun ocDAI (oToken) kaufen, die zum Verkauf von cDAI zu einem bestimmten Preis berechtigen.

Dadurch ist es möglich, die Einlagen in voller Höhe zurückzuerhalten, falls bei Compound ein Fehler oder Hack im zugrundeliegenden Smart Contract auftritt.

Beispiel:

Der Kauf einer Opyn-Versicherung im Wert von 1 DAI entspricht dem Kauf einer amerikanischen Put-Option für cDAI mit einem Bezugspreis von 0,99 US-Dollar.

Falls Compound ausfallen sollte (Smart Contract Fehler, Flash Crash, Liquiditätskrise), besteht das Risiko, dass dortige DAI-Einlagen nicht mehr 1,00 US-Dollar wert sind, sondern deutlich weniger, beispielsweise 0,10 US-Dollar.

Mit den Opyn-Optionen in Form von ocDAI Token hat der Optionskäufer nun das Recht seine Optionen zum Bezugspreis von 0,99 US-Dollar gegen DAI im Wert von 0,99 US-Dollar einzutauschen, zahlbar in ETH. Damit liegt der Verlust nur bei 0,01 US-Dollar je DAI anstatt 0,90 US-Dollar je DAI.

Wie entstehen oToken

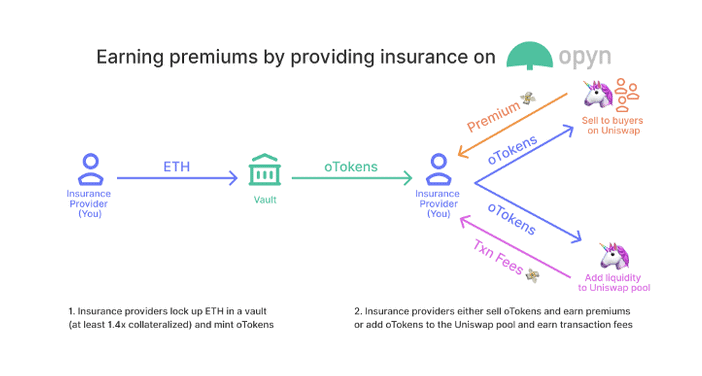

Optionsverkäufer können Opyn-Optionen (oToken) im Rahmen einer besicherten Schuldenposition auf dem Convexity-Protokoll prägen. Es erfolgt nach demselben Prinzip, wie DAI auf der MakerDao-Plattform geprägt werden.

Mit einer Überbesicherung (Besicherungsquote größer als 100 %) können durch Hinterlegen von ETH entsprechende oToken generiert werden. Dazu müssen Parameter wie Basiswert, Bezugspreis und Verfallsdatum definiert werden.

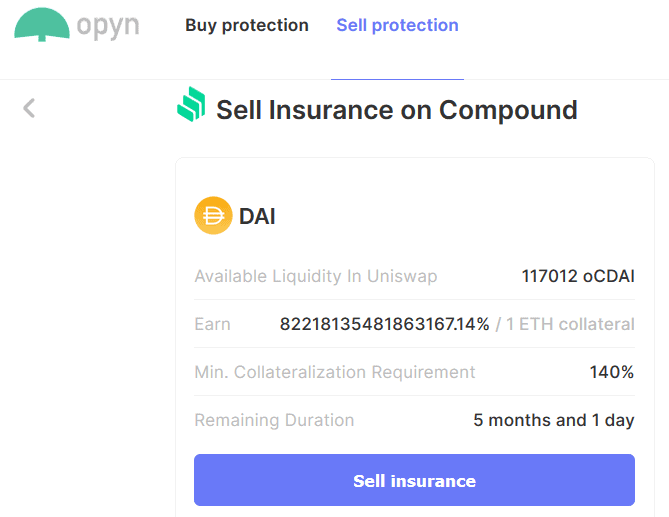

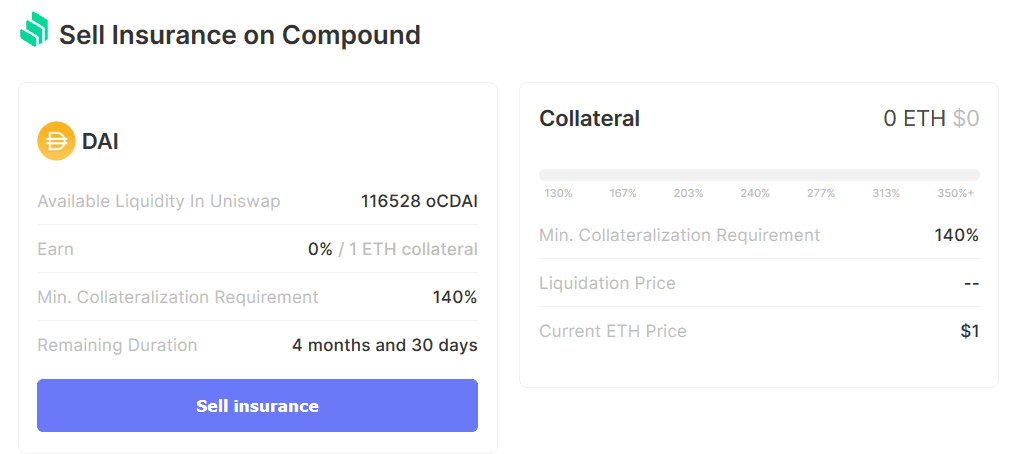

Mit einer Besicherungsquote von 140 % in ETH ist somit das Prägen von ocDAI Token auf der Opyn-Plattform möglich.

Quelle: https://opyn.co/

Optionsverkäufer haben beim Prägen von oToken folgende Anreize:

Bereitstellung von Liquidität auf dem dezentralen Handelsplatz Uniswap

Besitzer von Opyn-Optionen können ihre oToken einem Liquiditätspool auf Uniswap bereitstellen. Dort verdienen Liquiditätsanbieter Transaktionsgebühren, die beim Handel auf der Opyn-Plattform über Uniswap anfallen.

Somit haben Liquiditätsanbieter die Möglichkeit, variable Renditen aus der Bereitstellung von Liquidität zu erzielen. Die bereitgestellten oToken können jederzeit wieder aus dem Uniswap-Liquiditätspool zurückgezogen werden.

Verkauf der oToken mit Aufschlag auf dem dezentralen Handelsplatz Uniswap

Alternativ können Nutzer die geprägten oToken auf Uniswap direkt verkaufen. Dabei erzielen die Verkäufer Renditen durch Preisaufschläge.

Der jährliche Prozentsatz (Annual Percentage Rate) für Verkäufe lässt sich auf der Website von Opyn ermitteln. Dabei ist die Differenz zwischen nicht versicherten und versicherten Renditen entscheidend.

Quelle: https://opyn.gitbook.io/opyn

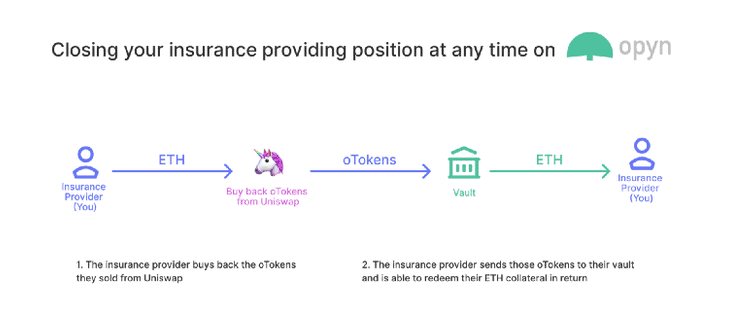

Nutzer können ihre besicherte Schuldenposition jederzeit vor dem Ablaufdatum schließen. Hierfür müssen sie die bei Uniswap verkauften oToken zurückkaufen und in den Smart Contract zurückzahlen.

Danach erhalten sie Ihre Sicherheiten zurück. Allerdings ist es möglich, dass der Preis für oToken in der Zwischenzeit gestiegen oder gesunken ist.

Quelle: https://opyn.gitbook.io/opyn

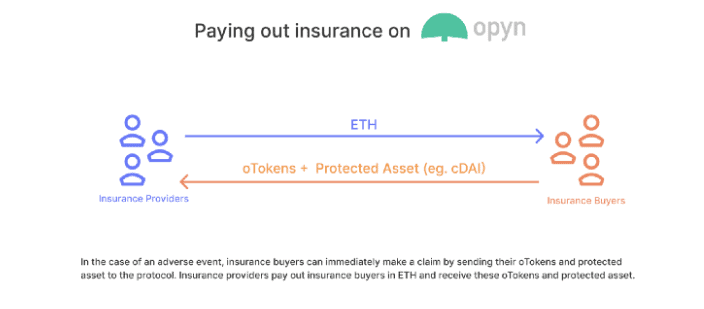

Wenn ein unerwünschtes Ereignis eintritt und Optionskäufer ihren Schutzanspruch geltend machen möchten, müssen sie Ihre oToken und versicherten Vermögenswerte an das Opyn-Protokoll senden.

Versicherer übernehmen dann die oToken und anderen Vermögenswerte und zahlen die Versicherungskäufer in der Kryptowährung aus, die als Sicherheit hinterlegt wurde.

Quelle: https://opyn.gitbook.io/opyn

Welche Optionen gibt es aktuell bei Opyn

Im Whitepaper des Convexity-Protokolls sind mehrere Anwendungsfälle von Opyn-Optionen beschrieben. Eine Reihe davon ist bereits aktiv, andere werden vermutlich in Zukunft dazu kommen.

Aktuell gibt es folgende Opyn-Optionen:

- Compound Versicherung für DAI- und USDC-Einlagen

- ETH-Preisabsicherung – Protektive Put-Optionen oWETH

- ETH-Preisabsicherung – Protektive Call-Optionen oWETH

- COMP-Preisabsicherung – Protektive Put-Optionen oCOMP

- BAL-Preisabsicherung – Protektive Put-Optionen oBAL

- YFI-Preisabsicherung – Protektive Put-Optionen oYFI

- CRV-Preisabsicherung – Protektive Put-Optionen oCRV

Im Juni 2020 sind die ersten Call-Optionen bei Opyn gestartet. Diese Call-Optionen bieten Absicherung gegen ETH-Preisschwankungen.

Wie bei den ETH Put-Optionen handelt es sich um oWETH Token. WETH ist ein ERC-20 Token, der an den ETH-Preis gekoppelt ist.

Während ETH die native Währung auf der Ethereum Blockchain ist und für Gebührenzahlungen notwendig ist, kann WETH als ERC-20 Token auf dezentralen Handelsplätzen gegen andere ERC-20 Token getauscht werden.

ETH Call-Optionen lohnen sich beispielsweise für Nutzer, die in Zukunft Zahlungen in ETH tätigen müssen. Um sich gegen ein ETH-Preisrisiko abzusichern, können ETH Call-Optionen gekauft werden.

Sie ermöglichen es, ETH zu einem festgelegten Preis zu dem Zeitpunkt zu kaufen, wenn die ETH benötigt werden.

Weitere Anwendungsfälle für die Zukunft sind laut Convexity-Protokoll folgende:

- DAI-Preisabsicherung

- Opyn-Optionen als Indikator für Volatilität und Risiko (Oracle)

- Weitere Call-Optionen

- Holländische Auktionen (Dutch Auctions)

- Weiterverpfändung von Sicherheiten (Collateral Rehypothecation)

- Permanente Optionen (Perpetual Options)

Opyn in der Praxis

Nach dem theoretischen Teil werfen wir nun einen Blick in die Praxis. Wie können Opyn-Optionen gekauft werden? Und wie können oToken geprägt und anschließend auf Uniswap gehandelt werden?

Kauf von Opyn-Optionen

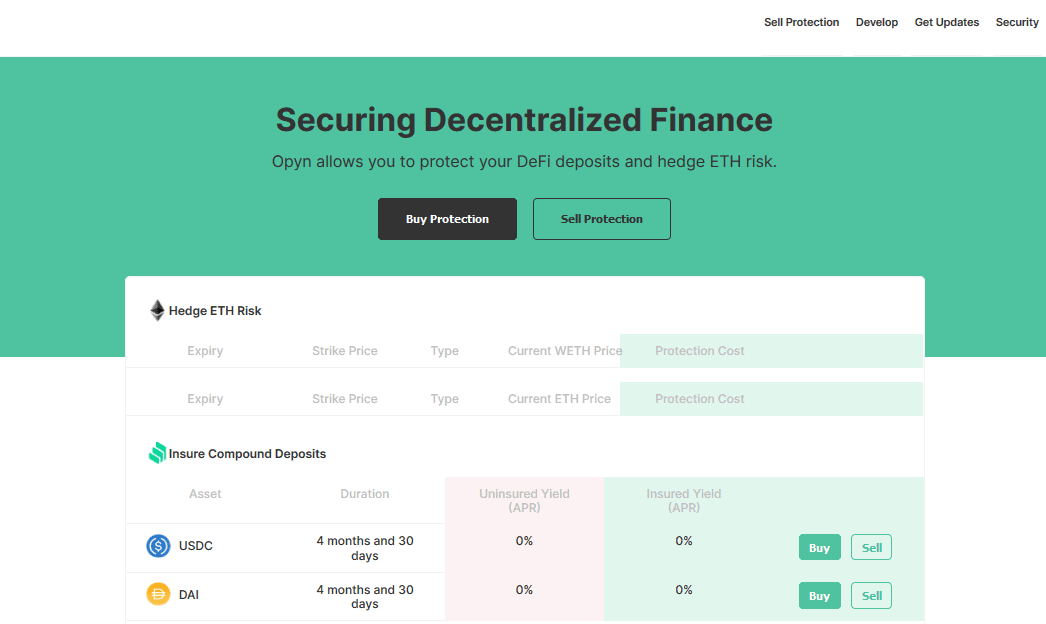

Schutz in Form von oToken können auf der Opyn-Plattform erworben werden. Wenn man auf „Buy Protection“ klickt, wird man zu einer Auswahl von Opyn-Optionen weitergeleitet.

Quelle: https://opyn.co/

Anschließend mit einem Ethereum Wallet verbinden. Wer noch kein entsprechendes Wallet haben sollte, dem sei eine Wallet von Metamask empfohlen.

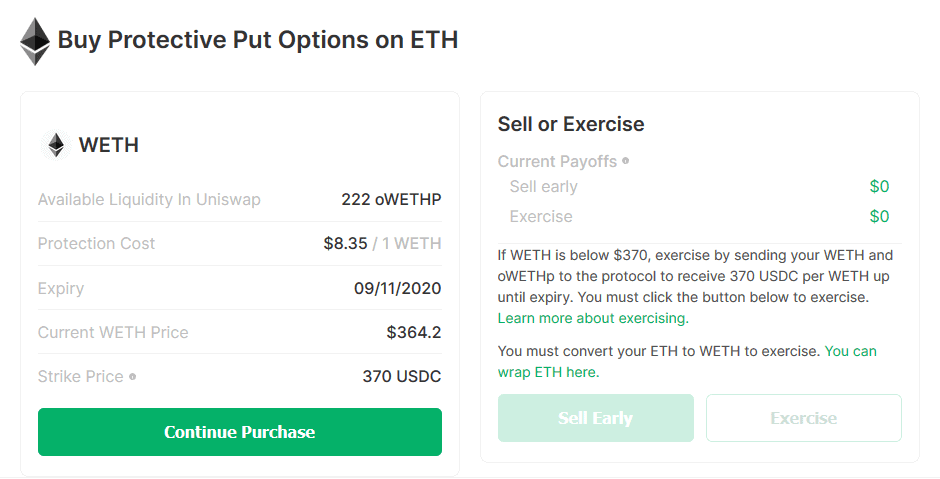

Danach einfach eine entsprechende Put- oder Call-Option auswählen. In diesem Beispiel wurde eine protektive ETH Put-Option ausgewählt.

Quelle: https://opyn.co/

Prägen von oToken

Für das Erzeugen von neuen oToken auf „Sell Protection“ klicken. Im Anschluss wird auf die Besicherung von mindestens 140 % hingewiesen.

In diesem Beispiel wurde eine Put-Option in Form von ocDAI für eine Einlagensicherung von DAI auf Compound ausgewählt.

Quelle: https://opyn.co/

Handel mit oToken

Der Handel mit oToken findet direkt auf Uniswap statt. Einfach den entsprechenden oToken auswählen. Angebot und Nachfrage bestimmen den aktuellen Marktpreis jedes oToken.

Quelle: https://app.uniswap.org/

Wie sicher ist Opyn

Der Smart Contract von Opyn ist öffentlich einsehbar und wurde von Open Zeppelin, einer Wirtschaftsprüfungsgesellschaft für Smart Contracts, auditiert.

Das vollständige Auditergebnis kann auf Blog Zeppelin nachgelesen werden. Leider bedeutet ein erfolgreicher Audit nicht automatisch, dass die Smart Contracts des Convexity-Protokolls zu hundert Prozent sicher sind.

Hack-Zwischenfall

Unglücklicherweise wurde Opyn am 5. August 2020 Opfer eines Smart Contract Hacks. Betroffen waren Smart Contracts von ETH Put-Optionen. Hacker haben durch Ausnutzen einer Schwachstelle insgesamt ca. 371.260 USDC erbeutet.

Das Opyn Team hat sofort reagiert und transparent kommuniziert, um anschließend, soweit es möglich war, Schadensbegrenzung zu betreiben.

Da das Opyn-Protokoll weitestgehend dezentral funktioniert, waren die Eingriffsmöglichkeiten sehr begrenzt. Der eigentliche Vorteil der Dezentralität erwächst in Notfällen häufig zum Nachteil.

So sicherte das Opyn Team zu, selbst für den bei Optionsverkäufern entstandenen Schaden voll aufzukommen. Um ausreichend Liquidität für oWETH-Käufer sicherzustellen, garantierte das Team den Kauf von ETH Put-Optionen zu 20 % über Marktpreis für einen Zeitraum von zwei Wochen.

For ETH put buyers, please ping on Discord to redeem your Put option for 20% above Deribit market price

To all users, please do not create any new oETH put vaults or buy/sell oETH puts except through the process defined above with the Opyn team.

— opyn² – Now Hiring (@opyn_) August 5, 2020

Ein solcher Vorfall ist für ein Versicherungsprotokoll der absolute Super-GAU. Allerdings waren außer den ETH Put-Optionen keine weiteren Smart Contracts betroffen. Nach der Aufklärung und Schadensbegrenzung ist nun wieder Stabilität zurückgekehrt.

Abschließend lässt sich konstatieren, dass solche Vorfälle in DeFi leider dazugehören. Sie dienen dem Reifeprozess und sind hilfreich, um Schwachstellen frühzeitig zu erkennen.

Das Opyn-Protokoll ist nun vermutlich deutlich sicherer als vorher. Dennoch ist ein beträchtlicher Imageschaden und Vertrauensverlust entstanden.

Vorteile von Opyn

- Absicherung gegen mehrere unterschiedliche Risiken

- Hohe Dezentralität

- Keine externe Verwahrung von Vermögenswerten

- Geringe Zugangsbarriere für Prägen und Handel von oToken

- Kein zentraler Kapitalstock, sondern autonome Marktregulierung

- Gute Anreize für Optionsverkäufer

- Sehr hohe Transparenz

Nachteile

- Aktuell nur einige wenige Optionen im Protokoll verfügbar

- Risiko bei Opyn Smart Contracts (siehe Vorfall vom August 2020)

- Hohe Dezentralität hat Nachteile in Notfallsituationen (dies bedeutet begrenzter Eingriff im Notfall)

- Opyn Team ist noch im Besitz des Admin Keys – Admin Key Risiko

- Komplexität des Convexity-Protokolls erfordert Grundkenntnisse im Optionshandel

Vergleich Nexus Mutual vs. Opyn

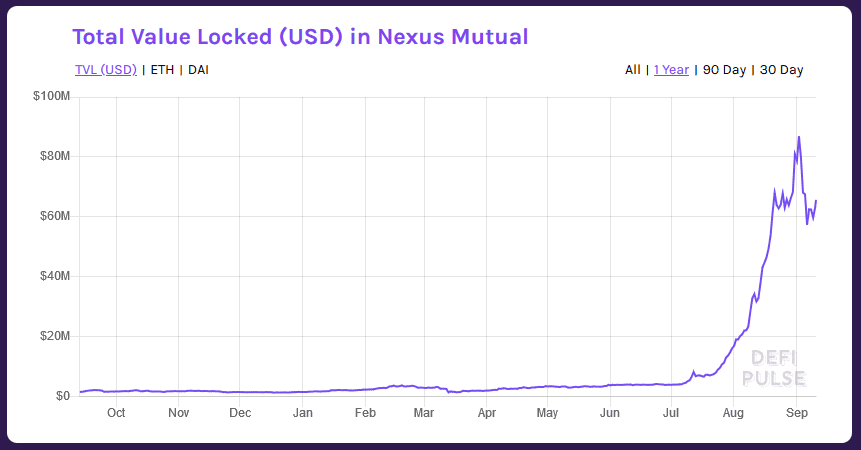

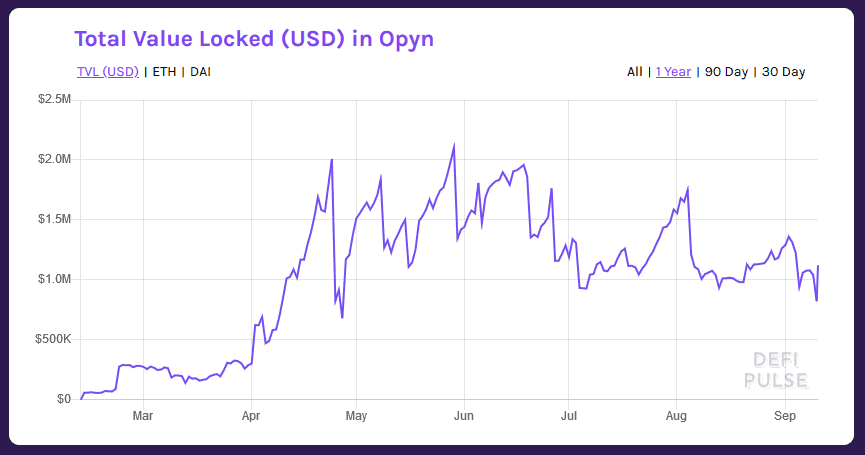

Beide DeFi-Versicherungen legten in den vergangenen 12 Monaten bei Total Value Locked zu. Allerdings konnte Nexus Mutual einen weitaus steileren Anstieg verzeichnen, insbesondere seit Juni 2020.

Opyn hat vermutlich durch den Vorfall im August 2020 einige Nutzer verloren und der TVL stagniert seitdem.

Nexus Mutual Total Value Locked, Quelle: DeFi Pulse, 10.09.2020

Opyn Total Value Locked, Quelle: DeFi Pulse, 10.09.2020

Hauptunterschiede

Ist nun Nexus Mutual oder Opyn die bessere DeFi-Versicherung? Dies hängt davon, gegen welche Risiken man sich absichern möchte.

Während Nexus Mutual ausschließlich Absicherung gegen Smart Contract Hacks bietet, können Opyn-Optionen deutlich mehr Risiken abdecken.

Daneben gib es noch einige weitere Unterschiede. Der Dezentralisierungsgrad von Opyn ist deutlich höher. Bei Nexus Mutual gibt es KYC-Auflagen für NXM-Besitzer. Zudem gibt es ein Team, das zentral eingreifen kann und dabei im Namen von Nexus Mutual Limited UK agiert.

Zwar ist das Opyn Team im Besitz des Admin Key, um einige Parameter wie die Besicherungsquote zu variieren, aber es ist Ihnen nicht möglich auf das hinterlegte Vermögen von Nutzern zuzugreifen.

Nexus Mutual erfordert eine regelmäßige Beteiligung der verifizierten NXM-Besitzer an der Governance. Dagegen kann jedermann anonym oToken auf Opyn prägen und auf dem freien Markt handeln.

Einen zentralen Kapitalstock wie bei Nexus Mutual gibt es bei Opyn nicht. Der Markt für jeden einzelnen oToken reguliert sich durch Angebot und Nachfrage selbst.

Gesamtvergleich

Folgende Übersicht fasst die wesentlichen Unterschiede zwischen beiden DeFi-Versicherungen zusammen:

| Nexus Mutual | Opyn | |

|---|---|---|

| Absicherung gegen | Unbeabsichtigte Nutzung von Smart Contracts (Smart Contract Hacks) |

Technisches Risiko, finanzielles Risiko, Liquiditätsrisiko, Admin Key Risiko |

| Versicherungsumfang | Jeder Smart Contract nach Entscheidung von Risikobewertern | Aktuell: – Preisschwankungen von ETH, COMP, BAL, CRV, YFI; – DAI- und USDC-Einlagen auf Compound |

| Tokenomics | Nativer NXM Token wird für Kauf von Versicherung benötigt – Preisbildung durch Bindungskurve | Kein nativer Token, jede Option ist ein ERC-20 Token – Preisbildung durch Angebot und Nachfrage |

| Eintritt Versicherungsfall | Entscheidung obliegt NXM-Besitzern | Entscheidung, ob die Option ausgeübt werden soll, obliegt dem Optionskäufer |

| Kauf der Versicherung | Einlage in zentralen Kapitalstock | Dezentraler Handel auf einem zweiseitigen Markt |

| Neue Versicherungsprodukte | Entscheidung obliegt Nexus Mutual und NXM-Besitzern | Im Prinzip kann jeder einen neuen Optionshandel auf dem Convexity Protokoll starten |

| Vollständige Besicherung | Nein | Ja, sogar Überbesicherung |

| Kapitalstock | Ja | Nein |

| Preisbildung | Abhängig von Bindungskurve, MCR, MCR%, Rsikobewertern |

Abhängig von Angebot und Nachfrage |

| Risiko | Es gibt aktuell keine Versicherung gegen den Nexus Mutual Smart Contract | Es gibt aktuell keine Versicherung gegen Opyn Smart Contract – Es gab bereits einen Smart Contract Hack |

| Dezentralität | Stark zentral geprägt – Nexus Mutual Team hat zentrale Eingriffsmöglichkeiten |

Weitestgehend dezentral – Opyn Team hat Möglichkeit manche Paramater im Protokoll anzupassen |

Fazit: DeFi-Markt benötigt nachhaltiges Vertrauen für Mainstreamwachstum

Nexus Mutual und Opyn sind als First Mover bestens aufgestellt für einen zukünftig wachsenden Wettbewerb im DeFi-Versicherungsmarkt.

Quelle: DeFi Pulse, 10.09.2020

DeFi-Versicherungen wird ein enormes Wachstumspotenzial zugesprochen. Sowohl Nexus Mutual als auch Opyn möchten das Angebot in Zukunft erweitern, um diesem Wachstumspotenzial gerecht zu werden.

Wenn man davon ausgeht, dass sich DeFi noch im Stadium der Early Adopter befindet, stehen dem Markt noch einige Jahre voller Experimente, unerwarteter Trends und herber Rückschlage bevor.

Das Wachstum, welches sich im Wesentlichen durch den Total Value Locked messen lässt, wird nicht immer steil nach oben gehen. Bevor es einen Schritt nach vorne geht, gibt es zwischendurch häufig auch zwei Schritte zurück.

Der Rücksetzer im September 2020 auf dem gesamten Kryptowährungsmarkt und damit auch bei DeFi-TVL ist hierfür ein gutes Beispiel.

Quelle: DeFi Pulse, 11.09.2020

Opyn wird sich hoffentlich von dem negativen Ereignis im August 2020 nachhaltig erholen und neues Vertrauen gewinnen. Wie erwähnt, gibt es bei Opyn noch einen begrenzten Zugriff zum Admin Key.

Aber das Ziel ist es, den administrativen Zugriff irgendwann zu beenden und vollständig dezentralisiert zu werden. Die mangelnde Dezentralität bei Nexus Mutual stellt das „De“ in DeFi dagegen infrage.

Daher wird es interessant sein, zu beobachten, ob ein höherer Dezentralisierungsgrad förderlich oder eher hinderlich auf dem Weg zum Mainstream ist.

Denn so oder so, ohne breites Vertrauen in den DeFi-Markt wird es nahezu unmöglich sein, Massentauglichkeit zu erreichen. Und DeFi-Versicherungen können hier eine entscheidende Rolle spielen.