Was ist Terra (LUNA)?

Die Krypotwährung Terra mit dem Kürzel (LUNA) ist ein Blockchain-Protokoll, das die Infrastruktur von Stablecoins für den US-Dollar, den südkoreanischen Won, mongolischen Tugrik und einem Währungskorb des internationalen Währungsfonds bereitstellt

Weitere interessante Themen zu Luna:

Was ist Terra (LUNA)?

Nachdem Crash von Luna und dem temporären Aussetzen der Terra Blockchain, hat das Projekt sowie der Coin an Vertrauen und Bedeutung verloren. Weitere Informationen zum chronologischen Ablauf des Absturzes folgen weiter unten im Artikel oder in unserem ausführlichen Crash-Artikel zum Fall von Terra (LUNA).

Dabei wird der native LUNA-Token dazu genutzt, die Preisstabilität der Stablecoins zu gewährleisten. Halter des LUNA-Tokens haben Mitbestimmungsrecht und können Proposals zur Abstimmung einreichen.

Gegründet wurde Terra im Januar 2018 von Daniel Shin und Do Kwon.

Terra wirbt mit folgenden Vorteilen der Technologie:

Interoperabilität

Terra unterstützt von Grund auf mehrere Blockchains. Verbunden werden diese durch die Cosmos-Inter-Blockchain-Kommunikation (IBC).

Derzeit ist Terra live auf Ethereum und Solana, die Interoperabilität zu weiteren Blockchains ist in Planung.

Programmierbarkeit

Smart Contracts auf der Terra Blockchain können entweder in Rust, Go oder AssemblyScript geschrieben werden.

Im Gegensatz zu Ethereum, wo Programmierer zunächst die Solidity-Sprache lernen müssen, ermöglicht dies Entwicklern einen einfachen Einstieg in die Smart-Contract-Programmierung.

Zudem existieren bereits die ersten Terra Oracles, die es Entwicklern erlauben, externe Daten (bspw. Preisdaten) mit in die Blockchain zu integrieren.

Ein neues Finanz-Netzwerk

Terra versucht aktuelle, ineffiziente Zahlungsstrukturen zu verbessern. Umständliche Zahlungsabläufe über Kreditkartenanbieter, Banken und sonstige Zahlungsstellen könnten zukünftig in einem einzigen Blockchain-Zahlungslayer vereinfacht werden.

Wie funktioniert Terra (LUNA)?

Terra verwendet eine Infrastruktur, die es Entwicklern ermöglicht, selbst-stabilisierende Stablecoins zu erstellen.

Damit dies erreicht werden kann, wird ein „elastischer Geldmengen-Mechanismus“ verwendet.

Die Terra-Plattform passt also dynamisch die Menge der umlaufenden Stablecoins an und sorgt somit dafür, dass der Wert einzelner Coins stets gleich bleibt.

Das LUNA-Token

LUNA ist das native Token auf der Terra-Blockchain. Der wichtigste Anwendungsbereich des Tokens ist es, dafür zu sorgen, dass die Preisstabilität der Stablecoins auf Terra gesichert wird.

Dafür gibt es einen Stabilisierungsalgorithmus, der automatisch auf die LUNA-Token zurückgreift.

Außerdem werden LUNA-Token zum Staking und daher zum Validieren neuer Blöcke auf der dPoS-Blockchain verwendet.

Stablecoins auf Terra

Aktuell befinden sich folgende Stablecoins auf der Terra Blockchain:

- TerraUSD (UST) – fixiert am US-Dollar

- TerraKRW (KRT) – fixiert am südkoreanischen Won

- TerraMNT (MNT) – fixiert am mongolischen Tugrik

- TerraSDR (SDT) – fixiert am IMFs SDR

Terra GAS

Ähnlich wie bei der Ethereum Blockchain wird für Terra Transaktionen GAS benötigt, um Smart Contracts ausführen zu können.

GAS bringt zwei Vorteile, zum einen werden so Spam-Angriffe enorm teuer und unattraktiv für Angreifer.

Zum anderen gibt es einen zusätzlichen finanziellen Anreiz für Miner, die Transaktionen mit in die Blöcke aufzunehmen.

Terra (LUNA) Staking

LUNA-Token können gestakt werden. Die Block Rewards werden zum Teil abgeleitet von den GAS Gebühren, Transaktionsgebühren und Seigniorage-Ausschüttungen.

Anchor Protokoll

Neben dem Staking der LUNA-Token können auch Halter der Terra-Stablecoins Zinsen erhalten. Dabei lässt sich das Anchor-Protokoll sehr mit einem klassischen Sparkonto vergleichen.

Zudem agiert Anchor auch als ein Lending-Protokoll, dass es Verleihern ermöglicht, liquide PoS Währungen großer kompatibler Blockchains als Kollateral für Kurzzeit-Kredite zu verwenden.

Mirror Protokoll

Auf Terra können relativ einfach fungible Token erstellt werden, die man „Synthetics“ nennt. Einzige, große, Voraussetzung ist, dass mehr als 150 % des Wertes der neu erstellten Token in einem Terra Stablecoin als Kollateral verschlossen werden müssen.

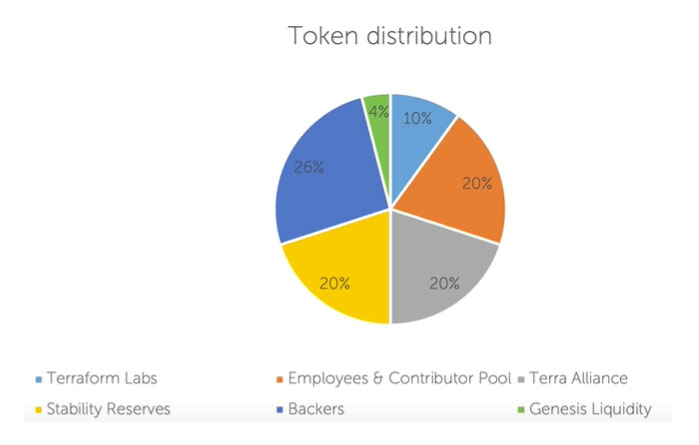

LUNA Token Distribution

Die LUNA-Token Ökonomie ist leider etwas intransparent. Fest steht, es gab mehrere private Finanzierungsrunden im Jahr 2019 und keinen öffentlichen Token-Sale.

Neben großen asiatischen Börsen wie Binance, Huobi und OKEx investieren auch mehrere Venture-Capital-Firmen wie 1kx und Polychain Capital bereits früh in das Terra-Projekt.

LUNA-Token wurden damals geschätzt von ca. 0,16 – 0,80 US-Dollar zu einem Gesamtwert von ca. 32 – 72 Mio. US-Dollar erworben.

Die Anzahl aller LUNA-Token, die sich im Umlauf befinden, ist dynamisch und wird von einem Algorithmus gesteuert.

Sobald die Anzahl aller umlaufenden Token die Marke von 1 Mrd. Token überschreitet, werden Token vom Algorithmus verbrannt.

Kritik wurde laut, da Vermutungen nach nur 4 % der LUNA Token für Privatinvestoren zugänglich war.

Eine derart asymmetrische Verteilung wird von vielen Anlegern als „Red Flag“ gesehen und kann nur über einen langen Zeitraum ausgeglichen werden.

Terra und UST: Chronologie eines Absturzes

In Rekordzeit stieg Terra von einem der verheißungsvollsten Projekte in der Krypto-Welt zu einem Milliardengrab herab.

Im Mai 2022 schockte Terra Anleger, Marktbeobachter und die ganze Medienlandschaft. Bis heute begleiten viele Fragezeichen den unfassbaren Absturz und einige Hintergründe sind noch immer unklar.

Dennoch nehmen wir den Fall Terra zum Anlass und möchten möglichst chronologisch aufzeigen, wie es zu den dramatischen Ereignissen kommen konnte und welche der vielen Gerüchte wahr sind.

Januar 2018: Start des Terra-Netzwerks

Die Gründer Do Kwon und Daniel Shin verwirklichen ihren Traum, eine wertstabile Kryptowährung zu erschaffen.

Etwa vier Monate später wird Terraform Labs, das Entwicklungsunternehmen hinter Terra, in Singapur offiziell eingetragen. Schnell finden sich viele Interessenten, die Terra nutzen wollen.

Auch große Investoren versprechen eine Millionensumme und wollen das Projekt unterstützen. Erst Jahre später kommt raus:

Unter anderem Cyrus Younessi, Leiter der Risikoabteilung von MakerDAO, glaubt nicht an Terra und beschreibt in einem Chat das Szenario, welches Jahre später zum Einsturz führen sollte.

Over *four years* ago I was a research analyst at @scalarcapital.

The Terra / $LUNA deal came across our desk and I was assigned to it because I was the DeFi guy. Here's what I had to say about the project.

How did we allow it to end up like this? pic.twitter.com/LZMU1H7BdG

— Cyrus (@cyounessi1) May 13, 2022

Januar bis April 2019: LUNA geht an den Start

Do Kwon veröffentlicht das Whitepaper und gibt einen Ausblick in die Zukunft. Den Anlegern gefällt das und der ICO von Terra wird ein riesiger Erfolg.

LUNA wird für 0,18 US-Dollar während einer Seed-Runde und für 0,80 US-Dollar während eines Private Sales ausgegeben.

Kwon beschreibt in dem Whitepaper zahlreiche Szenarien, die einen Einsturz der stabilen Kryptowährung im Ernstfall verhindern sollen – leider funktionieren diese Sicherheitsmechanismen nur theoretisch auf dem Papier.

2020: Terra wächst und erobert die DeFi-Welt

Der Preis des LUNA Tokens wächst stetig und im Februar 2020 geht das erste Staking-Produkt an den Start.

Mitte 2020 dann der erste große Kracher: Terra stellt das Anchor-Protokoll vor und sorgt für einen Hype. Schnell entwickelt sich Anchor zu einem der beliebtesten Protokolle in der DeFi-Welt, und Terra erhält viel Lob für seine Arbeit.

Nicholas Platt, Forschungsleiter bei Terra, bewirbt das Protokoll mit hohen Renditen bei absoluter Sicherheit.

Nur wenige Monate später veröffentlicht Terraform Labs auch sein Herzstück: Den Stablecoin UST.

Die durch komplexe Mechanismen wertstabile Kryptowährung ist der große Traum der Gründer und lässt Terra in die Champions League der DeFi-Projekte aufsteigen.

Gleichzeitig veröffentlicht Terraform Labs auch das synthetische Aktienprotokoll Mirror, welches ein Jahr später ins Radar der amerikanischen Finanzaufsichtsbehörde SEC gerät.

2021: LUNA wird zum Liebling der Anleger

Im Jahr 2021 baut Do Kwon sein Projekt weiter aus und Terra dreht kräftig an der Werbetrommel.

Das Terra-Protokoll ist mittlerweile eine beliebte Grundlage für eine Vielzahl von DeFi-Projekten. LUNA erregt große Aufmerksamkeit, da der Kurs des Tokens innerhalb kürzester Zeit förmlich explodiert.

Im Laufe des Jahres 2021 steigt LUNA von etwas über 1 US-Dollar auf weit über 90 US-Dollar in der Spitze.

Do Kwon äußert sich in diesem Jahr auch immer mal wieder zu möglichen Angriffen auf den Stablecoin UST.

Im November 2021 reagiert der Terra-Gründer regelrecht beleidigt auf ein von einem Twitter-Nutzer beschriebenes Szenario im Stile einer „George Soros Schwarzer Mittwoch-Attacke“.

Wie einst der legendäre Investor könnte nach Ansicht des Nutzers ein vermögender Angreifer Terra und UST ins Wanken bringen.

Probably the most retarded thread ive read this decade.

Silence is a perfectly acceptable option if stupid.

Billionaires in my following, go ahead, see what happens https://t.co/wtt9OhX4kg

— Do Kwon 🌕 (@stablekwon) November 28, 2021

2022 – Teil 1: Der Erfolg reißt (noch nicht) ab

Im Januar 2022 erblickt der Luna Foundation Guard (LFG) das Licht der Welt. Die Organisation soll mittels immenser Vermögenswerte den UST-Wert stützen und im Ernstfall für Stabilität sorgen.

LFG will zu diesem Zweck insbesondere in den Bitcoin investieren und beschaffte sich dafür eine Kapitalspritze in Milliardenhöhe.

Zu den Geldgebern gehörten unter anderem Jump Crypto und Three Arrows Capital. Die letztgenannte Investmentgesellschaft sollte im Zuge des Terra-Crashs nur wenige Monate später Insolvenz anmelden müssen.

1/ The first step towards {REDACTED} is now complete.

Introducing the formation of the Luna Foundation Guard (LFG).https://t.co/oqke82OUB2 pic.twitter.com/QKGwrhmtMH

— Terra 🌍 Powered by LUNA 🌕 (@terra_money) January 20, 2022

Zunächst sah aber alles nach einem guten Plan aus. Terra war liquide und kaufte in den ersten Monaten des Jahres BTC in dreistelliger Millionenhöhe.

Jump Trading schlug in dem Zuge einen neuen Mechanismus vor, wie genau die BTC-Reserven im Falle eines Wertverlusts von UST den Preis wieder stabilisieren können.

Anfang April 2022 stieg LUNA auf sein Allzeithoch von 119,2 US-Dollar. Im Hintergrund kaufte LFG weiter fleißig BTC im großen Stil.

2022 – Teil 2: Terras plötzliches Ende

Terra und der UST Stablecoin schwimmen voll auf der Erfolgswelle. LFG kauft nach wie vor BTC und andere Kryptowährungen, um die enorme Nachfrage decken zu können.

Ende April 2022 sank das zirkulierende Angebot von LUNA plötzlich auf ein Rekordtief. Das lag daran, weil massenweise LUNA verbrannt wurden, um der Nachfrage nach UST gerecht zu werden.

Erste Marktbeobachter witterten, dass dieser Zustand über kurz oder lang zum Problem werden kann.

Am 7. Mai 2022 berichteten mehrere Nutzer von einer Kapitalflucht und Watcher Bots beobachteten einen UST-Swap in Höhe von 84,5 Millionen US-Dollar.

Einen Tag später verlor UST seine Dollar-Bindung und sank zunächst auf 0,985 US-Dollar.

LFG reagierte und veräußerte umgehend BTC im Wert von 750 Millionen US-Dollar. Mit dem Geld wollte man die Bindung an den Dollar-Kurs wiederherstellen.

Do Kwon machte sich währenddessen auf Twitter über das „depegging“ lustig, erntete aber einige kritische Kommentare aus der Community.

🚀Swap 85,001,010 $UST to 84,509,387 $USDC ($84,969,985)

LP & veCRV Holder Fee: $33,988

💰Tx Hash: https://t.co/rbLEl4IndA 🦙🦙🦙— Curve Whale Watching (@CurveSwaps) May 7, 2022

Einen weiteren Tag später zog die Krise ihre Runden und auch Anchor verzeichnete erste Probleme, da die Einzahlungen über das Protokoll von 14 auf 9 Milliarden US-Dollar sanken.

Ebenfalls an diesem Tag verlor UST erneut die Bindungen an den Dollar und brach auf 0,35 US-Dollar ein.

Einige User berichteten auf Twitter von einer großflächigen Attacke auf UST – aber dazu später mehr. Neben UST litt auch der Kurs von LUNA enorm und fiel auf das Niveau von August 2021 (~12 US-Dollar).

Mitte Mai stoppt Kwon schließlich die Terra-Blockchain kurzzeitig und mehrere große Börsen setzten den Handel mit LUNA aus.

Die Verantwortlichen hinter Terra arbeiten an einem Rettungsplan und beschließen eine Hard Fork. Große Teile der Community verabschiedeten sich und es entstand ein Verlust von etwa 28 Milliarden US-Dollar.

Ende Mai stimmten die Validatoren zu, Terra 2.0 an den Start zu bringen und die alte Blockchain als „Terra Classic“ weiterlaufen zu lassen.

Die Hintergründe des Absturzes – wer hat Terra zu Fall gebracht?

Wie zuvor berichtet, gab es bereits Kurs nach dem ersten Verlust der Dollar-Bindung erste Anzeichen für einen Angriff auf UST und Terra.

Auch der Zeitpunkt des Terra-Einsturzes dürfte alles andere als Zufall gewesen sein. Immer wieder wird mit Blick auf den Fall Terra der Vergleich zu George Soros gezogen, der in den 1990er-Jahren auf den Zusammenbruch des Britischen Pfunds gewettet hat.

Soros verdiente damals innerhalb weniger Tage mehrere Milliarden US-Dollar, da seine Wette auf fallende Kurse aufgegangen ist.

Und tatsächlich weisen die Ereignisse rund um Terra einige Parallelen auf und es fand offenbar ein gezielter Angriff statt.

Wie erwähnt, dürfte der Zeitpunkt des Angriffs auf Terra kein Zufall gewesen sein. Anfang Mai beförderte die Zinspolitik der US-Notenbank die Krypto-Kurse gen Süden und der Preis von Bitcoin, Ether und Co fiel signifikant.

Am 7. Mai 2022 hat Terra 150 Millionen UST von der DEX 3pool abgezogen und zu einem anderen Pool überwiesen – dieser Schritt wurde zuvor öffentlich angekündigt.

Offenbar haben die Angreifer nur auf diesen Moment gewartet und reagierten sofort. Als direkte Folge tauschte ein Angreifer 85 Millionen UST gegen den Stablecoin USDC.

Unmittelbar danach wurde mit 100 Millionen UST erneut eine große Summe gegen USDC getauscht.

Terra reagiert sofort – Sicherheitsmechanismen versagen jedoch

Terra musste umgehend reagieren, um das Gleichgewicht seines Stablecoins zu halten. Als erste Reaktion zog Terraform Labs erneut 100 Million UST aus dem Pool, um das Verhältnis zwischen den Stablecoins im Pool wiederherzustellen.

Der enorme Abzug der großen Summe UST aus dem Pool reichte jedoch aus, damit der Pool „flagger“ – also volatil – wird.

Die großen Transaktionen der Angreifer sorgten dafür, dass UST kurzzeitig die Dollar-Bindung verlor.

Das verunsicherte viele Anleger, die umgehend ihre UST tauschten. Terras Liquiditätspool trocknete in kürzester Zeit aus.

In der Folge rankten sich haufenweise Gerüchte um den Terra-Crash. Insbesondere auf Twitter wurden Verschwörungstheorien und Gerüchte zum viel diskutierten Thema.

So bezichtigte ein bekanntes Mitglied der Terra Community CEO Do Kwon, dass er über Monate hinweg eine Milliardensumme aus Terra abgezogen haben soll.

Auf diese Weise hätte der Terra-Gründer seinen Exit geplant, da er früher oder später von einem Crash seines Projekts ausgegangen sein soll.

Andere vermuten, dass die öffentliche Ankündigung, dass Terra eine enorme Summe aus dem 3pool abzieht, sei daher kein transparentes Statement gewesen, sondern Teil des Komplotts.

In den Tagen nach dem Absturz meldeten sich Experten zu Wort, die nach eigener Aussage längst mit einem solchen Szenario gerechnet haben wollen.

Do Kwon soll in der Vergangenheit bereits Mitgründer eines anderen Stablecoins gewesen sein, der ebenfalls gescheitert ist.

Reihenweise Gerüchte gab es zudem um die Angreifer selbst. Schnell gerieten die mächtigen Vermögensverwalter Citadel Securities und BlackRock ins Visier.

Diese hätten die finanziellen Möglichkeiten und die Expertise, einen solchen Angriff durchzuführen.

Beide Unternehmen äußerten öffentlich, dass sie in keiner Weise etwas mit dem Angriff auf Terra und UST zu tun haben.

Citadel Securities and BlackRock said they have nothing to do with the collapse of the algorithmic stablecoin TerraUSD https://t.co/OAr2j3nwdk

— Bloomberg (@business) May 13, 2022

Bis heute ist unklar, wer Terra zum Wanken gebracht hat und sich somit für ein weiteres, trauriges Kapitel in der Krypto-Geschichte verantwortlich zeichnet.

Terra 2.0 – Wie der Phoenix aus der Asche?

Terra ist tot, lang lebe Terra? Das dürften sich einige Anleger gedacht haben, nachdem Do Kwon seinen Rettungsplan öffentlich gemacht hat.

Infolge des Angriffs wurde die Terra Blockchain gestoppt und es fand bei Block 7.790.000 eine Hard Fork statt.

Der entsprechende Vorschlag 1623 wurde mit 65,5 % aller Stimmen akzeptiert. Terra 2.0 ging an den Start, allerdings ohne den Stablecoin UST.

Kwon versprach Stakern, HODLern und Entwicklern LUNA 2.0 Token in Form eines Airdrops. Die „alte“ Blockchain läuft seitdem unter der Bezeichnung Terra Classic (LUNC) weiter.

Wer vor dem Crash mehr als 10.000 LUNA besessen hat, wird über einen längeren Zeitraum mittels Auszahlungsplan LUNA 2.0 Token erhalten.

LUNA-Millionäre müssen sich allerdings ein Jahr lang gedulden, bevor sie die neuen Token als Entschädigung bekommen.

Noch ist unklar, ob Terra jemals annähernd an alte Erfolge anknüpfen kann. Einige der größten Projekte auf der Terra Blockchain sind zu Polygon oder anderen Netzwerken abgewandert.

Zum Zeitpunkt des Schreibens (August 2022) präsentiert sich LUNA 2.0 äußerst volatil und schwankt zwischen 1,50 und 2,50 US-Dollar.

Ebenso ist auch die Zukunft des Gründers Do Kwon unsicher, da seine Beteiligung und Verantwortung am Terra-Crash noch gerichtlich geklärt werden muss.

Millionen von Kleinanlegern dürften durch Terra jedoch enorme Verluste eingefahren und teures Lehrgeld bezahlt haben.

Terra Tokenomics

- Name

- Terra

- Ticker

- LUNA

- Aktueller Kurs

- Marktkapitalisierung

- Handelsvolumen

- Anteil am Krypto-Markt

- Allzeithoch

- Allzeittief

- Coins im Umlauf

- Gesamtanzahl an Coins

- Bereits im Umlauf