Yield revolutioniert DeFi mit fixierten Lending auf Etherum

Mit dem Yield-Protokoll ist der aufstrebende DeFi-Sektor um ein neues Projekt reicher. Yield stammt aus der Feder der amerikanischen Krypto-Investmentfirma Paradigm.

Dabei handelt es sich um ein Renditeprotokoll, welches festverzinste Anleihen und Darlehen auf der Ethereum-Plattform anbietet.

Grundsätzlich ist die Idee hinter dem Projekt nicht neu, dennoch ist Yield das erste Finanzinstrument, welches einen festen Zinssatz garantiert.

Die Gründer hinter Yield haben nun interessante Informationen über ihr neuartiges und innovatives Renditeprotokoll veröffentlicht.

Funktionsweise und Hintergründe von Yield

Yield ist das erste Start-up des Investmentunternehmens Paradigm. Bislang war das Unternehmen nur für seine erfolgreichen Hochrisikoanlagen in der Kryptowelt bekannt.

Mit dem neuen Projekt wagt das Unternehmen einen Schritt in den aufstrebenden Sektor dezentraler Finanzinstrumente. Den bisherigen Erkenntnissen nach könnte Yield den noch recht frischen DeFi-Sektor direkt revolutionieren.

Denn Paradigm plant mit dem neuen Protokoll, festverzinste Darlehen und Anleihen auf der Ethereum-Plattform zu ermöglichen.

Eine solche Möglichkeit bieten die bislang existenten DeFi-Projekte in dem volatilen Kryptomarkt noch nicht.

Allan Niemerg, CEO der Paradigm-Tochter Yield, erklärte die Funktionsweise des neuen Protokolls zuletzt ausführlich auf Twitter.

Gleichzeitig veröffentlichte das Unternehmen ein Whitepaper, in dem es auf die Besonderheiten des neuen Finanzinstruments eingeht.

Demnach entwickelten die Kryptoexperten von Yield den yToken, welcher Teil des Ethereum-Universums ist. Der yToken ist als Nullkuponanleihe (Zerobond) zu verstehen.

Eine solche Anleihe funktioniert ohne laufende Zinsen und legt den Fokus auf die Kursdifferenz am Ende des Vertragsverhältnisses.

Das bedeutet, dass sich die Verzinsung aus dem Unterschied zwischen dem Ausgabekurs und dem Kurs bei der Rückzahlung definiert.

Aus der klassischen Finanzwelt kennt man Zerobonds im Zusammenhang mit Garantiefonds und Garantiezertifikaten.

Wie jede Anleihe und jedes Darlehen muss auch der yToken durch eine Sicherheit gedeckt sein. Wie dies konkret funktionieren könnte, zeigt die erste große Partnerschaft mit dem yDAI Token.

Dieser Token basiert auf dem Stablecoin DAI der Maker Foundation. Kredite werden in Form einer Ausgabe des auf dem US-Dollar basierenden Stablecoins verteilt, welche durch Sicherheiten in der Kryptowährung Ether abgesichert sind.

Der Unterschied zu ähnlichen Angeboten ist jedoch der effektive Zinssatz, den der Kreditnutzer zum Erhalt des Kredits garantiert bekommt und letztlich von der jeweiligen Marktlage bestimmt wird.

I’m excited to announce Yield, a company bringing fixed-term, fixed-rate lending and interest-rate markets to decentralized finance.

The @yieldprotocol builds on a paper published by @danrobinson from @paradigm, and we’re thrilled to have a seed investment from Paradigm.

— Allan (@niemerg) May 7, 2020

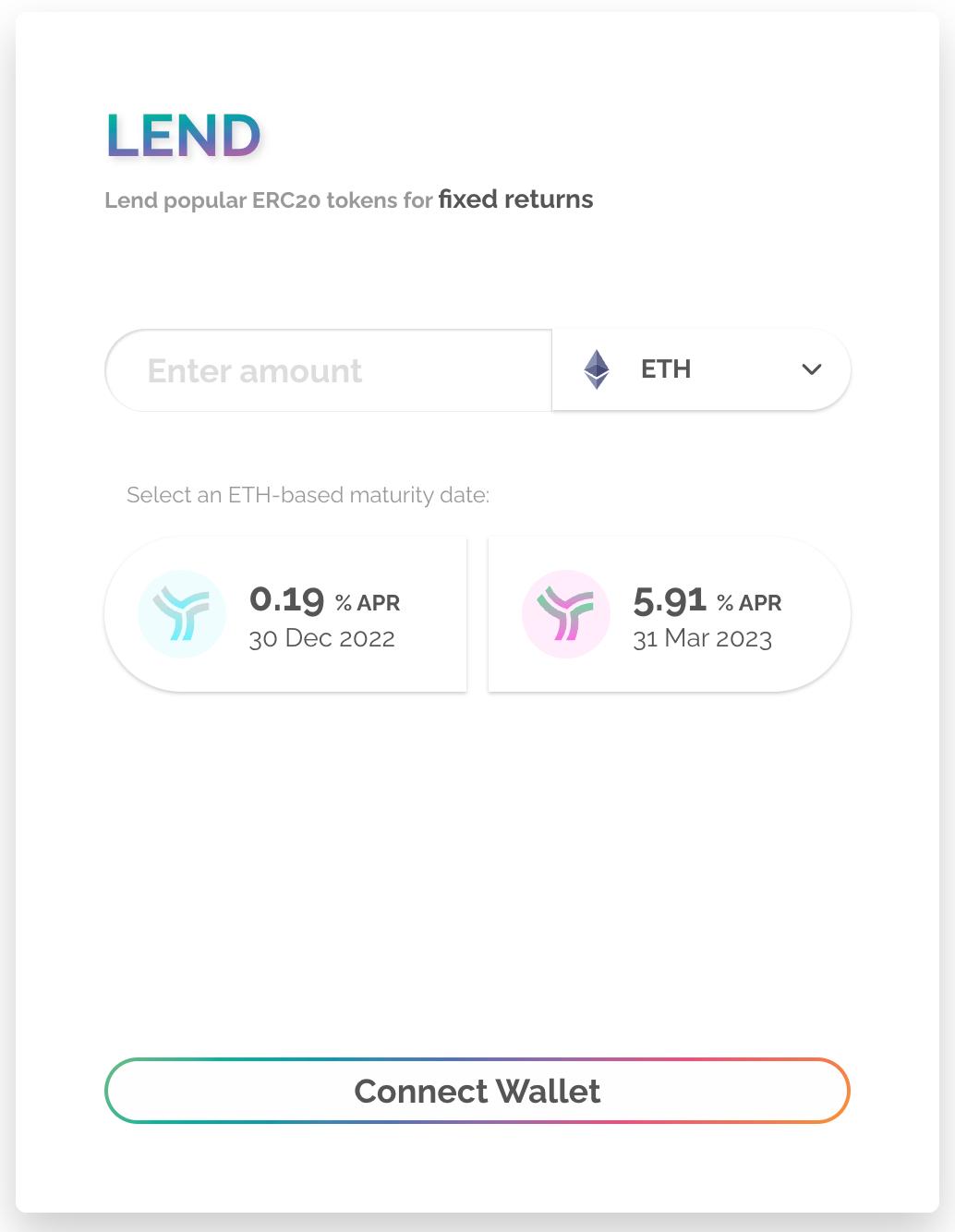

So kannst Du Zinsen mit dem Yield-Protokoll generieren

- Yield Protocol mit Deiner Wallet verbinden

- ETH kaufen

- Anzahl der zu verleihenden ETH eingeben

- Fälligkeitsdatum wählen

- Zinsen erhalten

Warum Yield den dezentralen Finanzmarkt aufwirbeln könnte

Allan Niemerg bezeichnet die neue Technologie nicht nur als erstes Kryptodarlehen „mit fester Laufzeit und festem Zinssatz“, sondern nennt den yToken gleichzeitig auch „primitiver Legostein“.

Dieser Legostein ist nicht nur fester Bestandteil innerhalb des Yield-Protokolls, er soll sich auch darüber hinaus in andere Systeme integrieren lassen.

Demnach könnten yToken zukünftig auch in andere DeFi-Projekte integriert werden. Grundsätzlich ist die Idee hinter dem Projekt allerdings nicht neu und bereits heute existieren mehrere durch Sicherheiten gedeckte DeFi-Protokolle.

Allerdings haben diese einen nicht unerheblichen Nachteil, welchen Yield nun auszumerzen versucht.

Bereits in der Vergangenheit haben Protokolle, wie MakerDAO, für Aufsehen gesorgt, indem sie Kredite in Form von Stablecoins ausgegeben haben.

Der neuartige dezentrale Finanzsektor schuf auf diese Weise aus den klassischen Finanzmärkten bekannte Finanzobjekte in der Kryptowelt.

Dadurch ergaben sich völlig neue Möglichkeiten in der kurzfristigen Beschaffung von Liquidität, welche jedoch immer einen großen Nachteil aufwiesen: der stark schwankende Zinssatz.

Beispielsweise betrug der variable Jahreszinssatz von MakerDAO zu Beginn letzten Jahres nur 0,5 Prozent. Innerhalb weniger Monate stieg dieser jedoch exorbitant an und erreichte mit 20,5 Prozent im Sommer 2019 seinen Höchststand. Ein solcher Zustand ist für die meisten Kreditnehmer jedoch kaum akzeptabel.

Yields CEO, Allan Niemerg, sagte im Zusammenhang mit der Veröffentlichung des neuen Protokolls, dass dieses nur funktioniert, wenn man den Kreditnehmern einen festen Zinssatz garantieren kann.

Yield garantiert dies durch den yToken, welcher durch Sicherheiten in einem digitalen Tresor gedeckt ist. Dieser Tresor lässt sich laufend durch neue Sicherheiten decken, wodurch sich neue Token prägen lassen.

Diese können wiederum auf dem Markt gehandelt werden. Der Kreditnehmer erhält die Token und kann diese ausgeben, um seine Schuldposition zu beleihen.

Der effektive Zinssatz ergibt sich schließlich aus dem Rabatt, zu dem der Token derzeit gehandelt wird, unter Einbeziehung der Zeit bis zur Fälligkeit.

Laut Niemerg orientiert man sich stark an dem beliebten MakerDAO-Protokoll und versucht dieses durch Yield zu erweitern und zu verbessern.

Yield: @paradigm’s first incubation!

Enables fixed-rate borrowing and interest rate speculation on top of systems like MakerDAO. Fundamental building blocks for the emerging DeFi ecosystem.

Led by @niemerg and @danrobinson https://t.co/avhzzSvegQ

— Fred Ehrsam (@FEhrsam) May 7, 2020

Fazit: Yield ist die nächste große Innovation im DeFi-Sektor

Nicht erst seitdem die Maker Foundation MakerDAO veröffentlicht hat, zeigt sich das große Potenzial der Decentralized Finance (DeFi).

Kreditvergaben auf Basis digitaler Währungen sind in der jüngeren Vergangenheit von großer Beliebtheit geprägt. Mit Yield mischt nun ein neues Projekt den Markt gehörig auf.

Das neue Protokoll garantiert feste Zinssätze zu einer festen Laufzeit. Dadurch soll einer der größten Kritikpunkte der bestehenden DeFi-Projekte der Vergangenheit angehören.

Die Ausführungen des CEOs Allan Niemerg und die Beschreibungen im Whitepaper lesen sich durchaus bemerkenswert. Sofern sich die geplanten Projekte technisch umsetzen lassen, könnte Yield den dezentralen Finanzmarkt revolutionieren.

Auch der Zeitpunkt der Veröffentlichung kommt gerade recht, nachdem die dezentralen Finanzmärkte nach dem „Schwarzen Donnerstag“ einen kräftigen Imageschaden erlitten haben.

Vor allem das erste große Projekt auf Basis des Stablecoin DAI, welches durch ETH besichert ist, könnte direkt ein großer Erfolg sein.

Die Ausführungen lesen sich als optimale Erweiterung zu dem beliebten MakerDAO-Protokoll, welches jedoch seit jeher mit starken Zinsschwankungen zu kämpfen hat.