Krypto-Lending – Kryptowährungen verleihen und Geld verdienen

Das sogenannte Krypto-Lending ist seit einiger Zeit in aller Munde. Ähnlich dem Staking kannst Du hierbei Zinsen auf Kryptowährungen verdienen.

Dabei können auf der einen Seite sinnvolle Zuverdienste entstehen, auf der anderen Seite jedoch auch Liquidierungen drohen.

Wer seine Kryptowährungen auf derartige Weise passiv für sich arbeiten lassen möchte, sollte sich daher gut informieren.

Dabei spielt das Geschäftsmodell der Anbieter eine ebenso große Rolle, wie deren Umgang mit den entsprechenden Einlagen.

Insbesondere Rücklagen und Sicherheiten seitens der Lending-Anbieter müssen aufgrund jüngster Ereignisse und Skandale im Jahr 2022 kritisch hinterfragt werden. Dieser Artikel soll Dir dabei helfen, das Lending zu verstehen, dessen Chancen erklären und Risiken aufzeigen.

Was ist Krypto-Lending?

Krypto-Lending ist vergleichbar mit einer klassischen Kreditvergabe. Wer sich heute Geld leihen möchte, geht zu seiner (Haus-)Bank. Neben dem Willen der Bank spielen bei der Definition des Zinssatzes, vornehmlich die durch die Zentralbanken vorgegebenen Leitzinssätze eine entscheidende Rolle.

Die Jahre nach der Wirtschaftskrise im Jahr 2008 waren bis Ende des Jahres 2021 geprägt von einer sogenannten „0-Zins-Politik“. Durch eine steigende Inflation und andere Einflüsse wie dem Ukraine-Krieg wurde dem schier endlosen Geldfluss im Jahr 2022 das Wasser abgedreht.

Was passiert, wenn die Zinsen steigen? https://t.co/8S3vMPXbwy #Fed #EZB #Zinsen #Zinswende #Zinserhöhung #Inflation #Anleihen #Bauzinsen

— tagesschau (@tagesschau) May 4, 2022

Sich Geld zu leihen ist seither nicht mehr ganz so günstig, was sich wiederum auf die Investitionsmöglichkeiten von Unternehmen, aber auch Einzelpersonen auswirkt. Grundsätzlich baut das Krypto-Lending auf den gleichen Prinzipien auf.

Ein Kreditgeber leiht dem Kreditnehmer unter bestimmten Konditionen Kryptowährungen. Das Lending stellt womöglich die bisher bekannteste Funktion des DeFi-Bereichs dar.

Dabei könnte es einen entscheidenden Faktor in der Transformation des Finanzbereichs darstellen.

Wie funktioniert Krypto-Lending?

Beim Krypto-Lending könnte man auch von der Vergabe eines Krypto-Kredits sprechen. Wie bereits erwähnt, baut die Idee auf dem klassischen Kreditgeschäft auf.

Um insbesondere die wichtigsten und entscheidenden Unterschiede der beiden „Verleiharten“ darzustellen, stellen wir nun das klassische Kreditgeschäft dem Krypto-Lending gegenüber.

Der klassische Kredit

Zum Kreditabschluss sind in der Regel folgende Schritte notwendig:

Bei der Vergabe eines Kredits handelt es sich um ein Vertragsgeschäft. Je nach Art des Kredits und dessen Konditionen ergeben sich Verpflichtungen des Kreditnehmers.

Diese liegen primär in der oft fest definierten Tilgung. Dabei wird das Darlehen und die jährlich anfallenden Zinsen über monatliche Raten stückchenweise an das Kreditinstitut zurückgezahlt.

Der Krypto-Kredit

Neben dem Kauf und Verkauf von Kryptowährungen übernehmen meist bekannte zentralisierte Krypto-Börsen das Abwickeln von Krypto-Lending-Funktionen.

Dabei verbinden Börsen wie Binance Kreditgeber und Kreditnehmer. Die Schritte zur Anbahnung des Geschäfts sind dabei im Vergleich zum klassischen Kredit deutlich verkürzt.

Nach der Auswahl einer entsprechenden Plattform muss Kryptowährung als „Collateral“ (Sicherheit) in der Wallet vorhanden sein. Anschließend kann das entsprechende Lending-Produkt, also der Krypto-Kredit ausgewählt werden.

Klassischer Kredit vs. Krypto-Lending

Abgesehen von der kritisch zu betrachtenden Zentralität mancher Börsen, stellt das Krypto-Lending ein Paradebeispiel der Blockchain-Technologie dar.

Dabei unterstützt die dezentrale Idee und Struktur der Blockchain neue Errungenschaften. Für den Bereich der DeFi-Produkte (dezentrale Finanzprodukte) spielt das Lending eine entscheidende Bedeutung.

Besonders profitieren deren Nutzer von der Einfachheit der Abwicklung und dem Wegfall „unnötiger“ Instanzen. Zumindest sind klassische Intermediäre (Bank, Kreditinstitut), die das Zustandekommen eines entsprechenden Vertrags regeln, entbehrlich.

Zudem bedarf es keiner Notwendigkeit, weit in die Persönlichkeitsrechte des Kreditnehmers vorzudringen, um Bonität oder Kreditfähigkeit abzufragen. Überdies muss nicht angegeben werden, aus welchem Grund „Geld“ geliehen werden möchte.

So wird die Leihgabe abgewickelt

Im Vergleich zum klassischen Kredit ist beim Lending das Hinterlegen einer Sicherheit notwendig. Entsprechende Sicherheit wird dabei als Collateral bezeichnet.

Häufig entscheiden sich Kreditnehmer dazu einen Stablecoin, wie USDT zu leihen.

Als Beleihwert kann dann unter anderem Bitcoin als Sicherheit eingelegt werden. Dieser Beleihwert nennt sich dann Loan-to-Value-Ratio (LTV).

In den meisten Fällen liegt der Wert bei 50 %. Möchte der Kreditnehmer 5.000 Euro in USDT erhalten, muss er Bitcoin im Wert von 10.000 Euro hinterlegen.

Das Krypto-Darlehen über 5.000 Euro muss dann, einschließlich der anfallenden Zinsen, zurückbezahlt werden. Durch die Volatilität im Markt kann es nun aber zu kritischen Ereignissen kommen.

Fällt im Zeitraum des Vertrags die hinterlegte Sicherheit, in unserem Fall der Bitcoin, so weit, dass der Wert des Kredits erreicht wird, wird die Position automatisch liquidiert.

Die liquidierte Bitcoin-Position dient dazu, dem Kreditgeber seine Einlage zurückzuerstatten. Der Kreditnehmer darf die 5.000 Euro in USDT zwar behalten.

Die ehemals 10.000 Euro in Bitcoin wurden dann jedoch aufgebraucht und für den Kreditnehmer somit verloren.

Vor- und Nachteile von Krypto-Lending

Die Aufnahme eines Krypto-Kredits hat im Vergleich zum klassischen Kreditgeschäft einige Vorteile. Derweil dürfen die Nachteile nicht missachtet werden.

Zwar stellt sich das Krypto-Lending als einfache Möglichkeit dar, Zinserträge auf Kryptowährungen zu verdienen oder entsprechende Coins gegen Sicherheiten zu leihen.

Um beispielsweise 10.000 Euro in Kryptowährungen leihen zu können, müssten 20.000 Euro an Sicherheiten hinterlegt werden. Ein klassischer Kredit würde wohl auch ohne Verfügbarkeit einer Sicherheit von der Bank ausbezahlt werden.

Hier würde die Vorlage entsprechender Gehaltsabrechnung ausreichen. Diese Möglichkeit besteht beim Krypto-Lending aktuell (noch) nicht.

Dieser Nachteil für den Kreditnehmer ergibt wiederum einen wichtigen Vorteil für den Kreditgeber, der mit größter Absicherung seine zur Verfügung gestellten Coins zurückerhalten wird. Die Risiken für den Kreditgeber liegen derweil eher bei den Plattformen selbst.

Krypto-Lending Risiken

Die größten Risiken des Krypto-Lendings ergeben sich aus den Spekulationsblasen, die vereinzelt im Jahr 2022 geplatzt sind. Dabei ziehen die Rahmenbedingungen in erster Linie (semi-)professionelle Kryptoanleger und institutionelle Investoren in den Markt.

Diese Kreditnehmer nutzen das geliehene digitale Geld häufig dazu, um am Markt zu hebeln. Der Fachbegriff hierfür heißt Leverage.

Dabei „wetten“ erfahrende Anleger auf steigende (long) oder fallende (short) Kurse. Das Leveraging birgt hohes Risiko, bietet aber auch enormes Gewinnpotenzial.

Die bis dato größte Krypto-Lending-Plattform stellte das Unternehmen Celsius dar. Über 1,7 Millionen User legten in den zurückliegenden Jahren rund 12 Milliarden US-Dollar ein, um Zinsen zu ergattern.

In Zeiten steigender Märkte funktionierte das System ausgezeichnet. Zwischenzeitlich zeigt sich jedoch das enorme Risikopotenzial des Unternehmens. Der Krypto-Abverkauf brachte das Unternehmen in enorme Liquiditätsengpässe.

Sad to hear that #Celsius users could be losing around $4.7 billion of their hard earned money. #CelsiusNetwork knows that filing for bankruptcy, will ensure that it never has to repay that big amount. pic.twitter.com/b4RwA9dis2

— GlitzKoin (@GlitzkoinToken) July 20, 2022

Während im Mai 2022 Auszahlungen und Überweisungen eingefroren werden mussten, stellte Celsius um Juli desselben Jahres schließlich einen Insolvenzantrag.

Zwischenzeitlich konnten Anleger bei einem Bitcoin-Kurs um 20.000 US-Dollar ihre Einlagen mit einem Gegenwert bei rund 12.000 US-Dollar auflösen.

Nachdem unterschiedlichste Rettungs- und Hilfsaktionen fehlgeschlagen waren, sehen sich die User nun mit der Möglichkeit konfrontiert, dass sie von den hinterlegten Werten gar nichts mehr zu Gesicht bekommen.

Auch Babel Finance, die am zweithöchsten bewerte Lending-Plattform, hat ihre finanzielle Schieflage angezeigt und hat ebenfalls Auszahlungen vorerst eingefroren.

Krypto-Lending Potenzial, Situation & Perspektive

Die beschriebenen Problematiken rund um die bis dato größten Krypto-Lending Anbieter haben deutliche Spuren hinterlassen. Neben einem Vertrauensverlust in der gesamten Krypto-Branche treten verstärkt Regulierungsbehörden auf den Plan.

Die teils massiven Verluste der Anleger verdeutlichen dabei abermals die Notwendigkeit von Regulierung, um die Einlagen der Anleger zu sichern.

Gefahren durch Derivatehandel

Zwischenzeitlich ist davon auszugehen, dass die enormen Schieflagen der Lending-Anbieter insbesondere auf den Derivatehandel zurückzuführen ist. Das Zocken auf Long- und Short-Positionen in Verbindung mit den einsetzenden Liquidierungen haben der Branche nachhaltig geschadet.

Daher sollte kritisch hinterfragt werden, ob derartige Geschäfte grundsätzlich sinnvoll sind, oder der eigentlichen Idee der Blockchain widerspricht. Außerdem sollte eine Diskussion über zentralisierte Anbieter einen ebenso wichtigen Gesprächsraum einnehmen.

In den kritischen Zeiten im Jahr 2022 las man gefühlt täglich den Hashtag #notyourkeysnotyourcoins. Den Ersteller der Beiträge war es ein Anliegen, darauf hinzuweisen, dass immer dann, wenn der Besitzer einer Kryptowährung die Kontrolle darüber an eine zentrale Börse abtritt, ein Totalverlust nie vollkommen ausgeschlossen werden kann.

Ein wünschenswertes Zukunftsszenario

Doch sollte das Potenzial des Krypto-Lendings nicht unterschätzt werden. Mithilfe verbesserter Regulierung und breiteren Features durch differenzierte Konditionen liegen in der Idee großartige Chancen.

Dabei spielen die Funktionalitäten und Möglichkeiten der hinterlegten Smart-Contracts eine entscheidende Rolle. So könnten durch entsprechende Erweiterungen zukünftig beispielsweise auch andere Sicherheiten zum Abschluss eines Krypto-Kredits möglich sein.

Sollten etwa Gehaltsabrechnung per NFT als verifiziert in der Blockchain hinterlegt werden können, würde das Lending wohl auch für „Normalverdiener“ interessant werden und somit in breiter Masse Adaption erfahren können.

Wenn das Zustandekommen entsprechender Lending-Verträge dann noch über dezentrale Börsen angeboten wird und sich tatsächlich im P2P-Bereich bewegt, spielen die Liquidierungsproblematiken der jüngeren Vergangenheit eine untergeordnete Rolle.

Welche Kryptowährungen kann ich verleihen?

Prinzipiell können alle Kryptowährungen verliehen werden. Welcher Wert verliehen und welches Asset als Sicherheit hinterlegt wird, spielt für den Smart-Contract, der den zustande kommenden Vertrag regelt, grundsätzlich keine Rolle.

Entscheidend ist eher, welche Dienste die einschlägigen Plattformen anbieten. Mittlerweile ermöglichen alle Anbieter, Zinsen auf hinterlegte Coins zu verdienen. Dabei nimmt das Staking eine entscheidende Position ein.

Mit Krypto-Lending hat dies jedoch nichts zu tun. Hier ist wichtig zu verstehen, dass die häufig als „Earn“-Bereiche gekennzeichneten Funktionen nicht zwingend auf Krypto-Lending ausgelegt sind.

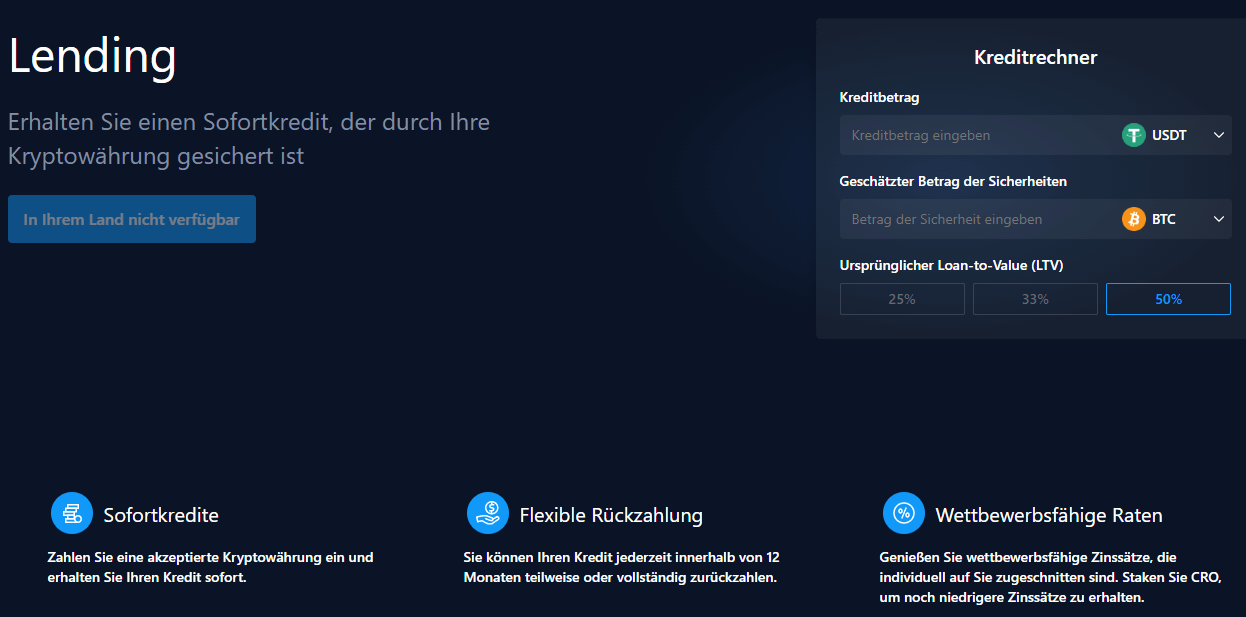

Der wachsende und insbesondere für Anfänger geeignete Anbieter Crypto.com bietet die Lending-Funktion beispielsweise nicht über seine Mobile App an. Auf das Lending-Angebot kann nur über die Web-Plattform zugegriffen werden.

Steuert man die Lending-Plattform von Crypto.com an, zeigt der Kreditrechner die Rahmenbedingungen. Als Kreditbetrag können neben BTC, ETH, USDT 25 weitere Coins ausgewählt werden.

Bei den Sicherheiten können ebenso BTC, ETH und USDT hinterlegt werden, wobei diese sich teils von den leihbaren Assets unterscheiden.

Anfang 2023 wären bei einem LTV von 50 % zum Leihen von 1.000 USDT, rund 0,1 Bitcoin (rund 2.000 US-Dollar) notwendig.

Krypto-Lending Rendite(n)

Die hohen Renditeversprechen locken Anleger in den Krypto-Lending-Bereich. Dabei schrecken die Kreditnehmer auch Zinsen von bis zu 14 % nicht vom Abschluss eines entsprechenden Vertrags ab.

Je nach Token und Plattform liegen die Zinserträge für den Kreditgeber zwischen 0,2 % und bis zu 12 %. Insbesondere Stablecoins versprechen hohe Renditen.

Dabei spielen USDT, USDC & Co. im Besonderen die nicht vorhandene Volatilität in die Karten, die die sonstigen Risiken etwas minimiert.

Die sich daran wiederum anschließenden Risiken durch fehlende Transparenz zur Deckung der ausgegebenen Stablecoins und der beispielhafte Zusammenbruch des Terra Luna Netzwerkes dürfen jedoch auch hier nicht gänzlich unterschätzt werden, wenn es um die Absicherung der getätigten Investments geht.

Ebenso entscheidend für das Potenzial des Lendings und dessen Renditen wird die wohl zeitnah stattfinde staatliche Regulierung der einzelnen Länder und Regionen sein.

So investierst Du in Krypto-Lending

Wie bereits erwähnt, ist es wichtig zwischen Lending und Staking zu unterscheiden. Bei beiden Möglichkeiten werden Kryptowährungen geblockt. Die Zurverfügungstellung der Assets wird entsprechend mit Zinserträgen belohnt.

Dabei entscheidet häufig die Frist der Bereitstellung über die Höhe der Erträge. Das Vorgehen auf den Plattformen ist derweil ebenso unterschiedlich, wie die Vergütungen.

Zudem sollte der Anleger auch die Auszahlungsfrequenzen, also die Ausschüttung der Renditen in seiner Auswahl berücksichtigen. Aber auch die Frage, welche Coins überhaupt im Lending angeboten werden können, kann für die Investition entscheidend sein.

Wurden alle notwendigen Kriterien geprüft, muss letztlich nur die Kryptowährung, die verliehen werden soll, auf das Wallet der entsprechenden Börse transferiert werden. Über deren technischen Funktionalitäten kann das Asset dann für das Lending verfügbar gemacht werden.

Der Kreditgeber erhält während der Laufzeit die vertraglich vereinbarten Renditen ausbezahlt und nach Ende des Kreditzeitraums die eingelegten Coins zurückerstattet.

Beste Krypto-Lending Plattformen

Die bis zu deren Crash im Jahr 2022 größten Anbieter für Krypto-Lending stellten die Plattformen Celsius und Babel Finance dar. Deren Insolvenz bzw. Zahlungsunfähigkeit hat das Vertrauen in den Markt zerrüttet.

In den Top-3 der besten Plattformen werden seither andere Anbieter geführt. Dabei sind es die bekannten Börsen, die hier gelistet werden.

#1 Crypto.com

Crypto.com ist unsere Empfehlung, wenn Du Dich für Krypto-Lending interessierst. Die Krypto-Börse bietet bereits seit längerer Zeit Lending an und Du kannst dort Kredite in zahlreichen verschiedenen Kryptowährungen aufnehmen.

Der Anbieter ist offiziell auf Malta registriert und dadurch in der Europäischen Union reguliert. Aktuell sind bereits mehr als 10 Millionen bei der Krypto-Börse registriert – Tendenz steigend.

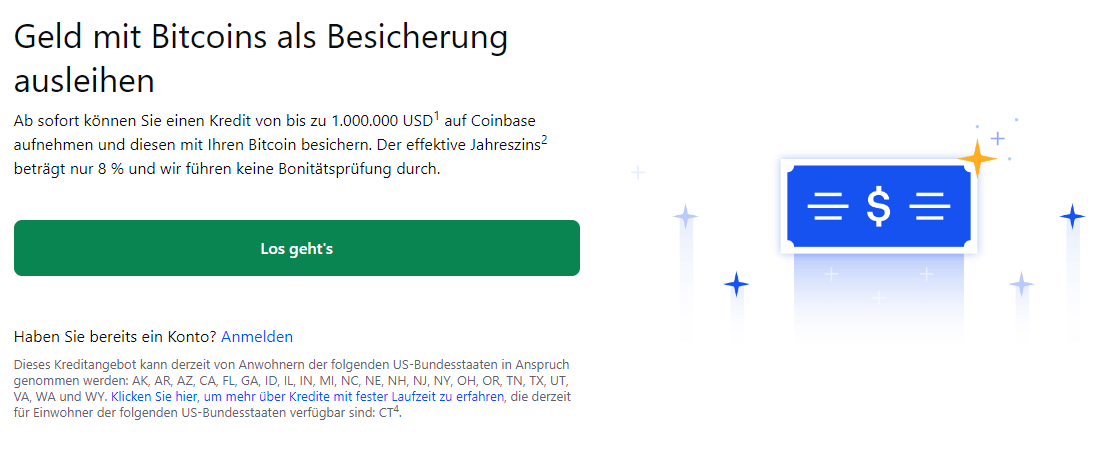

#2 Coinbase

Coinbase dürfte spätestens seit seinem Börsengang nicht nur Krypto-Enthusiasten ein Begriff sein. Der Anbieter aus den Vereinigten Staaten überzeugt durch seine hervorragende Reputation und Sicherheit.

Zwar ist das Lending-Angebot im Vergleich zu Crypto.com etwas geringer, aber dennoch absolut empfehlenswert. Ebenfalls positiv ist die exzellente Coinbase App, welche zu den besten im Krypto-Space zählt.

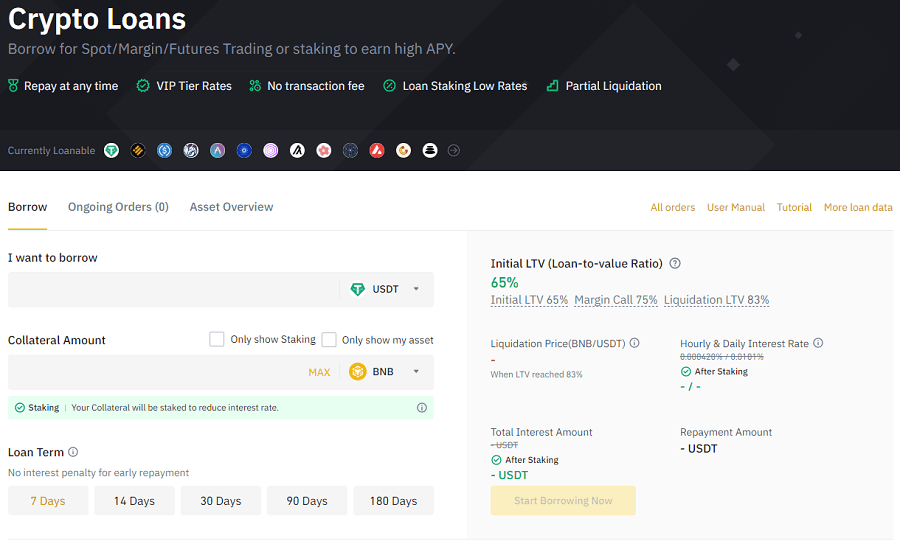

#3 Binance

Binance ist die mit großem Abstand größte Krypto-Börse der Welt und arbeitet kontinuierlich daran, seine Führungsposition auszubauen. Die Krypto-Börse hat ein umfangreiches DeFi-Angebot, darunter natürlich auch Lending.

Bei Binance kannst Du mehr als 30 verschiedene Kryptos leihen. Hinzu kommen noch weitere Vorzüge, wie VIP-Tarife, keine Transaktionsgebühren und die Möglichkeit teilweiser Liquidationen.

Fazit: Krypto-Lending für die breite Masse

Neben den beschriebenen Risiken besitzt das Krypto-Lending enormes Potenzial. Wenn die beschriebenen Funktionalitäten Einzug erhalten, können breite Bevölkerungsschichten Zugang zu Krediten erhalten.

Nicht mehr die Intermediäre der Banken haben dann die Macht über das Verleihen von Werten, sondern die Nutzer der Blockchain.

Mit ihrer dezentralen und örtlich unbegrenzten Eigenschaft können nicht nur Großinvestoren, sondern ebenso Geringverdiener aus aller Herren Länder am Wachstum beteiligt werden.

Dabei unterstützten anstehende Regulierungsbemühungen die Sicherheit der Anwendung. Die Adaption kann voranschreiten und Krypto-Lending als Top-DeFi-Anwendung weiter etablieren.