Bitcoin-Kurs mit dem Stock-to-Flow-Modell berechnen

Es gibt zahlreiche Möglichkeiten, um eine Prognose zum Preisverlauf von Bitcoin zu erstellen. Eine akzeptierte und vergleichsweise neue Methode ist das Stock-to-Flow-Modell (SF-Modell), welches im März 2019 veröffentlicht wurde.

Doch ist dieses Modell wirklich geeignet, um den Kurs eines BTC zu prognostizieren? Wir schauen uns die Grundlage von SF an und bewerten den Erfolg dieser Methodik.

Eine Einführung in das Stock-to-Flow-Modell

Das Bitcoin (BTC) SF-Modell wurde von PlanB entwickelt und im März 2020 veröffentlicht. Heute beziehen sich zahlreiche Experten bei der Bewertung der Coin auf dieses Modell.

Dabei bezieht sich das Modell vor allem auf die Knappheit eines Wertes. In der Literatur stehen „Stock-to-Flow“ und „Knappheit“ als konkreter Mangel an etwas. Geht es nach Nick Szabo, derjenige, der das Konzept der Smart Contracts definierte, lässt sich Knappheit eher als eine fälschungssichere Kostbarkeit definieren.

So sind beispielsweise Antiquitäten oder Gold kostspielige Vermögenswerte, die sich nur schwer fälschen lassen. In der Realwirtschaft sind solche knappen Vermögenswerte regelmäßig vorzufinden. Blicken wir dahingegen auf den digitalen Sektor, dann gibt es hier einige Probleme, die dazu beitragen, dass vertrauenswürdige Anlageklassen digitalisiert werden.

Außerdem zeigt sich, dass der digitale Goldhandel zwar mit gewissen Zertifikaten möglich ist, doch auch diese Zertifikate garantieren nicht die Lieferung des Edelmetalls.

An dieser Stelle kommt der Bitcoin ins Spiel. Aufgrund der zugrundeliegenden Blockchain-Technologie lässt sich das Edelmetall schlichtweg nicht fälschen. Zudem sorgt ein proprietärer Algorithmus dafür, dass es maximal 21 Millionen BTC geben kann.

Werfen wir dahingegen einen Blick auf Fiatwährungen, dann besitzen diese weder einen intrinsischen Wert noch eine natürliche Limitierung. Auch bei zahlreichen Token oder Altcoins gibt es keine Limitierungen oder starke Wertkonzentrationen auf einzelne Unternehmen.

Stock-to-Flow – das Verhältnis von Bestand zu Fluss

Blicken wir auf andere Metalle wie Messing, Nickel, Kupfer oder Zink, dann fällt auf, dass eine Anpassung der Produktionsmenge einen signifikanten Einfluss auf den Preis haben. Geht es nach Saifedean Ammous, dann ist dies ein Indikator für Knappheit.

Diese definiere sich aus dem Verhältnis von Bestand zu Fluss – der verfügbaren Menge im Verhältnis zur handelbaren Menge.

Für Ammous ist Gold schlichtweg mehr wert, da das SF-Verhältnis höher ist. Bei einem knappen Asset wie Gold kann eine Erhöhung der Produktion die geförderte Menge nicht so stark verändern. Folglich ist der Einfluss auf den Kurs auch nicht so relevant.

„Es ist diese beständig niedrige Angebotsrate von Gold, die der Hauptgrund dafür ist, dass es seine monetäre Rolle während der gesamten Menschheitsgeschichte beibehalten hat. Das hohe Verhältnis von Lagerbeständen und Goldfluss macht Gold zu dem Rohstoff mit der geringsten Preiselastizität des Angebots.“ – Saifedean Ammous.

Warum Edelmetalle volatile Assets sind

Zum aktuellen Zeitpunkt verfügt Gold unter allen Edelmetallen über den höchsten SF – dieser liegt aktuell bei 62. An zweiter Stelle folgt Silber mit einem SF von 22. Beide Edelmetalle sind etablierte Assets an den Kapitalmärkten.

Blicken wir dahingegen auf andere Edelmetalle wie Platin oder Palladium, dann fällt auf, dass deren SF-Verhältnis bei unter 1 liegt. Das bedeutet, dass die vorhandenen Bestände geringer als eine Jahresproduktion ausfallen. Folglich ist die Verfügbarkeit stark von der Produktion abhängig.

In der Praxis zeigt sich, dass ein Rohstoff, welcher zu einem höheren SF notiert, schnell im Preis steigt. Als Reaktion erhöhen die Produzenten die Fördermengen – die Verfügbarkeit steigt an. Als Reaktion auf die bessere Verfügbarkeit korrigieren die Kurse.

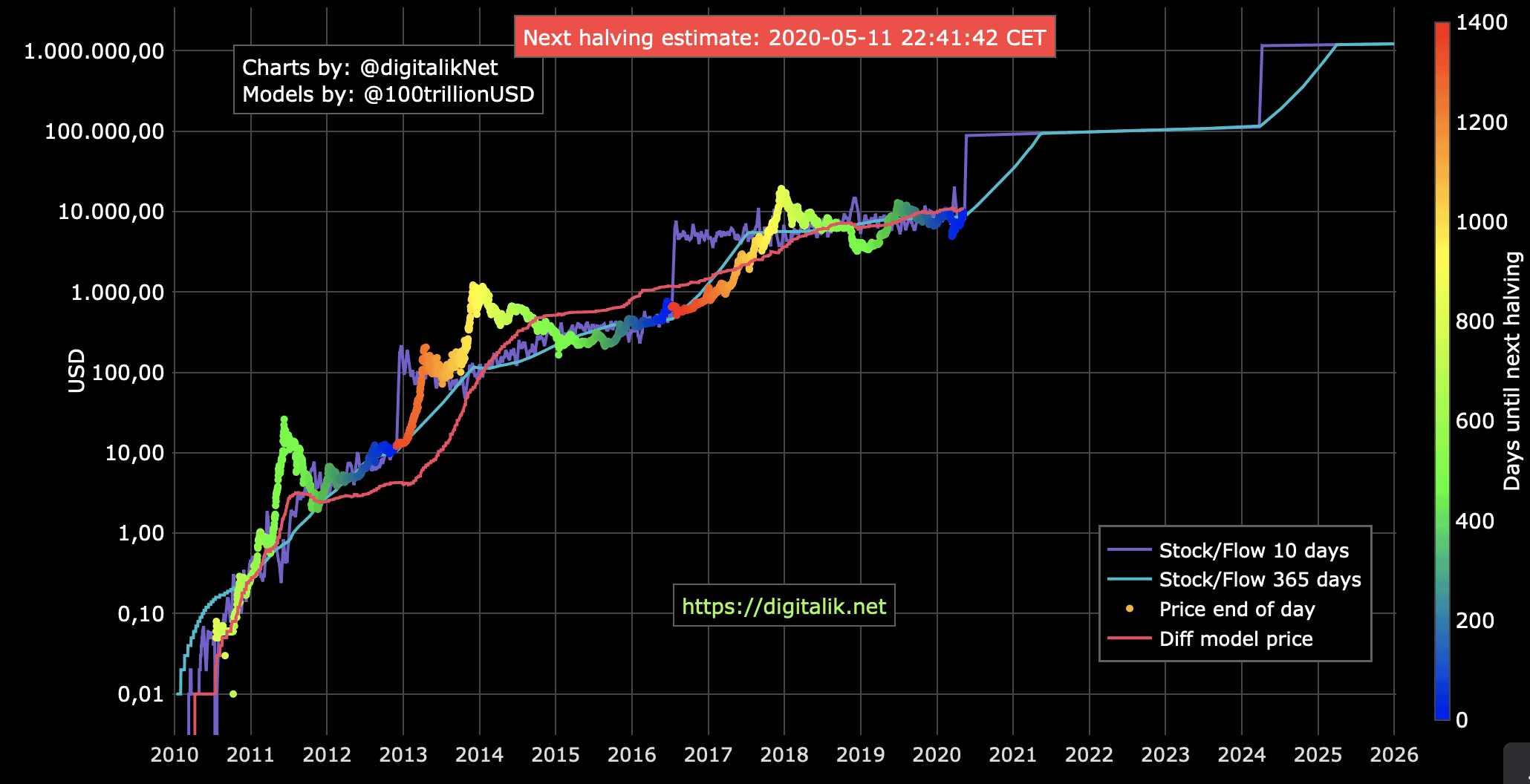

Bei einer solchen Modellrechnung müssen Sie auch einige Grundlagen von Bitcoin verstehen. So wird durchschnittlich alle 10 Minuten ein neuer Block geschürft. Die aktuelle Belohnung für das Schürfen liegt bei 12,5 BTC – das Halving am 11. Mai 2020 halbierte diese Belohnung allerdings.

Im April 2024 wird das nächste Halving-Event stattfinden. Auch hier wird sich die Blockbelohnung um 50 % reduzieren.

Alle 210.000 Blöcke findet eine Halbierung der Block Reward statt. Dementsprechend steigt auch das Verhältnis von Bestand zu Neuproduktion kontinuierlich an. Insgesamt sorgt ein Halving im Bitcoin-Netzwerk für eine sinkende „monetäre Inflation“.

Stock-to-Flow und Wert

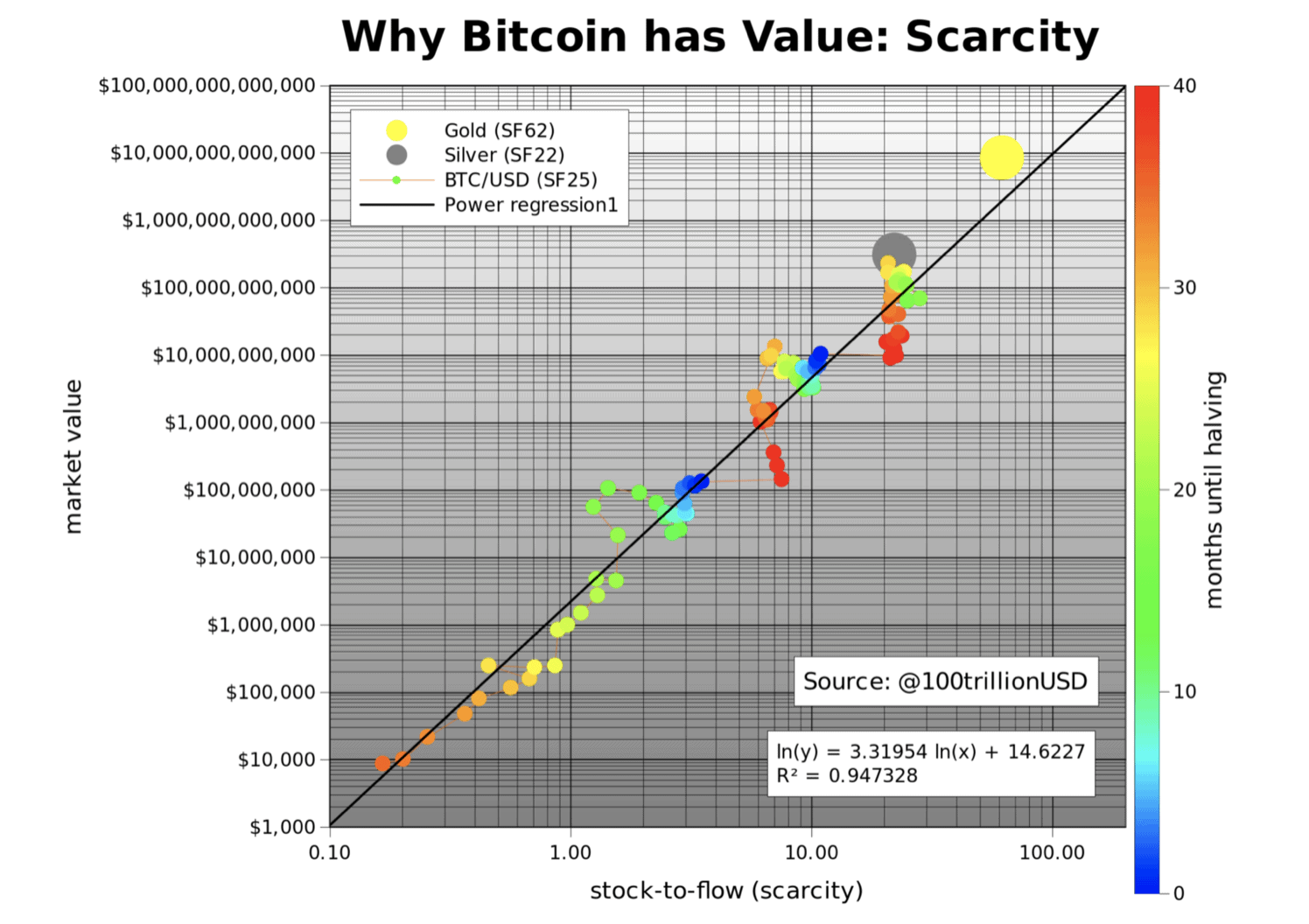

Geht es nach dem Studienautor, PlanB, dann ist die Knappheit eines Gutes der maßgebliche Indikator für dessen Wert. Wirft man einen Blick auf die Marktwerte verschiedener Rohstoffe, dann fällt auf, dass deren Marktkapitalisierung unmittelbar mit dem SF korreliert.

Merke: Je höher der SF, desto höher die Marktkapitalisierung

Im Rahmen der Studie hat PlanB die monatliche SF für BTC im Zeitraum Dezember 2009 bis Februar 2019 berechnet. Eine Abfrage der produzierten Blockzahl machte deutlich, dass die theoretische Zahl von einem Block pro 10 Minuten nicht erreicht wird. Außerdem wurde im Rahmen der Studie eine willkürliche Anzahl von einer Million BTC als verloren markiert und somit aus dem Bestand ausgeschlossen.

Obendrein basiert die Studie auf historischen Marktpreisdaten, die bis zum Juli 2010 zurückführen. Für den Oktober 2009 kam der erste notierte Wert von 0,003 US-Dollar zum Einsatz. Durch die Interpolation der Werte ergaben sich die Zwischenkurse bis zum offiziellen Beginn der Datenaufzeichnung.

Des Weiteren entschied sich PlanB für eine logarithmische Skalierung der y-Achse. Auf diese Weise lassen sich unterschiedliche Größenordnungen darstellen. Zusätzlich ergibt sich eine lineare Beziehung zwischen dem loge(SF) und loge(Marktwert).

Studie belegt Beziehung zwischen SF und Marktwert

Durch eine lineare Regression konnte PlanB zudem belegen, dass eine statistische Beziehung zwischen dem Stock-to-Flow und dem Marktwert existiert.

Aus den Berechnungen geht hervor, dass die Wahrscheinlichkeit einer zufälligen Beziehung bei nahezu Null liegt.

Gleichwohl sorgen auch externe Faktoren wie die staatliche Regulierung oder Nachrichten für eine Beeinflussung des Preises, sodass das R2 bei 95 % liegt.

Diese Faktoren sind auch der Grund, weshalb nicht alle Datenpunkte auf der Funktion liegen (siehe obenstehende Grafik). Allerdings zeigt das Ergebnis auch, dass die Knappheit der treibende Faktor für den Preis ist.

Des Weiteren geht aus der Abbildung auch hervor, dass die Stock-to-Flow-Werte von Gold und Silber mit denen von Bitcoin übereinstimmen. So entsprach der SF von BTC im Dezember 2017 nahezu dem von Silber.

In der Grafik sind die Halvings als farbige Überlagerung dargestellt. Die blauen Datenpunkte sind die Monate des Halvings und die roten Punkte die Monate nach dem entsprechenden Halving. Durch das Halving im Mai 2020 verdoppelte sich die SF auf über 50 und kommt dem Wert von Gold sehr nahe.

Bitcoin-Kurs – S2F bietet Preisindikation für die Post-Halving-Zeit

Nachdem wir bisher vorzugsweise die Rahmenbedingungen der Studie diskutiert haben, geht es nun zu den Preisindikationen für die Zeiten nach dem Bitcoin Halving.

So sollte sich die Marktkapitalisierung von Bitcoin auf mehr als eine Billion US-Dollar belaufen. Bezogen auf die Anzahl der verfügbaren Coins entspricht dies einem Kurs von 55.000 US-Dollar.

Mit Blick auf die Herkunft des notwendigen Kapitals fokussiert PlanB Länder mit negativen Leitzinsen. Demnach werden Menschen ihr Geld aus anderen Assets wie Silber und Gold abziehen.

Auch das billige Geld aus Europa, Japan und den USA fließe womöglich in Bitcoin. Außerdem fokussieren auch institutionelle Anleger vermehrt die beliebte Coin.

Schlussendlich hebt PlanB hervor, dass sich die lineare Regressionsfunktion auch als Potenzgesetz (exp(14,6) * SF ^3,3) schreiben lässt.

Das Bestehen eines solchen Potenzgesetzes bedeutet, dass eine Änderung in einer Größe auch zu einer Änderung in einer proportionalen relativen Größe führt.

Dabei spielt die ursprüngliche Größe keine Rolle. So zeigt ein Blick auf die Daten, dass jedes Halving zu einer 10-fachen Steigerung des Marktwertes führte. Allerdings folgen auch stets entsprechende Korrekturen von -80 %.

Fazit: Stock-to-Flow als Kursindikator für Bitcoin

Bei Bitcoin handelt es sich um das erste digitale und zugleich knappe Objekt. Die Ergebnisse der Studie von PlanB verdeutlichen, dass Bitcoin so knapp wie Silber und Gold ist. Allerdings ist das digitale Asset auch fungibler.

Durch die Studie, die heute viel Aufsehen bei Anlegern erregt, hat PlanB quantifiziert, welchen Wert die digitale Knappheit von BTC besitzt.

Die Beziehung zwischen Stock-to-Flow und dem Marktpreis von BTC lässt sich als statistisch signifikant bezeichnen. Außerdem verdeutlicht die lineare Regression mit einem R2 von 95 %, dass die Beziehung zwischen SF und Marktpreis nicht zufällig ist.

Zusätzlich zeigt sich, dass auch Gold und Silber – zwei Rohstoffe, die auf anderen Märkten agieren – mit den Werten des BTC-Stock-to-Flow-Modells übereinstimmen.

Aus meiner Sicht hat S2F eine Daseinsberechtigung. Der aktuelle Bitcoin Kurs weicht nicht signifikant von den Modellberechnungen ab. Wenn Du das Modell nutzt und Bitcoin kaufen willst, solltest Du einen Blick in unsere Anleitung werfen.