Der Blockchain-Euro im Fokus

Industrie, Verbände und sogar die Politik sind von der Idee eines Blockchain-Euros begeistert. Ein digitaler Euro stößt auf großes Interesse und spiegelt das grundsätzliche Bedürfnis nach einer regulierten Digitalwährung wider.

Eine solche Währung auf Blockchain-Basis wird dringend notwendig sein, will man den Kauf und Verkauf von Vermögenswerten, die Entwicklung von Smart Contracts für die Maschinen-Ökonomie und den Bereich des DeFi-Sektors vorantreiben.

Wenn digitale Verträge Mikrozahlungen auslösen können, so wie IOTA es mit seinem Tangle möglich macht, dann muss eine digitale Währung auf Blockchain-Basis her.

Der Blockchain-Euro kommt?

Neben der Asset-Verwaltung bringt auch das Thema der digitalen Identitäten die Notwendigkeit einer digitalen Währung ins Spiel.

Beispielsweise beim Abbilden der Wertschöpfungskette von Produkten braucht es digitale Verträge, die auch an Bezahlleistungen gekoppelt sein könnten.

Wie sollten diese ablaufen, wenn es dafür kein digitales Geld gibt? Bisher fehlt es an marktreifen Lösungen, immerhin befassen sich die Zentralbanken intensiv mit dem Thema und versuchen herauszufinden, wie ein staatlich regulierter E-Euro aussehen könnte.

Vor allem im Hinblick auf den Datenschutz und die Anonymität der Transaktionen stoßen offenbar ganze Universen derzeit aufeinander.

Während andere Länder, allen voran wieder einmal China, die digitale Zentralbankwährung, eine Währung im Rahmen von sogenannter Central Bank Digital Currencies CDBC, bereits im Testlauf hat, steht Europa weit hinten an.

Erste Start-ups haben sich dem Thema gewidmet und so konnte die Commerzbank jüngst die Verwendung eines Blockchain-basierten Euros für die Ausführung eines Wertpapiergeschäftes verkünden.

Doch damit ist natürlich nicht wirklich ein digitaler Euro gemeint, sondern vielmehr die Nutzung der Technologie für den Transfer von digitalem Geld.

Das deutsche Start-up CashOnLedger steht hinter der Commerzbank Transaktion, genau wie hinter einem Pilotprojekt von Daimler mit autonom zahlenden Lastwagen.

Blockchain und DLT für digitalen Euro

Die Abbildung von digitalen Verträgen ohne das Problem des „Payment versus Delivery“, also der Lieferung von Dokumenten gegen Zahlung, stellt sich bei der Blockchain nicht.

Dies wiederum macht sie perfekt für den Einsatz von Lieferketten und Güterströmen. Die digitalen Abbildungen in Form von Smart Contracts sind effizient und kommen praktisch ohne Transaktionskosten aus.

Doch auch hier ist man von einem echten digitalen Euro noch weit entfernt. Der Blockchain-Euro müsste einer Regulierungsbehörde unterstellt sein, damit sich Datenschutzverordnungen und Anti-Geldwäsche Richtlinien eingehalten werden können.

Die Dynamik, die sich trotz der Corona-Krise um den digitalen Blockchain-basierten Euro entwickelt hat, ist wirklich bemerkenswert.

Offensichtlich geht es in diesen Zeiten auch darum, trotz Ausgangssperre und Einschränkungen im öffentlichen Leben handlungsfähig zu bleiben. Und da sind Unternehmen wie Privatpersonen auf unkomplizierte, effektive und sichere Lösungen angewiesen.

Der digitale Euro könnte all diese Kriterien erfüllen, wäre da nicht das Problem seiner Dezentralität. Doch es mangelt trotz der regen Diskussion aktuell häufig auch an dem notwendigen finanzwirtschaftlichen, regulatorischen und technologischen Grundwissen.

Digitaler Euro nicht zwangsläufig CBDC

Wer sagt eigentlich, dass ein digitaler Euro staatlich oder überhaupt durch eine dritte Instanz reguliert sein muss?

Denn gerade das ist ja einer der vielen Vorteile der Blockchain – Unabhängigkeit vom derzeitigen Finanzsystem und der Kontrolle einer Behörde oder eines Staates. Eine Währung benötigt immer die gesetzliche Steuerung, anders sieht es bei Geld aus.

Ein digitaler Euro könnte also zunächst als reines Tauschmittel verstanden werden. Solange bis sich herauskristallisiert, wohin der Weg der Zentralbanken mit einer digitalen Währung als CBDC geht.

Unsere Gesellschaft entwickelt sich zunehmend bargeldlos und das Bargeld, trotz der großen Beliebtheit in unserem Land, verliert weiter an Boden. Immer mehr Richtlinien werden implementiert, um traditionelle Zahlungsmethoden durch digitale Lösungen zu ersetzen.

Allen voran die beiden bevölkerungsreichsten Länder der Welt: China und Indien. Mit ihrem immer stärker werdenden Drang, das Bargeld aus dem Alltag zu entfernen, bestärken sie die Verwendung digitaler Währungen.

Während China schon einen Schritt weiter als Indien ist, und seinen Testlauf für den digitalen Yen bereits implementiert hat, wurde in Indien ein wirtschaftliches Gremium geschaffen, dass sich mit der Einführung einer offiziellen digitalen Währung als gesetzliches Zahlungsmittel einsetzt.

Doch die Augen der Experten gehen vielmehr in Richtung Mark Zuckerbergs Projekt Libra.

Denn mit seiner Ankündigung des digitalen Geldes für rund 2,5 Milliarden Nutzer weltweit, wurden auch die Zentralbanken hellhörig und bemühten sich schleunigst, den Anschein zu erwecken, sie würden sich intensiv mit der Einführung eines digitalen Euros befassen.

Facebook beherrscht also den Drang nach digitaler Währung weitaus mehr als politische Eskapaden der Volksrepublik. Kein Wunder, schließen, sind rund 1⁄3 der gesamten Weltbevölkerung in Zuckerbergs sozialem Netzwerk registriert.

Schlägt Bequemlichkeit die Privatsphäre?

Doch auch kulturelle Aspekte dürfen nicht außen vor gelassen werden, denn die zentrale Frage rund um die Verwendung von digitalen Zahlungsmitteln wie Kryptowährungen ist auch von einer Spannung zwischen Privatsphäre und sagen wir mal Benutzerkomfort geprägt.

Vor allem in Deutschland wird viel Wert gelegt auf den Schutz der persönlichen Daten und gleichzeitig wird vermehrt digitales Geld verwendet, um Produkte oder Dienstleistungen zu bezahlen.

Bargeld-Transaktionen hinterlassen keinen digitalen Fußabdruck, wohl aber ein möglicher digitaler Euro.

Trotz Bedenken hinsichtlich des Umgangs mit den eigenen Daten und dem möglichen Missbrauch mit diesen, nutzen immer mehr Menschen statt Bargeld digitale Zahlungen.

Grund dafür ist der hohe Komfort, den diese mit sich bringen. Kein Portemonnaie, keine Suche nach Münzen, kein Gang zur Bank, kein gefährlicher oder aufwendiger Transport von Bargeld zu Geschäften – Der Blockchain-Euro löst vielfältige Probleme unserer Zeit.

Nicht weniger als die digitale Souveränität Europas steht auf dem Spiel, wenn es um die Einführung einer digitalen und europaweiten Währung kommen würde.

Denn deren Einführung könnte ein unschlagbarer Wettbewerbsvorteil sein und neue Geschäftsmodelle entstehen lassen.

Ein innovationsfreundliches Ökosystem in Europa bedarf aber eines digitalen Euros, nicht nur aus politischer Sicht und unter Zugzwang von Libra. Doch die EZB als Emittentin des digitalen Euros sieht sich einer Vielzahl von regulatorischen Bedenken gegenüber.

Regulatorische Bedenken beim Blockchain-Euro

Diese liegen im Zusammenhang mit Kryptowährungen vor allem bei den Punkten der Liquidität, der Aufbewahrung, der Bekämpfung von illegaler Geldwäsche sowie hinsichtlich der Sicherheit.

Christine Lagarde, die EZB-Präsidentin, warnte, dass Kryptowährungen „das System erschüttern“.

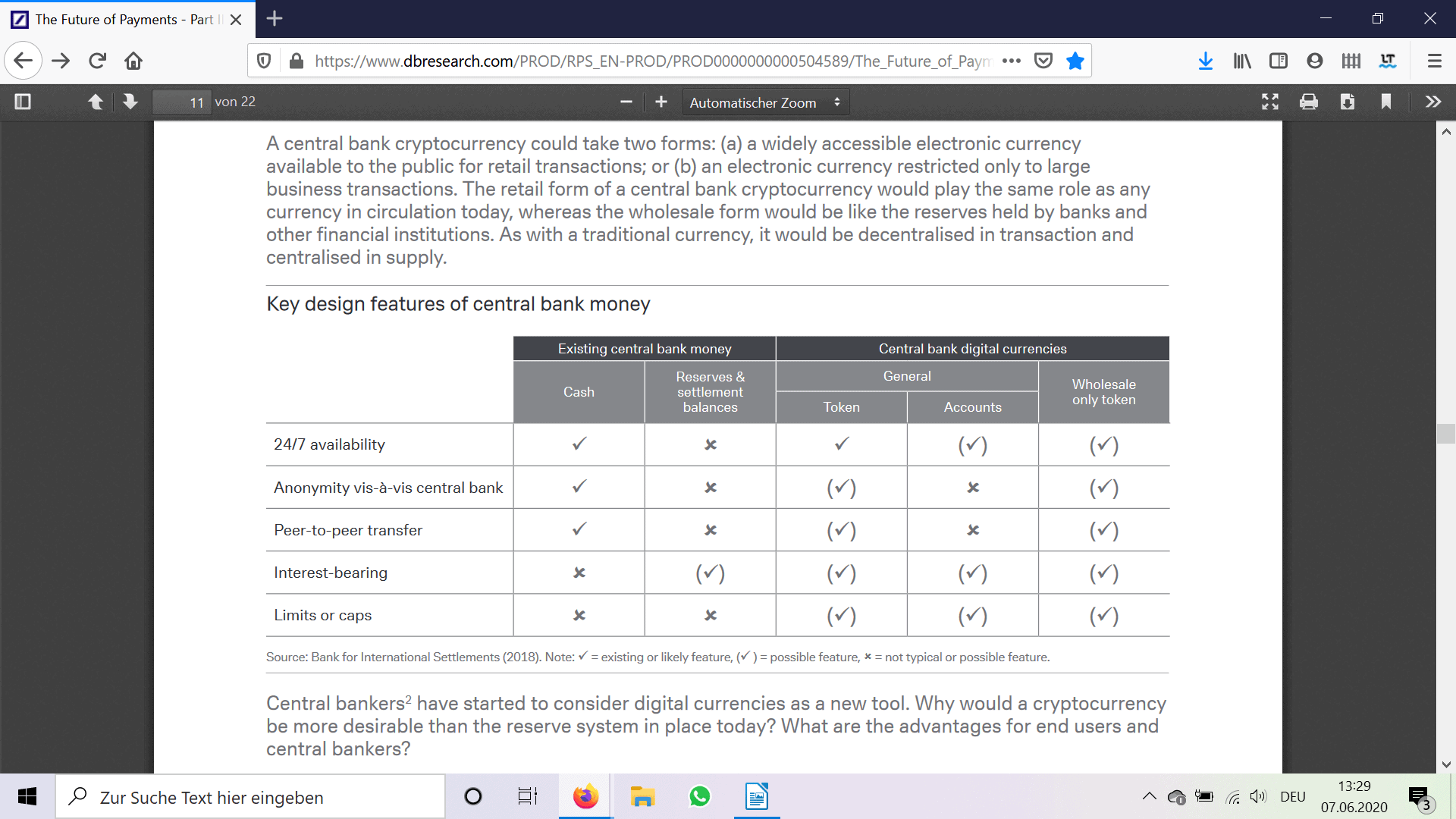

Quelle: dbresearch

Es ist ein stetiger Kampf zwischen FinTech-Innovation und Bemühungen der Regulierung, der auch in naher Zukunft Anlass zur Sorge geben dürften.

Es gibt auch noch keine Klarheit hinsichtlich des Hauptkonzeptes, bei dem eine Währung über DLT transferiert und digital programmierbar wird.

Zwei Konzepte sind für den Blockchain-Euro derzeit denkbar

- Wholesale CBDC: Das digitale Geld dient lediglich als digitale Zentralbankreserve und ist nur den Finanzinstituten zugänglich. Nur sie könnten dann den digitalen Euro nutzen. Das derzeitige zweistufige Geldsystem ist abgebildet durch die Liquidität der Zentralbankreserven für Geschäftsbanken sowie durch Bankeinlagen als Liquidität für den Nichtbanken-Sektor. Eine Wholesale CBDC wird auch zinstragend sein.

- Retail CBDC: Auch natürliche Personen, Unternehmen und staatliche Behörden erhalten Zugang zum digitalen Euro. Befürworter dieses Konzeptes argumentieren, dass der starke Rückgang der Bargeldnachfrage ein Hauptgrund für die Einführung einer Retail CBDC sein. Denn damit könnten Bürger weiterhin risikofreies Geld erhalten. Risikofrei da es nicht Teil einer Geschäftsbilanz ist und damit Bürger nicht von der Solvenz einer Bank abhängig sind. Mit dem Retail CBDC erlaubt den Zentralbanken weiterhin ihre Rolle als Emittent von gesetzlichen Zahlungsmitteln aufrechtzuerhalten. Eine Retail CBDC wird nicht zinstragend sein und wäre ähnlich wie Bargeld. Sollte es doch zu einer Verzinsung kommen, dann wäre sie ähnlich einer Bankeinlage und damit auch grundsätzlich eine negative Verzinsung möglich. Das wiederum würde die Steuerung durch die Zentralbanken ermöglichen.

Sowohl die europäische Bankenaufsichtsbehörde (EBA) als auch die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) sprachen sich Anfang dieses Jahres für eine stärkere Regulierung aus, die in der ganzen EU einheitlich angewandt werden könne. Dadurch sollen Kryptoinvestoren besser geschützt werden.

Quelle: Börse ARD

Blockchain-Euro gegen Facebook Libra

Der Kauf von Kryptowährungen mit Kredit- oder Debitkarte ist schwierig. Einzelhändler akzeptieren nicht durchgängig digitale Währungen als Zahlungsmittel und damit fehlt es ihnen an einer globalen Reichweite auf dem Zahlungsmarkt.

Der Zugang zum Finanzmarkt in Schwellenländern stellt ebenfalls ein Kriterium dar. Dieses muss bei der Einführung von digitalem Zentralbankgeld berücksichtigt werden.

Facebook hat mit seinem Libra Projekt einen ersten Versuch unternommen, über sein soziales Netzwerk den Anschluss aller Menschen an ein Digitalgeld-Ökosystem zu ermöglichen.

Von diesem würde aber vor allem privatwirtschaftliche Unternehmen profitieren, zu denen auch WhatsApp, Instagram und Facebook Messenger gehören.

Mit Facebook Pay ist ein erstes Zahlungssystem bereits eingeführt und Nutzer können damit die eigenen Unternehmensdienste bezahlen.

Libra kann entweder über einen festen Facebook-Wechselkurs oder über die Unternehmensdienste genutzt werden. Diese Ankündigung hat natürlich andere Unternehmen hellhörig werden lassen.

So kann sich Mark Zuckerberg nicht über mangelnde Kooperationspartner und Anwärter beschweren, zu denen unter anderem Mastercard, Visa, Stripe, PayPal, Uber und Spotify gehören.

Für die Einführung eines digitalen Zentralbankgeldes fehlt es im Moment schlichtweg an Reichweite.

Preisstabilität beim Blockchain-Euro

Im Falle von Facebooks Libra Projekt ist die Preisstabilität an das private Ökosystem des sozialen Netzwerks gebunden. Schließlich setzt Libra nur ein digitales Geld und keine digitale Währung um.

Solange sich nicht Regierungen in die Preisstabilität von Kryptowährungen einmischen, wird es ihnen genau daran mangeln und das macht sie zu überaus riskanten Assets.

Die dramatischen Preisschwankungen beim Bitcoin zeigen deutlich, dass digitale Währungen nicht als stabiler Wertspeicher funktionieren.

Wie sollen Einzelhändler ihren Preis für Waren bei diesen Schwankungen festlegen? Schon kleinste Transaktionen sind mit Bitcoin schwierig zu bewerten.

Wie lassen sich dann erst große Transaktionen und Finanzierungsgeschehen abwickeln, solange der Kurs eine solch hohe Volatilität aufweist?

Ein Gebrauchtwagen hätte Anfang 2015 110 Bitcoins und im Dezember 2017 nur 1 Bitcoin wert sein können!

Quelle: dbresearch

Die DLT ist derzeit die am besten geeignete Methode zur Umsetzung von digitalen Währungen. Dies hat sich bereits in den Versuchen der Umsetzung in anderen Ländern gezeigt.

Auch China hat seinen digitalen Yuan unter DLT-ähnlicher Struktur aufgebaut und diese mit zentralregulatorischen Aspekten ausgestattet. Kryptowährungen können mit Stablecoins, die an feste Leitwährungen wie den US-Dollar oder eben den Euro gebunden sind, Stabilität erhalten.

Ihr Wert kann an einen vorhandenen Vermögenswert wie eine Ware oder an eine Fiat-Währung für die Transaktions- und Abwicklungsabwicklung in einem DLT-basierten Unternehmensnetzwerk gebunden sein.

Dabei fallen deutlich weniger Kosten für Infrastruktur und Betrieb an. Auch wenn augenscheinlich die Zahl der Stablecoin-Entwicklungen steigt, – es gibt derzeit rund 120, machen sie zusammen lediglich 2 % der Marktkapitalisierung von Bitcoin aus.

Digitales Zentralbankgeld schon seit 2018 Thema

Schon 2018 hat sich die International Bank of Settlements mit dem Thema von digitalem Zentralbankengeld auseinandergesetzt, also lange vor Facebooks Ankündigung zum Projekt Libra. Und schon dort festgestellt:

Digitales Token zeigt die Schwäche unserer aktuellen Zahlungssysteme

Bargeld wird nicht für immer König sein, obwohl es in vielen Teilen der Welt immer noch regiert. Neue Untersuchungen der Bank für Internationalen Zahlungsausgleich (BIZ) zeigen, dass sich der Anteil der nicht zahlungswirksamen Zahlungen am BIP seit der Jahrhundertwende in etwa verdoppelt hat. Einige nordische Länder reduzieren bereits das Bargeld. Und die iGeneration greift eher nach einer Zahlungs-App als nach einer Geldbörse.

Quelle: BIS