DeFi-Sektor steht wegen Corona-Crash vor Problemen

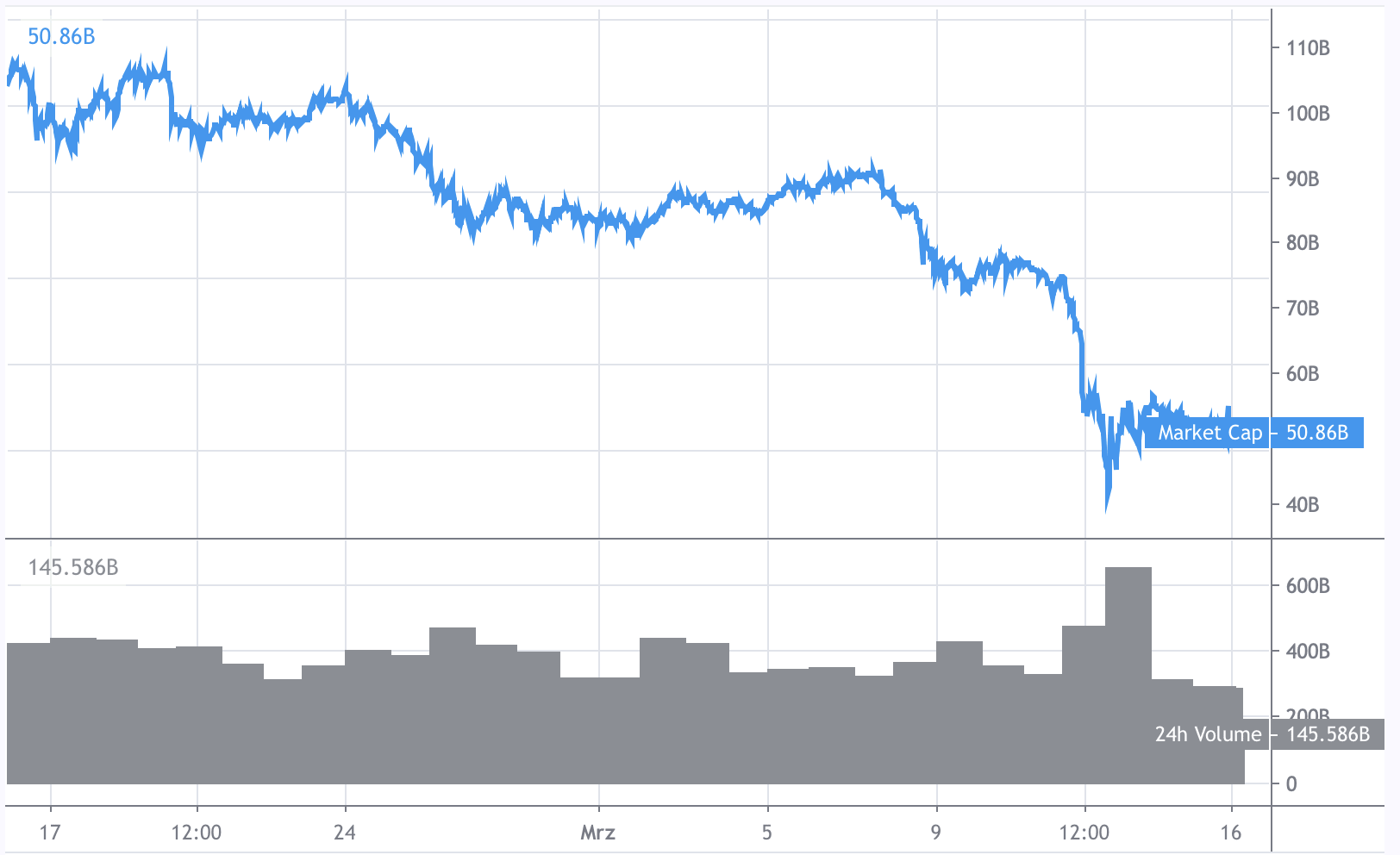

Die vergangene Woche war für Krypto-Investoren besonders hart. Zwar gelten Kryptowährungen als volatile Anlageklasse, doch der Abverkauf der vergangenen Woche sorgte alleine bei Bitcoin für Kursverluste von rund 40 %.

Noch schlimmer fielen die Verluste bei den Altcoins, welche eine tragende Rolle für den DeFi-Sektor spielen, aus. Wir werfen einen Blick auf die aktuellen Geschehnisse und schauen, welche Auswirkungen für den DeFi-Sektor zu erwarten sind.

Krypto-Markt erodiert aufgrund von Corona

Mit der Ausbreitung des Coronavirus in Europa und den USA haben auch die Finanzmärkte reagiert. Insbesondere Kryptowährungen verzeichneten hohe Buchwertverluste.

Bitcoin verlor auf Wochensicht rund 40 Prozent seines Wertes, bei den meisten Altcoins fielen die Verluste noch größer aus – vor allem bei Ethereum. Unter dieser Entwicklung leidet nun der vergleichsweise junge Decentralized-Finance-Sektor.

Besonders betroffen ist MakerDAO sowie deren Kryptowährung DAI. Bei DAI handelt es sich um einen dezentralen Stablecoin auf Basis des US-Dollar.

Um die Stabilität von DAI zu gewährleisten, sperren Smart Contracts hinterlegte Krypto-Token. Im Regelfall hinterlegen die Investoren Ether, um den Stablecoin ausreichend zu decken.

Dabei müssen die Investoren jedoch Token hinterlegen, die 50 Prozent mehr wert sind als die ausgegebenen DAI. Das heißt, dass bei einer Auszahlung von 1.000 DAI mindestens Token im Wert von 1.500 US-Dollar hinterlegt sein müssen.

Sollte der Kurs der gesperrten Krypto-Token aufgrund von Marktschwankungen auf das Niveau der erzeugten DAI absinken, öffnet das Ökosystem die Position für die Liquidation.

Anschließend zahlen Liquidatoren die Stablecoins an den Smart Contract zurück. Nun werden die Stablecoins vernichtet und die Ether freigegeben. Als Belohnung erhalten die Liquidatoren einen Teil der freigelegten Ether, der Rest geht an den Anleger zurück.

Kurseinbruch stellt MakerDAO vor Herausforderungen

Da der Ether-Kurs am Donnerstag um bis zu 50 Prozent einbrach, gingen automatisch zahlreiche Positionen in die Liquidation.

Ein Blick auf die Verteilung der Kollaterale – die hinterlegten Kryptowährungen – zeigt, dass rund 20 Prozent der Anlagen betroffen waren.

Im Regelfall handelt es sich hierbei um ein seltenes Vorgehen, sodass unter den Liquidatoren ein harter Wettbewerb herrscht. Dabei soll der Wettbewerb sicherstellen, dass der Verkauf der freigelegten Token zum Höchstpreis stattfindet.

Aufgrund der hohen Anzahl an Liquidationspositionen, der Überlastung des Ethereum-Netzwerks sowie dem daraus resultierenden Transaktionsstau, kam es zu einer bisher einmaligen Situation bei MakerDAO.

Die Liquidatoren konnten die offenen Positionen für 0 DAI auflösen – laut Maker entstand ein Schaden in Höhe von rund 4 Millionen US-Dollar. Aufgrund der aktuellen Geschehnisse steht sogar eine Notfallabschaltung im Raum.

Grundsätzlich soll das bestehende System sicherstellen, dass der durch den Kursverlust entstandene Schaden durch den Verkauf der Maker-Token ausgeglichen wird.

Insbesondere die Ether tragen dazu bei, den Wert der sich im Umlauf befindenden Stablecoins abzusichern. Prinzipiell lässt sich sagen, dass die Maker aus dem Nichts entstehen und eine Inflation zulasten der Teilnehmer darstellen.

MakerDAO schickt DeFi-Sektor in die Krise

Obwohl DAI anderen Währungen wie USDT, PAX, TUSD oder USDC bei der Marktkapitalisierung hinterherläuft, setzen zahlreiche DeFi-Protokolle auf die Stablecoin.

Speziell Compound erregte in der Vergangenheit als Liquidity Pool Aufsehen bei den Anlegern und basiert ebenfalls auf DAI. Dabei verspricht Compound den Investoren für aktuelle Marktverhältnisse überdurchschnittliche Zinserträge.

Zudem soll DAI – immerhin eine Stablecoin – einen stabilen Wechselkurs zum US-Dollar sicherstellen. Aufgrund der 0-Dollar-Liquidation lässt sich dieser Wechselkurs aktuell nicht gewährleisten.

So stieg der Wechselkurs zwischenzeitig um 25 Prozent – eine bisher unbekannte Entkopplung der Währung. Folglich ist es auch nicht verwunderlich, dass Beobachter eine nachhaltige Schädigung der USD-DAI-Kopplung in Betracht ziehen.

In der MakerDAO Community wunden am 12. März Möglichkeiten diskutiert, die der aktuellen Entwicklung entgegenwirken sollen.

Zu den Vorschlägen gehörte die Herabsetzung der Zinsen, die auf die Sicherheiten gezahlt werden, sowie eine verlängerte Liquidationsphase.

Auch den Notfall-Shutdown hat die Community in diesem Zuge diskutiert. Sollte keine zeitnahe Lösung folgen, könnte DAI das gleiche Schicksal wie BitUSD oder Nubits drohen.

Beide Kryptowährungen verloren in der Vergangenheit ihren Status als Stablecoin.

Die Folgen des Crashs für den DeFi-Sektor

Insgesamt macht es die hohe Volatilität schwierig, die Kontrolle durch Kryptowährungen gesicherter Stablecoins zu gewährleisten.

Grundsätzlich gibt es ausgereifte Mechanismen, doch in der Funktionskette gibt es offensichtliche Defizite. So dauert eine normale Ethereum-Transaktion lediglich 15 Sekunden.

Dahingegen aktualisiert das Orakle von Maker die Preise jedoch nur stündlich – hier kann eine hohe Diskrepanz entstehen.

Werfen wir einen Blick auf klassische Börsen, so fällt auf, dass deren Kurse im Sekundentakt aktualisiert werden. Dementsprechend treffen hier Angebot und Nachfrage in Echtzeit aufeinander.

Außerdem zeigt das aktuelle Problem im DeFi-Sektor klar, dass das größte Problem aktueller Blockchains deren Skalierbarkeit ist.

Fehlende Skalierbarkeit verdeutlicht in Krisenfällen die Probleme einer Blockchain-Lösung. Das Vertrauen, welches maßgeblich für den Erfolg und die Akzeptanz einer Stablecoins ist, kann auf diese Weise verloren gehen.

MakerDAO galt bisher als eines der aussichtsreichsten Projekte im DeFi-Sektor – inzwischen hat sich das Bild jedoch gewendet. Scheinbar haben die Nutzer das Vertrauen in Maker verloren.

Insbesondere die zahlreichen DeFi-Protokolle, welche auf dem Projekt basieren, leiden unter dem Vorfall.

Die Kritik an zentral gesteuerten Stablecoins wie Tether bleibt weiterhin bestehen. Gleichwohl zeigt sich ein klarer Vorteil, denn diese bleiben in Krisenzeiten stabiler.

Obwohl das Handelsvolumen von Tether beim Crash das Bitcoin-Volumen überstieg, verzeichnete die Währung nur minimale Schwankungen.

Fazit: Krypto-Branche muss Vertrauen zurückgewinnen

Für den DeFi-Sektor ist der Crash der vergangenen Woche ein einschneidendes Erlebnis. Allerdings können sich Anleger sicher sein, dass die gesamte Branche ihre Lehren zieht.

So erwarten wir, dass in Zukunft das Kollateral, die hinterlegte Krypto-Sicherheit, in Zukunft höher ausfällt. Außerdem muss Ethereum neue Skalierungsmöglichkeiten entwickeln, um ein identisches Event zu verhindern.

Bereits heute sind Protokolle wie EOS wesentlich schneller – mit Vigor gibt es zudem bereit ein vergleichbares Projekt wie MakerDAO.

Die Möglichkeit, dass MakerDAO aufgrund der aktuellen Geschehnisse vom Markt verschwindet, besteht durchaus. Trotzdem bedeutet dies nicht, dass der gesamte DeFi-Sektor gescheitert ist.

Vielmehr ist zu erwarten, dass neue Lösungen die bestehenden Probleme adressieren und sich bessere Lösungen etablieren. Vor allem zentralisierte Projekte wie MakerDAO stellen einen krassen Widerspruch zum eigentlichen Dezentralitätsansatz dar.

Dementsprechend scheint es logisch, dass sich neue Lösungen durchsetzen, die das Risiko auf mehrere Marktteilnehmer verteilen.