Ein Blick auf das Risiko-Rendite-Verhältnis von Bitcoin

In Deutschland gelten Aktien und Kryptowährungen als besonders risikoreiche Investmentklassen. Dementsprechend legen die Deutschen ihr Kapital regelmäßig auf Sparbüchern oder Tagesgeldkonten an.

Der langfristige Effekt dieses Ansatzes ist allerdings verheerend, denn die historisch niedrigen Zinsen sorgen durch die Inflation für eine real sinkende Kaufkraft.

Deutlich lukrativer war dahingegen ein Investment in den Aktienmarkt. Wer jedoch in Bitcoin investierte, konnte auch eine Outperformance gegenüber sämtlichen Aktienindizes realisieren.

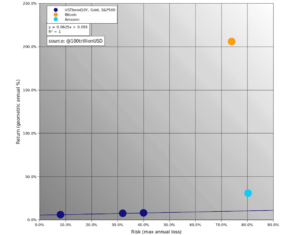

Insbesondere ein Vergleich des Risiko-Rendite-Verhältnisses zwischen Amazon und Bitcoin zeigt, dass Bitcoin in den vergangenen Jahren das bessere Investment war.

Risiko-Rendite-Verhältnis von Amazon im Vergleich zu Bitcoin

Seit dem Jahr 2017 ist Bitcoin für viele Privatanleger ein Begriff. Gegen Ende des Jahres 2017 überschritt die bekannteste Kryptowährung kurzzeitig die Grenze von 20.000 US-Dollar.

Gleichwohl sehen viele Investoren in der beliebten Digitalwährung ein besonders risikoreiches Investment, welches nur geringe Renditechancen bietet.

Allerdings verdeutlicht die Portfoliotheorie, dass das Risiko ein Maß für das Renditepotenzial einer Anlageklasse ist.

Dementsprechend kann das hohe Risikomaß bei Kryptowährungen auch als Ausdruck für deren Renditechance interpretiert werden.

Subjektiv empfinden viele Anleger eine Anlage am Aktienmarkt als deutlich risikoärmer. Im vergangenen Jahrzehnt galt Amazon als die beliebteste und renditestärkste Aktie.

In einem Tweet stellte der angesehene Krypto-Analyst PlanB nun das Risiko-Rendite-Verhältnis der beiden Investmentmöglichkeiten direkt gegenüber.

Für viele Anleger mag das Ergebnis für Verwunderung sorgen, doch bei einem höheren Risiko bot Amazon im direkten Vergleich zu BTC ein deutlich geringes Renditepotenzial. PlanB schrieb dazu:

„Bitcoin is a different beast!“

Bitcoin übertrifft alle Aktienindizes

Die Auswertung verdeutlicht, dass Amazon ein breit diversifiziertes Portfolio, welches US-Anleihen, Gold und den S&P500 beinhaltet, bei einem höheren Risiko deutlich überflügelt.

Dabei beinhaltet die Auswertung auch die Entwicklung der Aktienkrise aus dem Jahr 2000. Aufgrund einer Tech-Blase zu Zeiten des neuen Marktes erzielten die meisten Anleger hohe Buchwertverluste.

Nachdem Amazon im Jahr 2000 rund 80 Prozent seiner Marktkapitalisierung verloren hatte, sollten die kommenden Jahre hervorragend für die Aktionäre sein.

Dennoch schneidet das Unternehmen im Vergleich zum Bitcoin wesentlich schlechter ab. Bei einem Risiko, dieses verdeutlicht den maximalen jährlichen Verlust, von 80 Prozent, lag die Rendite bei rund 31 Prozent pro Jahr.

Bitcoin erzielte bei einem Risiko von rund 74 % eine Rendite von mehr als 200 Prozent pro Jahr. Allerdings weisen die beiden Investments auch einige Gemeinsamkeiten auf.

So fielen BTC und AMZN in den vergangenen Tagen – als Grund lassen sich Unsicherheiten aus dem chinesischen Markt sowie das chinesische Neujahr anführen.

Bitcoin during/after the Chinese New Year. Nothing special. pic.twitter.com/qP8hMwKVO8

— Alex Krüger (@krugermacro) January 22, 2020

Hohes Risiko-Rendite-Verhältnis als lohnenswerte Wette

Insbesondere ein Blick auf die risikoadjustierten Renditen verdeutlicht, dass Bitcoin eine höhere Rendite als jede andere große Anlagemöglichkeit innerhalb eines Betrachtungszeitraums von mindestens vier Jahren aufweist.

Zusätzlich verdeutlicht PlanB, dass sich die Renditechance bei Bitcoin alle vier Jahre deutlich verbessert. Als Grund führt der Krypto-Analyst die Bitcoin Halvings an.

Bei einem Halving halbiert sich die Anzahl der BTC, welche ein Miner für den erfolgreichen Abschluss eines Blocks erhält.

Weiterhin verdeutlicht der Kryptograf Nick Szabo, dass traditionelle Finanzinstrumente nur bedingt auf die Eingriffe von Staaten oder Zentralbanken reagieren können.

Deswegen gehe ein Investment für kurzfristig orientierte Anleger mit einem besonders hohen Risiko einher. Außerdem verdeutlicht Szabo, dass das Stock-to-Flow-Modell von PlanB die vergangene Entwicklung von BTC hervorragend antizipiert habe.

Sollte dies auch für die Zukunft gelten, könnte die Kryptowährung bereits im kommenden Jahr ein Niveau von 100.000 US-Dollar pro BTC erreichen.

Zum aktuellen Zeitpunkt entspricht der Marktpreis dem kalkulierten Wert nach Stock-to-Flow. So sieht das Modell bis zum kommenden Halving einen Preis von 8.300 US-Dollar als Marktpreis. Erst nach dem Halving ist mit einer neuen Kursrallye zu rechnen.

Fazit: Bitcoin mit hervorragendem Risiko-Rendite-Verhältnis

Für viele deutsche Anleger stellen Investitionen in den internationalen Kapitalmarkt eine mentale Barriere dar, denn neben den Renditechancen gibt es auch ein Risiko.

Allerdings zeigt die historische Entwicklung, dass sich die Kurse von Kapitalanlagen oftmals positiv entwickelt haben. Ein breit diversifiziertes Portfolio, basierend auf US-Staatsanleihen, Gold oder dem S&P500 bietet bereits eine langfristige Rendite.

Dahingegen kann die Auswahl einzelner Titel eine deutliche Überrendite ermöglichen. So zeigt mit Amazon eines der besten Unternehmen der letzten Jahre, dass eine jährliche Rendite von über 30 Prozent auch mit einem hohen Risiko einhergeht.

Der direkte Vergleich mit BTC zeigt jedoch auch, dass eine deutliche Überrendite bei geringem Risiko durchaus möglich ist. Insbesondere auf Vierjahressicht überzeugt BTC mit einer hohen Renditechance.

Mit dem kommenden Halving lässt sich durchaus ein Kursniveau von 100.000 US-Dollar errechnen.

Falls Du mehr darüber wissen willst, wie man Bitcoins in Deutschland kaufen kann, dann solltest Du Dir unsere BTC Kaufanleitung durchlesen. Für den schnellen Handel empfehlen wir eToro und Plus500.

Aus meiner Sicht ist die deutliche Outperformance von Bitcoin gegenüber Amazon ein Highlight, dass das enorme Potenzial von Kryptowährungen verdeutlicht.

Dennoch ist zu berücksichtigen, dass der zugrundeliegende Betrachtungszeitraum bei AMZN länger ist und auch die Entwicklungen des neuen Marktes beinhaltet.

Doch auch bei einem geringen Risiko wäre BTC das langfristig besser Investment gewesen.