DeFi – Aus der Nische in den Mainstream der Finanzwelt

Für uns ist Decentralized Finance (DeFi) einer der Megatrends des Jahres 2020. Allein der Umstand, dass sich im vergangenen Jahr der investierte ETH-Bestand von 317 Millionen US-Dollar auf mehr als eine Milliarde US-Dollar steigerte, verdeutlicht das breite Interesse an DeFi-Anwendungen.

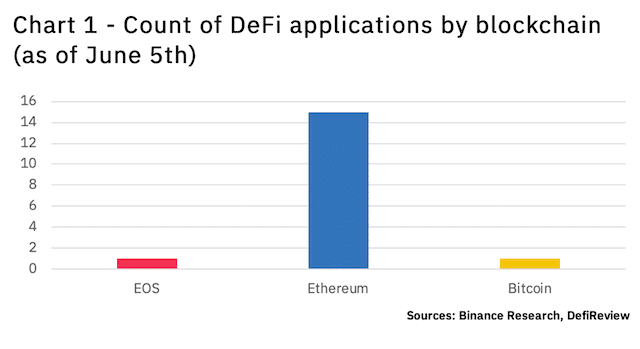

Immerhin basiert ein Großteil der DeFi-Anwendungen auf der Ethereum Blockchain. Dementsprechend erscheint es als kurz- bis mittelfristig logisch, dass die zunehmende Aktivität in diesem Sektor in der Überführung von DeFi-Lösungen in den Mainstream mündet.

Allerdings zeigt sich auch, dass die dezentralisierten Applikationen noch immer Probleme bei der Usability aufweisen. Außerdem haben Faktoren wie Liquidität und Verwaltung einen schwerwiegenden Einfluss auf die Einführung von DeFi-Produkten auf dem breiten Finanzmarkt.

In unserer Analyse gehen wir auf den aktuellen Stand von DeFi sowie unsere Erwartungen zu weiteren Entwicklung ein.

Kreditprodukte dominieren den DeFi-Markt

Ein Blick auf das aktuelle DeFi-Ökosystem verdeutlicht, dass die bestehenden Produkte zum aktuellen Zeitpunkt mehrheitlich den Kreditmarkt adressieren.

Dementsprechend müssen dApp-Entwickler vor allem reale Probleme wie die Rückzahlung von Krediten sowie generelle Kreditrisiken bei der Entwicklung einbeziehen.

Auch die Volatilität, welche nahezu allen Krypto-Assets immanent ist, ist bei der Entwicklung zu berücksichtigen. Immerhin kann die Volatilität einen maßgeblichen Einfluss auf die gesamte Branche ausüben.

Als eine Lösung dieses Problems etablieren sich aktuell mehrfach gesicherte und ungesicherte Kredite. Dabei ist aktuell jedoch nicht klar, ob umfangreichere und robustere Stresstests notwendig sind.

Mithilfe von Stresstests lässt sich feststellen, ob die Lösungen effektiv mit internen und externen Stressoren umgehen können.

Abgesehen von der relativ hohen Preisinstabilität könnten auch behördliche Kontrollen sowie ein wachsender Wettbewerb mit bestehenden Finanzsystemen einen Einfluss auf die weitere Entwicklung des DeFi-Ökosystems haben.

Insgesamt zeigt sich, dass der Kryptomarkt strengen regulatorischen Anforderungen unterliegt. Dabei möchten die Gesetzgeber vermeiden, dass Kryptowährungen zur Geldwäsche dienen.

DeFi passiert Meilenstein von einer Milliarde US-Dollar

Die Daten von defipulse.com verdeutlichen, dass der DeFi-Markt mittlerweile mehr als eine Milliarde US-Dollar an Volumen besitzt. Somit stieg der Wert des investierten Kapitals im Laufe der vergangenen zwölf Monate um nahezu 300 Prozent an.

Rund 60 Prozent des gesamten Marktvolumens konzentrieren sich auf MakerDAO. Die Lösung von Compound versorgt immerhin 14,7 Prozent des Marktes, während Synthetix immerhin 11,8 Prozent des Marktes bedient.

Laut der Maker Foundation sei das rapide Wachstum des Marktes vielversprechend. Dabei streben immer mehr Menschen nach mehr Kontrolle bei wichtigen Entscheidungen im Leben – beispielsweise bei den Finanzen.

Auch Akiva Lai, Chief Product Officer von Maxonrow, sieht ein signifikantes Wachstum im DeFi-Markt.

“Es ist ziemlich erstaunlich. Um ehrlich zu sein, erscheint der aktuelle DeFi-Wert von einer Milliarde US-Dollar im Vergleich zu Altfinanzierungen winzig – allerdings müssen wir das Potenzial und nicht den aktuellen Wert betrachten. Gepaart mit dem rasanten Wachstum von Börsenprodukten, Derivaten bis hin zu Staking-Diensten ist es nur logisch, dass immer mehr Benutzer DeFi-Produkte auf der Suche nach Rendite […] nutzen werden.”

Insbesondere die niedrigen Renditen an den Kapitalmärkten sowie die zunehmende Einführung von Negativzinsen auf Erspartes tragen laut Lai zur Nutzung von DeFi-Anwendungen bei.

Laut DefiPulse haben Kredit-dApps den größten Anteil am aktuellen DeFi-Markt. Analysen von MarketWatch verdeutlichen, dass die Bewertung des Marktes in den kommenden Jahren auf über acht Milliarden US-Dollar steigen könnte.

So verdeutlicht etwa Jonathan Loi, Gründer der Terminbörsenplattform Level01, dass der DeFi-Markt weiterhin wächst.

“Der Großteil des Werts steckt in Kreditvergabeprotokollen. Aufgrund dieser besicherten und transparenten Protokolle mit steigenden Ausschüttungen ist es für Anleger attraktiv – dies bedingt einen schnellere Einführung. Auch andere Branchen wie der Finanzhandel gewinnen an Tempo, sodass das Interesse an direkten P2P-Handelsplattformen steigt. Diese ermöglichen eine transparente und autonome Abwicklung von Optionskontrakten.”

Kreditvergaben treiben DeFi an

Da MakerDAOs DAI Stablecoin inzwischen mehr als 60 % des DeFi-Marktes ausmacht, hängt ein Großteil des Marktes von den Aktivitäten im Bereich der dezentralen Finanzierung ab.

Doch auch Compound, InstaDApp und dYdX gelten als wichtige Kreditprodukte. Insgesamt kommt die Krypto-Kreditbranche auf ein aktuelles Marktvolumen von 4,7 Milliarden US-Dollar. Aufgrund überdurchschnittlicher Zinssätze verzeichnet die Branche eine weiterhin steigende Akzeptanz.

Obwohl der globale Kryptomarkt in den Jahren 2018 und 2019 eher Bärenbedingungen gegenüberstand, wuchs die Krypto-Kreditbranche weiterhin. Ebendieser Bärenmarkt hat ein interessantes Detail zutage gefördert.

So verloren zwar die Sicherheiten in Form von ETH an Wert, doch die Krypto-Kreditprodukte zeigten sich deutlich widerstandsfähiger – so lässt sich das Risiko beim Ethereum kaufen reduzieren.

Insbesondere die Befürworter der dezentralisierten Finanzen sehen in dieser grundlegenden Robustheit einen entscheidenden Vorteil. Ebendieser Vorteil könnte dazu beitragen, ein größeres institutionelles Interesse am Markt zu wecken.

Wir denken, dass auch in Zukunft die Kreditvergabe und -aufnahme für das meiste Wachstum in diesem Sektor sorgt. Immerhin zeigen die internationalen Banken, dass Schulden nicht zwangsläufig negativ zu betrachten sind.

Vielmehr sind diese ein Grundpfeiler der aktuellen Konsumgesellschaft. Allerdings benötigen Menschen zu Kreditaufnahme eine gewisse Bonität oder ausreichende Sicherheiten.

Kryptobasierte Kredite könnten diese Anforderung aufweichen und dafür sorgen, dass geringere Sicherheiten und bessere Zinssätze bei der Kreditaufnahme erforderlich sind.

Forderungsausfälle als Risiko für den Gesamtmarkt

Natürlich steht die gesamte Branche im Falle einer weitreichenden Adaption vor weiteren Problemen. So wird es in Zukunft zu Forderungs- und Kreditausfällen kommen.

Folglich müssen sich die Anbieter eben mit diesen Stressfaktoren befassen, um eine maximale Liquidität zu gewährleisten. So teilt etwa die Maker Foundation mit, dass die Due Diligence weiterhin die Aufgabe der emittierenden Kreditgeber bleibt.

So liefert Maker zwar die Bausteine zur Kreditvergabe. Allerdings müssen die einzelnen Anbieter aktiv und eigenverantwortlich das Kreditangebot verwalten. Zur Absicherung gibt es jedoch Smart Contracts, welche sicherstellen, dass das Backend sicher und robust bleibt.

Aufgrund der Neuheit ist laut Experten nicht davon auszugehen, dass DeFi bestehende Systeme verdrängt. Vielmehr sollen klassische Finanzsysteme und DeFi-Ökosysteme parallel existieren.

Eventuell können die beiden Sektoren auch kooperieren und Mehrwerte für die Kunden schaffen. So sei es auch wahrscheinlich, dass gewisse Hybridkomponenten bei den beiden Ansätzen zur Verfügung stehen.

Unter Umständen setzen auch Banken in Zukunft auf DeFi-Kreditplattformen, um Rückzahlungen, Besicherungen oder Debt Swaps zu verwalten.

Aus Sicht der Kunden bietet ein ausgereifter DeFi-Markt noch weitere Vorteile, etwa die Möglichkeit flexibler Optionen.

Experten sehen beim Thema DeFi zwei Akzeptanzmeilensteine:

- Massenakzeptanz durch Marktteilnehmer: Die DeFi-Entwickler und Unternehmen sorgen mit nutzerfreundlichen Plattformen, umfassenden Ausbildungen und einfachen Produkten für eine bessere Akzeptanz durch Haushalte. In Zukunft können Haushalte in Liquiditätspools – beispielsweise bei Compound – investieren und somit Renditen erwirtschaften.

- Erstellung finanzieller Grundelemente für DeFi-Angebote: Anschließend geht es um die Entwicklung von Grundelementen für DeFi-basierte Angebote. So müssen die entsprechenden Produkte eine Erleichterung gegenüber dem klassischen Produkt darstellen. Möglicherweise beschleunigt eine enge Kooperation mit Fiat-Plattformen die Akzeptanz.

Weiterhin Herausforderungen für DeFi

Auch wenn zahlreiche Unternehmen und Entwickler an passenden DeFi-Anwendungen arbeiten, so sind diese noch immer nicht für das Gros der Marktteilnehmer ausgelegt.

Folglich bedarf es weiterer Optimierung, um die dApps auf einen ausreichend guten Stand zu bringen. Bis der Mainstream diese nutzt, müssen Verbesserungen auf App- und Prozessebene im Fokus stehen.

So nutzen aktuell vor allem Blockchain-Enthusiasten DeFi-Lösungen. Diese sitzen zumeist in den Industrieländern. Außerdem stellt die Benutzererfahrung eine wahre Herausforderung dar.

Diese muss dramatisch verbessert werden, sodass auch ein Neueinsteiger die Benutzeroberfläche versteht. Anschließend können weitere Themen wie Liquidität oder Skalierbarkeit in den Fokus rücken. Zusätzlich gilt es Sicherheitskreditblasen zu vermeiden.

Nachdem wir im vergangenen Jahr ein starkes Wachstum auf dem DeFi-Markt gesehen haben, gehen wir 2020 von einer Konsolidierung aus. Vor allem das Interesse der Finanzbehörden könnte die weitere Entwicklung verlangsamen. Dennoch können Investoren auch im Jahr 2020 mit Gewinnen rechnen.

Fazit: DeFi – ein Wachstumstreiber der kommenden Jahre

Da in den vergangenen zwei Jahren die Kryptomärkte eher konsolidierten, setzen jetzt die meisten Coins zur erneuten Rallye an. Gleichwohl mussten Investoren auch in den vergangenen Jahren nicht auf Rendite verzichten. Die passende Lösung für das bestehende Renditeproblem hieß Decentralized Finance.

Inzwischen erwarten die Experten für das Jahr 2020 kein besonderes Wachstum auf diesem Markt. Vielmehr lässt sich von einer Konsolidierung sprechen.

Allerdings stehen die Zeichen gut, dass DeFi in den kommenden Jahren einen enormen Zuspruch erhält. Insbesondere die Überwindung von Herausforderungen trägt dazu bei, dass der Markt weiterhin wächst. Langfristig könnten auch institutionelle Investoren die Adaption vorantreiben.

Ich persönlich freue mich über die Möglichkeiten der dezentralisierten Finanzen und nutze die Lösungen, um freies Kapital mittelfristig zwischenzuparken. Langfristig bin ich Long und gehe von überdurchschnittlichen Renditen aus.