Asset-backed Token – rosige Zukunft

Asset-backed Token nehmen an Fahrt auf. Die Märkte zeigen sich überaus volatil und reagieren auf jede Ankündigung mit Kursschwankungen.

Der DeFi-Sektor gewinnt an Bedeutung und Kryptowährungen werden immer beliebter. Die Zeit um die Pandemie ist voller Überraschungen und die Launen der Investoren wechseln wie die Fähnchen im Wind.

Gold ist gefragt wie nie und der Ruf nach Asset-backed Token erreicht auch die klassischen Finanzmärkte. Doch was sind Asset-backed Token eigentlich?

Asset-backed Token gehören die Zukunft

Um einen Gegenwert in digitaler Form abbilden zu können, können Token genutzt werden. Sie erfreuen sich dank der Blockchain-Technologie rund um den Bitcoin-Hype großer Nachfrage.

Doch neben der einzigartigen Möglichkeit, jede Form von Eigentum zu digitalisieren, können sie vor allem zur Finanzierung von Unternehmen im Rahmen von ICOs eingesetzt werden.

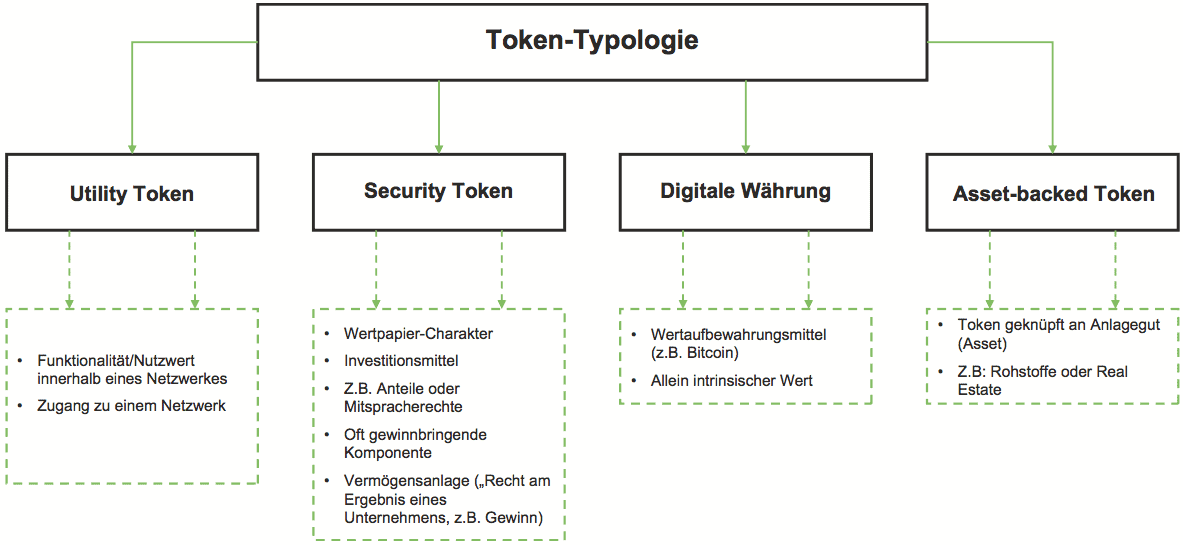

Bei den Token gibt es unterschiedliche Arten, so sind unter anderem Utility-Token für den reibungslosen Ablauf eines Peer-to-Peer-Netzwerks zuständig.

Und die Security-Token, sie werden auch als Equity-Token bezeichnet, stellen eine Unternehmensbeteiligung dar. Anlegern wird damit eine Form der Beteiligung, beispielsweise an einem zu erwartenden Gewinn, versprochen.

Die BaFin bewertet Krypto-Token je nach Ausgestaltung entweder als Wertpapiere im Sinne des Wertpapierhandelsgesetzes (WpHG) oder dem Wertpapierprospektgesetz (WgPG).

Auch die Bewertung als Vermögensanlage kommt infrage, aber dann unterliegen die Krypto-Token den Vorgaben des Vermögensanlagegesetzes (VermAnlG).

Die bekanntesten Token sind sicherlich die auf Basis der Ethereum Blockchain laufenden ERC-20-Token. Dabei handelt es sich um eine Reihe von Token, die auf der Kryptowährung Ether basieren.

Das Standardprotokoll existiert seit 2015 und gibt die Regeln sowie die Funktionsweise der Token auf der Ethereum Blockchain vor.

Mit ihnen ist die Interoperabilität zwischen Schnittstellen gewährleistet. Die Token beschreiben dabei Funktionen oder Ereignisse und sorgen für einheitliche Transaktionen mit hoher Geschwindigkeit.

Sie können überall gehandelt werden, wo Plattformen den Ethereum-Standard unterstützen.

Nicht finanzielle Vermögenswerte handelbar

Asset-Token sind wertebasiert und an realwirtschaftliche Güter geknüpft. Dabei können unter anderem folgende Anlagepositionen als Sicherheit dienen:

- Edelmetalle wie Gold

- Immobilien

- Betriebsmittel wie Windräder

- Unternehmensanteile

- Schuldverschreibungen

- Rohstoffe

- Kunst

- Infrastruktur

- Grundnahrungsmittel

Asset-backed Token sind direkt mit dem externen Vermögenswert verknüpft. Während Aktien und Anleihen liquide sind, brauchen sie keine volumenstarken Handelsaktivitäten und Liquidität auf dem Sekundärmarkt. Der Primärmarkt bezeichnet die Liquidierung, also die Schaffung der Wertpapiere und ihre Liquidierung.

Es handelt sich um den Finanzmarkt, auf dem die Erstausgabe von Finanzkapital stattfindet. Der Sekundärmarkt dagegen bezieht sich auf den Handel an der Börse. Hier wechseln die Wertpapiere ihren Besitzer und die Handelskosten bleiben nur dann gering, wenn der Sekundärmarkt liquide und transparent ist.

Die Liquidität des Sekundärmarktes korreliert stark mit dem Handelsvolumen des Vermögenswerts. Asset-backed Token werden den illiquiden Anlagen zugewiesen.

Sie besitzen eine erhöhte Chance auf eine bessere Rendite als die klassischen Anlagen, allerdings sind diese an zusätzliche Risiken gebunden. Investitionen in illiquide Anlagen reduzieren die strategische und taktische Flexibilität der Anleger.

Ihre Laufzeit ist in der Regel im Voraus fixiert und ein vorzeitiger Ausstieg ist entweder gar nicht oder nur unter großen Preisabschlägen möglich. Asset-backed Token sind nur für Anleger geeignet, die einen langfristigen Anlagehorizont im Auge haben.

Die Ermittlung des Wertes für illiquide Anlagen erfolgt anhand von Bewertungsmodellen und nicht wie bei der Bewertung von börsennotierten Instrumenten durch den Markt selbst.

Steuerung der Asset-backed Token über DApps

Zu den illiquiden Assets gehören, allgemein gesprochen, nicht fungibel materielle Güter wie Private Equity und Private Debt.

Zu den oben in der Liste bereits erwähnten Realwerten können auch außerbörsliches Eigenkapital (Private Equity) und nicht geratete Schuldtitel (Private Debt) gehören.

In beiden Fällen können die Kapitalgeber sowohl Privatpersonen als auch institutionelle Anleger sein.

Allen illiquiden Anlagewerten gemein ist die Tatsache, dass sie sich nicht in sehr kurzer Zeit oder ohne hohe Kosten und nur in einem hohen Volumen verkaufen lassen.

Investoren lassen sich aber davon nicht abschrecken, denn die Illiquidität bringt ihnen meist höhere Renditen ein. Nicht fungibel beschreibt in diesem Zusammenhang die Eigenschaft der Güter, nach Maßeinheit, Zahl oder Gewicht bestimmbar zu sein.

Im Rahmen von dezentralen Applikationen können die sogenannten Non-Fungible Token verwendet werden, um unter anderem ein Sammelobjekt oder ein Investitionsobjekt zu digitalisieren oder die Speicherung von Identifizierungs- und Eigentumsdaten auf der Blockchain sicherzustellen.

Asset-backed Token sind eine Anlageklasse, die unter der Illiquidität leidet. Doch gleichzeitig lagern Milliarden von US-Dollar in Tresoren auf der ganzen Welt und sichern ihre Besitzer gegen eine Inflation ab.

Asset-Token können Kunstliebhabern unter anderem Kapital einbringen, um die Sammlung an seltener Kunst zu erweitern. Die Schlagzeilen über die teils weit über den Erwartungen liegenden Einnahmen aus Kunstauktionen sind weltweit bekannt.

Während sich der Besitzer des Kunstobjektes über Liquidität freuen kann, wartet auf die Investoren im besten Falle eine stattliche Rendite.

Die besten Anwendungsfälle für Asset-backed Token liegen in solchen, bei denen schnell viel Geld eingesammelt werden kann.

Das sind in der Regel die Fälle, bei denen die Tokenisierung für eine Erhöhung des Eigenkapitals sorgt oder die Schulden insbesondere großer etablierter Unternehmen digital handelbar gemacht werden.

Tokenisierung macht Fraktionierung möglich

Es gibt nicht wenige Anleger, die ein bestimmtes Kreditrisiko und eine fixierte Laufzeit für ihr Investment suchen. Die Tokenisierung von Unternehmenskapital oder Unternehmensschulden ist daher eines der beliebtesten Anwendungsfälle für Asset-Token. Gleich danach finden sich die REITs, die Real Estate Investment Trusts.

Der gewerbliche Immobilieninvestitionssektor ist derzeit für die meisten Menschen unerschwinglich. Mit der Fraktionierung von Eigentum durch Asset-Token könnten aber all jene Anleger ihre Chance bekommen, die nur an relativ kleinen Investitionen interessiert sind. Eine weitere Möglichkeit für den Einsatz von Asset-Token sind die Lizenzgebühren.

Die Tokenisierung ermöglicht Verbindlichkeiten und Forderungen aus Patenten oder Filmrechten zu digitalisieren und schafft so vielschichtige Cashflows.

Zuletzt noch die Möglichkeit der Lieferkettenfinanzierung, bei der die Asset-backed Token die Verbindlichkeiten und Forderungen besicherter Schulden darstellen.

Die Token könnten dann in einem ERP-System zwischen den Modulen der Kreditoren und der Debitoren eingesetzt werden.

Ein weiterer Vorteil, der für die Verbreitung von Asset-backed Token spricht, ist die Integration des Due-Dilligence-Prozesses. Darin enthalten ist die Prüfung einer Person oder eines Unternehmens hinsichtlich wirtschaftlicher, rechtlicher, steuerlicher und finanzieller Verhältnisse.

Das Due-Dilligence-Recht gehört weltweit zu den Maßnahmen zur Bestechungs- und Korruptionsprävention sowie zur Geldwäscheprävention.

Die Gesetze haben Auswirkungen auf die internationalen Handelsbeziehungen und könnten in den Prozess der Tokenisierung einfließen. Diese Dynamik schafft noch mehr Liquidität und könnte die Märkte für den Durchschnitts-Anleger weiter öffnen.

Investoren kämen so ohne externe Prüfer aus, denn Smart Contracts, die in die Asset-backed Token integriert sind, könnten diese Schritte teilweise automatisiert übernehmen. Smart Contracts sind für die Abwicklung des Investments notwendig und für die Investoren einsehbar.

Asset-backed Token auch für ICOs

Mit Asset-backed Token sollen sich vor allem ICOs zum seriösen Investment mausern. Dank Blockchain-Technologie gibt es eine deutlich erhöhte Transparenz gegenüber klassischen Start-up-Finanzierungen.

Doch es gibt auch Risiken, denn auf dem Markt existieren viele hybride Modelle, bei denen mehrere Arten von Token für ein ICO verwendet werden.

Die Kunst für Anleger besteht darin, die Asset-backed Token von klassischer Crowd-Finanzierung oder einem Fonds zu unterscheiden.

Doch augenscheinlich wartet der Krypto-Kapitalmarkt hinsichtlich der Asset-Token noch auf seine Revolution, denn auch sieben Jahre nach dem ersten ICO konnten sich Krypto-Assets auf den hiesigen Finanzmärkten noch immer nicht richtig etablieren.

Das mag auch daran liegen, dass die Krypto-Assets dank BaFin nun zu den regulierten Finanzinstrumenten gehören und damit der AML-Richtlinie unterliegen.

Obwohl diese Regulierungen von der BaFin vorgenommen wurden, gibt es noch immer rechtliche Regelungslücken und Ungewissheiten auf zahlreichen Ebenen. Krypto-Assets existieren als virtueller Eintrag auf einer Blockchain.

Ähnlich wie beim Handel mit Wertpapieren ermöglichen sie eine einfache und unkomplizierte Handelbarkeit der Vermögenspositionen, die hinter den Krypto-Assets stehen. Doch woran scheitern bisher die Bemühungen für eine breite Verwendung von Asset-backed Token?

Gründe für bisheriges Scheitern der Krypto-Token

Rechtlicher Rahmen

Große Probleme bereitet der rechtliche Rahmen von digitalen Token hinsichtlich ihrer Bewertung und Bilanzierung. Denn Großinvestoren müssen sich zwingend an die Vorgaben hinsichtlich der beiden genannten Punkte halten.

So haben unter anderem Fonds oder Versicherungen derzeit vor dem Hintergrund der vielfältigen Erscheinungsarten von Krypto-Assets keine Möglichkeiten, diese einzuschätzen.

Damit nehmen auch institutionelle Investoren bislang in großem Maße Abstand von der Möglichkeit in Krypto-Assets zu investieren. Außerdem gibt es eine Vorgabe zur Minimierung des Verlustrisikos für private Investoren und Kleinanleger.

Mit dem „Numerus Clausus der Vermögensgegenstände“ wird festgelegt, in welche Art von Vermögensgegenständen Fonds oder Versicherungen investieren dürfen.

Krypto-Assets sind derzeit aber nicht aufgelistet in den möglichen Vermögensgegenständen und damit der Kreis potenzieller Investoren erheblich eingeschränkt.

Risikomanagement

Neben Versicherern gehören auch Banken und Fondsmanager zu den institutionellen Anlegern. Daher ist die Einhaltung von Vorgaben für ein ordnungsgemäßes Risikomanagement von entscheidender Bedeutung, denn die ausgewählten Kapitalanlagen müssen in ausreichendem Maße mit Eigenmitteln unterlegt sein.

Während die Unterlegung bei Aktien kein Problem darstellt, wird dies bei der Tokenisierung von Immobilien zur Hürde, denn als mittelbare Kapitalanlage müssten dann auch Immobilien mit Eigenmitteln unterlegt sein.

Im Rahmen des Risikomanagements stellt sich bei Krypto-Assets aber auch die Frage nach einer Pfändbarkeit oder der Behandlung im Falle einer Insolvenz.

Diese Fragen sind aber bisher unbeantwortet. Außerdem würde die Tokenisierung von Immobilien dazu führen, dass aus einer risikoarmen, langfristigen Anlageform eine höchst volatile Position im Portfolio wird. Das dürfte vor allem institutionelle Anleger eher abschrecken, in Krypto-Assets zu investieren.

Zivilrechtliche Aspekte

Auch wenn die aufsichtsrechtliche Einordnung der Krypto-Token durch die BaFin für Licht im dunklen Tunnel gesorgt hat, sind die zivilrechtlichen Aspekte weitestgehend unberührt.

Investoren dürfte es zwar freuen, dass vorschriftsmäßig ein Prospekt veröffentlicht wurde, aber negativ bewertet wird die fehlende zivilrechtliche Bewertung, damit die Token in einem solchen Falle an ihn übergehen.

Reale Vermögenswerte dank Tokenisierung

Generell ist jetzt die Zeit für reale Vermögenswerte. Also Firmen, Immobilien, sogar Kunst. Denn bei der Behebung der Krise wird die Politik wiederum nicht ehrlich sein: Das ganze Geld, was jetzt links und rechts verteilt wird, wird ja nicht herbeigezaubert, sondern es ist das Geld der Bürger. Beziehungsweise die Schulden, die jetzt gemacht werden, sind die Schulden von uns allen. Irgendwann wird jeder einzelne Bürger diese Party bezahlen müssen. Weil man sich aber so weit wie möglich vor dieser unangenehmen Wahrheit wird drücken wollen, wird man dieses Problem geschickt durch Gelddrucken und Geldentwertung lösen. Und weil die Technologisierung des Alltags eher deflationär wirkt, wird man das auf der Konsumgüterebene nicht so sehr merken. Ich erwarte keine Hyperinflation bei den Konsumgütern, aber eben bei den Vermögenswerten. Wir werden spätestens ab 2021 den Börsenboom 2009-2019 ‚reloaded‘ sehen und vermutlich sogar noch deutlich stärker als beim letzten Mal, Investor Christian Angermayer, Quelle: cash.ch

Nach aktuellen Schätzungen sind rund 40 % aller Vermögenswerte nicht bankfähig. Das beginnt mit der Luxusvilla und hört bei der Juwelensammlung auf.

Doch mit der Distributed-Ledger-Technologie können diese non-bankable Assets dem Markt zugänglich gemacht werden. In Gestalt der Asset-Token sind die Anteile an bislang sehr privaten Vermögenswerten handelbar.

Sie lassen sich in kleinen Stückelungen ausgeben und sind so für ein neues Anlegersegment zur interessanten Option geworden. Vor allem im Retailmarkt können Privatbanken und Vermögensverwalter neue Wege gehen.

Mit Asset-backed Token lassen sich entweder Nutzungsrechte oder Anteile am Eigentum der Immobilie erwerben.

Neben Immobilien sind es vor allem Sammlungen beispielsweise von Kunstgegenständen, Oldtimern oder Schmuck, sowie Rechte an geistigem Eigentum und Rohstoffe, die sich mit diesen Token digitalisieren lassen.

Aber auch erneuerbare Energien, Zucker oder Weizen sowie Filmlizenzen und die Finanzierung von Lieferketten gehören in den Bereich möglicher Anwendungsfälle für Asset-Token.

Zukunftsmarkt digitale Assets

Der Markt für digitale Assets entwickelt sich rasch und die traditionellen Institute sind gut darin beraten, sich auf diese Entwicklung einzustellen und vorzubereiten.

Die digitale Entwicklung in Form der Tokenisierung von Produkten ist nach Ansicht von Experten längst nicht mehr aufzuhalten und wird unter allen Umständen voranschreiten.

Die Tokenisierung gehört ihrer Meinung nach zu dem Geschäft der Zukunft für die Asset-Management-Branche.

Privatanleger und institutionelle Investoren erhalten auf Basis der Blockchain-Technologie Zugang zu Anlageklassen ohne Intermediäre. Der Einsatz von Smart Contracts erlaubt die automatische Ausstellung von Anteilsscheinen und reduziert Transaktionskosten.

Das globale Vermögen wird derzeit mit ca. 205 Trillionen US-Dollar in finanziellen Vermögenswerten und ca. 127 Trillionen US-Dollar in nicht finanziellen Vermögenswerten wie Immobilien bewertet. Rechnet man mit einem durchschnittlichen Wachstum von 4 bis 5 % pro Jahr, dann liegt das gesamte Vermögen bis 2025 bei ca. 405 Trillionen US-Dollar.

Glaubt man den Zahlen, dann liegen weltweit derzeit nur rund 230 Milliarden US-Dollar des globalen Vermögens in digitalen Assets vor.

Doch geht man bis zum Jahr 2025 von nur 1 % digitaler Assets aus, dann würde diese Summe schon bei 4,1 Trillionen US-Dollar liegen. (Quelle: World Council, Worldbank Coinbase 2019 und Credit Suisse WM Report 2018).

Die Blockchain-Technologie ermöglicht die Handelbarkeit und letztlich die Liquidität der nicht finanziellen Vermögenswerte auf dem Sekundärmarkt.

Aber auch für Start-ups stehen interessante Methoden zur Verfügung, mit den Krypto-Token neue Möglichkeiten für die Finanzierung, den Gewinn und die Kosteneinsparung zu realisieren.